レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

28

日本版ESOP(従業員持株会活用型)の会計処理

1. はじめに(本レポートの目的)

現在、いわゆる日本版ESOPの会計処理について明確に規定した会計基準は存在しない1) 実務対応報告第23号「信託の会計処理に関する実務上の取扱い」は「自益信託」を前提としており、日本版ESOP等の「他益信託」に係る明確な規定はない。。そこで、本レポートでは、専門誌等2) 参照した専門誌については、参考文献を参照されたい。で紹介されている日本版ESOPの会計処理の考え方を整理した上で、簡単な仕訳例を示しながら具体的な会計処理の方法を説明することにより、日本版ESOPの会計処理の「イメージ」を提供する。

なお、本レポートにおいて参照した専門誌等では、日本版ESOPの会計処理について、会計・税務・法務上の観点から、様々な検討が加えられ、批判や問題点が述べられているが、本レポートは、あくまでも日本版ESOPの会計処理の「イメージ」の理解を助けることを目的としているため、かかる批判や問題点については簡潔な記載に留め3)法務上の論点に係る記載は必要最小限とし、税務上の論点は考慮外としている。 、脚注において専門誌等の該当箇所を示すことにする。

また、日本版ESOPのスキームには様々な類型が存在するが、本レポートでは、日本版ESOPのうち、信託を利用した従業員持株会活用型のスキームを前提としている(スキーム詳細は次節を参照されたい)4)2008年11月に経済産業省の検討会から公表された「新たな自社株式保有スキームに関する報告書」(新たな自社株式保有スキーム検討会)では、他に従業員退職時給付型のスキームが紹介されている。また、ビークルとしては、信託の以外にもSPC等が用いられる。 。

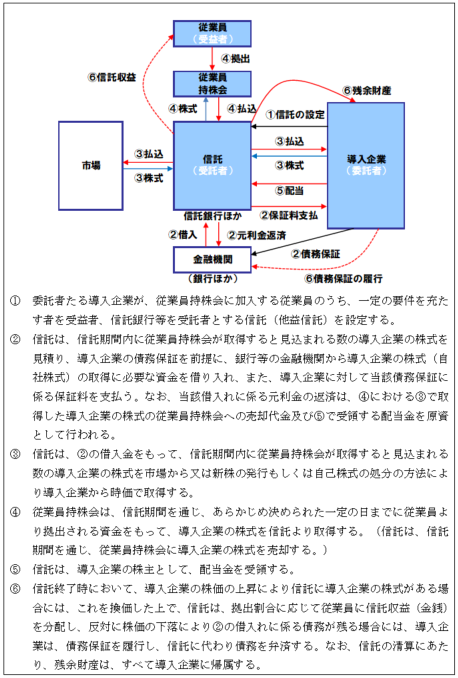

2. スキームの概要

前述の通り、本レポートでは、日本版ESOPのうち信託を利用した従業員持株会活用型のスキームに係る会計処理を検討対象としているが、参照した専門誌の多くと同様に、内ヶ﨑茂「従業員持株ESOP信託の導入効果とスキーム設計」

(『旬刊 商事法務』No.1914、商事法務研究会、2010年11月15日)に掲載されたスキーム(以下、「ESOP信託」という。)

を前提としている。

スキームの概要は、次頁の通りである。なお、簡単化のため、一部を加工している。

【図表:ESOP信託の仕組み】

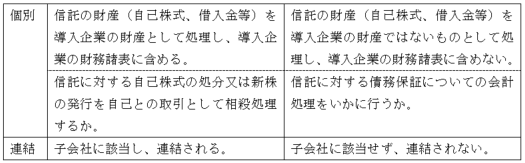

3. 問題の所在

ESOP信託の会計処理を巡っては、前述の「新たな自社株式保有スキームに関する報告書」において以下の論点が明示されている。

個別財務諸表上の論点は、前述の通り、ESOP信託における信託が導入企業を委託者、従業員を受益者とする他益信託であり、他益信託に係る明確な会計基準が存在しないことに起因する。そして、ESOP信託の会計処理の検討は、主として、「連結財務諸表における特別目的会社の取扱い等に関する論点の整理」5)平成21年2月6日に企業会計基準委員会より公表。 (以下、「論点整理」という。)及び実務対応報告第23号「信託の会計処理に関する実務上の取扱い」6)平成19年8月2日に企業会計基準委員会より公表。 (以下、「実務対応報告」という。)で示される考え方7) 論点整理脚注10及び実務対応報告Q6を参照されたい。に基づき、「信託の変更をする権限を有しているか」及び「信託財産の経済的効果が帰属するか」の観点から行われ、信託の財産(自己株式、借入金等)を導入企業の財務諸表に含めるか否かが判断されることとなる。

また、信託の財産を導入企業の財務諸表に含めるとした場合、信託に対する自己の株式処分又は新株の発行を自己との取引として相殺処理するか、含めないとした場合、信託に対する債務保証についての会計処理をいかに行うか、という派生的な論点があり、併せて検討の対象となる。

一方、連結財務諸表上は、ESOP信託のビークルである信託が導入企業の子会社に該当し連結されるか、あるいは、信託は子会社に該当せず連結されない、という点が論点となる。ただし、ビークルである信託が導入企業の子会社に該当する場合、信託が導入企業の株式を取得する取引は、子会社による親会社株式の取得を禁じた会社法第135条第1項に抵触するため、スキームの組成上、信託が導入企業の子会社に該当しないよう考慮されているはずであり、かかる連結財務諸表上の論点については、そもそも検討の対象とならない。そのため、本レポートにおいても、もっぱら個別財務諸表上の論点に焦点を当て、ESOP信託の会計処理を検討する8)連結財務諸表上の論点に係る論証については、秋葉[2010]74頁、葉玉・生頼[2010]14頁以下を参照されたい。 。

4. 会計処理のパターン

本レポートでは、ESOP信託の会計処理として、ESOP信託を導入企業から独立したものとして取り扱い、信託の財産を導入企業の財務諸表に含めない方法(以下、「パターン1」という。)9)秋葉[2010]における「第1法」、弥永[2010]における「A法」に相当する。 、ESOP信託を導入企業と一体のものとして取り扱い、信託の財産を導入企業の個別財務諸表に含める方法(以下、「パターン2」という。) 10)秋葉[2010]における「第2法A法」、弥永[2010]における「B法」に相当する。及び、パターン1とパターン2の折衷法(以下、「パターン3」という。)11)秋葉[2010]における「第2法B法」、弥永[2010]における「C1法」に相当する。の3通りを想定した。

なお、これら会計処理のパターンは、参照した専門誌等で紹介されているものであるが、特定の会計処理が推奨されているわけではない。

① パターン1

(概要)

➢ ESOP信託を委託者たる導入企業からは独立したものとして取り扱い、信託の保有する導入企業の株式を、導入企業の個別財務諸表において「自己株式」として認識しない方法。

➢ 本パターンでは、信託が導入企業の株式を取得した時点で、導入企業の個別財務諸表において自己株式の処分を認識する 12)信託による導入企業の株式の取得は、基本的に自己株式の処分によることを前提としている。。また、決算時において、ESOP信託の取込みは行わない。

(特徴)

➢ 信託から生じる利益(導入企業の株式の値上がり益等)が受益者たる従業員に帰属するという、ESOP信託の取引の実質を表している。

➢ 導入企業の株式は信託の財産として取り扱われるため、信託において、導入企業の株式を「自然に」時価評価することができ、導入企業の株価の上昇による利益を受益者たる従業員が享受し、下落による損失(リスク)を導入企業が負担するという、ESOP信託の仕組みと首尾一貫する。

(問題点)

➢ ESOP信託が導入企業の個別財務諸表に反映されないため、導入企業の個別・連結財務諸表上、導入企業が債務保証を行なっているESOP信託の借入金がオフバランスとなり、導入企業が負っている経済的リスクを反映できない13) ただし、保証債務については、金融負債(プット・オプションの売りポジション)として導入企業の個別・連結財務諸表において認識し、経済的リスクを反映させることができる(詳細は、弥永[2010]21頁を参照されたい)。。

➢ 信託法上、①委託者たる導入企業及び受益者たる従業員の合意、並びに信託管理人による承諾により信託の契約内容を変更できるため、導入企業は信託の変更権限を有しており14) 信託法第149条第1項。解釈の詳細は、葉玉・吉井・遠藤[2010]31頁を参照されたい。、また、②導入企業は、信託清算時の残余財産に対する請求権を持ち、「帰属権利者」に該当するため、信託財産の経済的効果が帰属する15)信託法第182条第1項第2号及び第183条第1項。解釈の詳細は、葉玉・吉井・遠藤[2010]31頁を参照されたい。と解することができる。そのため、かかる場合には、信託の財産を導入企業の財産として処理し、個別財務諸表に含めるべきとする論点整理及び実務対応報告の考え方に反することとなる。

➢ 信託への自己株式の処分対価が分配可能額の計算に含まれてしまうため、上記の信託法上の論点(ないし信託の性格)を考慮すると問題がある。

② パターン2

(概要)

➢ ESOP信託と導入企業とを一体のものとして取り扱い、信託の保有する導入企業の株式を、導入企業の個別財務諸表において「自己株式」として認識する方法。

➢ 本パターンでは、導入企業が信託に自己株式を処分した時点では、自己株式の処分を認識せず、信託が導入企業株式(=自己株式)を従業員持株会に売却した時点で、導入企業の個別財務諸表において自己株式の処分を認識する。また、決算時において、ESOP信託を取り込む。

(特徴)

➢ ESOP信託が導入企業の個別財務諸表に反映されるため、導入企業の個別・連結財務諸表上、導入企業が債務保証を行なっているESOP信託の借入金がオンバランスとなり、導入企業が負っている経済的リスクを反映できる。自己株式処分の対価が分配可能額の計算に含まれる時点が、従業員持株会という外部への売却時点となり、分配可能額の計算を保守的に行うことができる。

➢ 信託法上、①委託者たる導入企業及び受益者たる従業員の合意、並びに信託管理による承諾により信託の契約内容を変更できるため、導入企業は信託の変更権限を有しており、また、②導入企業は「帰属権利者」に該当するため、信託財産の経済的効果が帰属すると解することができる。そのため、かかる場合に、信託の財産を導入企業の財産として処理し、個別財務諸表に含めるべきとする論点整理及び実務対応報告の考え方と整合的である。

(問題点)

➢ 自己株式の処分や新株の発行に係る会計処理は、会社法の規定に服する(会社法の規定が優先する)ところ、個別財務諸表上、信託が従業員持株会へ導入企業の株式(=自己株式)を売却するまで、「適法に」行われたこれらの取引が認識されないこととなる。

・ また、上記に関連し、会社法上は、信託の保有する導入企業の株式は自己株式に該当しないため、信託の保有する導入企業の株式に対する配当をどのように処理するかが問題となる。

➢ さらに、自己株式の処分が認識されず、信託においてX社株式が時価評価されることがないため、導入企業の株価の上昇による利益を受益者たる従業員が享受し、下落による損失(リスク)を導入企業が負担するという、ESOP信託の仕組みとの整合性が取れない。

➢ 信託から生じる利益(導入企業の株式の値上がり益等)は、従業員に帰属するため、個別財務諸表においてESOP信託を取り込むに際し、これを消去するために費用計上(人件費)が生じることとなる。この点、ESOP信託が自己株式の値上がりを通じた、「費用負担のない」(ESOP信託の運営費用等に充てられる信託元本及び奨励金を除く)インセンティブ・プラン(ないし福利厚生制度)であることと整合しない。

③ パターン3

(概要)

➢ パターン2と同様、ESOP信託と導入企業とを一体のものとして取り扱い、信託の保有する導入企業株式を、導入企業の個別財務諸表において「自己株式」として認識する方法。

➢ ただし、信託が導入企業の株式を取得した時点(導入企業が信託へ自己株式を処分した時点)で、導入企業の個別財務諸表において自己株式の処分を認識するが、決算時において、ESOP信託を取り込む。

➢ なお、本パターンは、パターン1とパターン2の折衷案であるため、ESOP信託と導入企業との独立性の観点からESOP信託をどのように捉えるかによって、特徴及び問題点も「折衷」となる。

(特徴)

➢ パターン1及びパターン2と同様の特徴を有する。

(問題点)

➢ 導入企業の個別財務諸表上、信託への自己株式の処分時に自己株式の処分を認識し、かつ決算時に改めて信託が保有する導入企業の株式を自己株式として取り込むため、分配可能額の計算上、自己株式処分の対価を控除すべきか(=会計上の保守主義観点)、あるいは控除すべきでないか(=会社法上の自己株式には該当しないという観点)が問題となる。

➢ ESOP信託の独立性を強調する場合、信託において、導入企業の株式は時価評価されるのが適当であり、導入企業の個別財務諸表には当該時価評価額で取り込まれることとなるが、その際、どのように取り込むかが問題となる(勘定科目、評価差額の取扱い等)。(⇒パターン1の問題点。)

➢ 導入企業との一体性を強調する場合、信託において、導入企業の株式は原価評価されるのが適当であり、導入企業の個別財務諸表には信託の取得価額で取り込まれることとなるが、信託において、導入企業の株式が時価評価されないことは、導入企業の株価の上昇による利益を受益者たる従業員が享受し、下落による損失(リスク)を導入企業が負担するという、ESOP信託の仕組みとの整合性が取れない。(⇒パターン2の問題点。)

5. 設例による説明

本節では、秋葉賢一「従業員持株会を活用するスキーム(いわゆる日本版ESOP)に関する会計処理の検討」

(『企業会計』Vol.39 No.4、中央経済社、2010年4月)

の設例及び仕訳例を前提に、各パターンにおける会計処理の方法を説明する。なお、便宜上、一部設定を修正しており、また、パターン1の仕訳例は、上記秋葉氏による論文には記載がない。

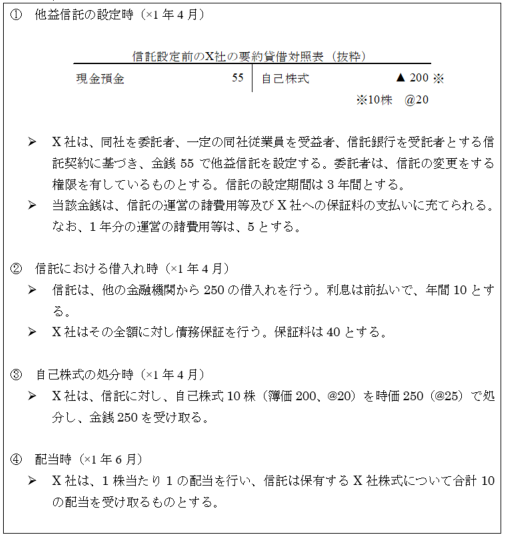

【設例】

5.1. パターン1による仕訳

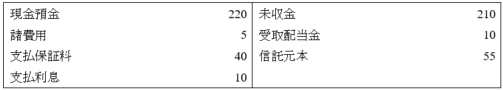

① 他益信託の設定時(×1年4月)

![]()

X社は受益権を有しておらず、信託設定された金銭55は信託の運営の諸費用等に用いられるため、「前払費用」等として処理する。

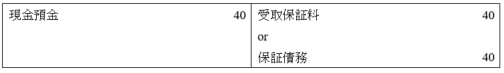

② 信託における借入れ時(×1年4月)

信託から受け取った金銭40は、「受取保証料」として処理するか、又はX社が負っている経済的リスクを反映させるため、「売建てデリバティブに係る負債」として処理する。

③ 自己株式の処分時(×1年4月)

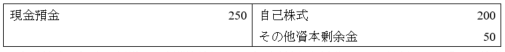

自己株式の処分を認識し、帳簿価額200と処分対価(時価)250の差額50を「その他資本剰余金(自己株式処分差損益)」として処理する。

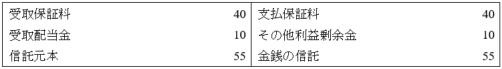

④ 配当時(×1年6月)

![]()

信託へ売却した自己株式(信託が保有するX社株式)に対する配当の支払いを認識する。

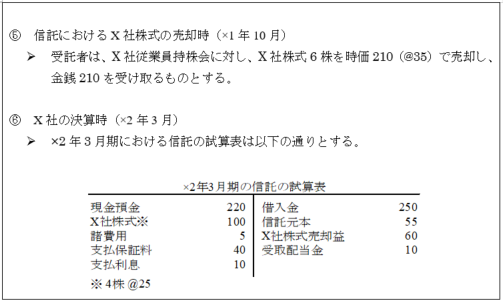

⑤ 信託におけるX社株式の売却時(×1年10月)

![]()

信託はX社の個別財務諸表においてオフバランスとなるため、仕訳を要しない。

⑥ X社の決算時(×2年3月)

![]()

信託設定時に計上した前払費用を取り崩し、1年分の信託の運営の諸費用等5を計上する。

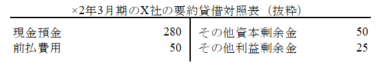

パターン1におけるX社の×2年3月期の要約貸借対照表は以下の通りとなる。

➢ ②において信託から受け取った金銭を「受取保証料」として処理する場合

又は

➢ ②において信託から受け取った金銭を「売建てデリバティブに係る負債」として処理する場合

(参考)パターン1における信託の仕訳イメージ

① 他益信託の設定時(×1年4月)

![]()

X社から受け入れた金銭55を信託元本として処理する。

② 信託における借入れ時(×1年4月)

![]()

他の金融機関からの借入れを認識する。

![]()

他の金融機関からの借入れに係る支払利息を認識する。

![]()

併せて、上記借入金に係る保証料をX社に支払う。

③ 自己株式の処分時(×1年4月)

![]()

X社株式の取得を認識する。

④ 配当時(×1年6月)

![]()

保有するX社株式への配当金の受取りを認識する。

⑤ 信託におけるX社株式の売却時(×1年10月)

![]()

X社株式の売却を認識し、信託における帳簿価額150(6株、@25)と信託から従業員持株会へ処分対価(時価)210(6株、@35)の差額60を「X社株式売却益」として処理する。

⑥ 信託におけるX社株式の時価評価(×2年3月末)

![]()

X社株式の×2年3月末における時価が@40とした場合、信託におけるX社株式の帳簿価額100(4株、@25)と時価160(4株、@40)との差額60が評価益として認識される。

5.2. パターン2による仕訳

① 他益信託の設定時(×1年4月)

![]()

信託設定した金銭55をX社の財産とみなし、「金銭の信託」として処理する。

② 信託における借入れ時(×1年4月)

![]()

信託から受け取った金銭40を「受取保証料」として処理する。この時点では、信託における借入れについては、認識しない。

③ 自己株式の処分時(×1年4月)

![]()

会社法上は自己株式の処分に該当するが、会計上、この時点において自己株式の処分を認識せず、自己株式を担保とした金融取引として取り扱う。

④ 配当時(×1年6月)

![]()

信託へ売却した自己株式(信託が保有するX社株式)に対する配当の支払いを認識する。

⑤ 信託におけるX社株式の売却時(×1年10月)

![]()

会計上、担保物件(=自己株式)の任意売却として取り扱い、自己株式の処分を認識し、X社における帳簿価額120(6株、@20)と信託から従業員持株会へ処分対価(時価)210(6株、@35)の差額90を「その他資本剰余金」として処理する。

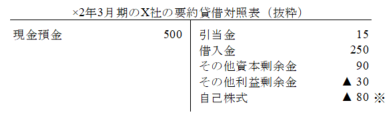

⑥ X社の決算時(×2年3月)

信託を受益者の定めのない信託(いわゆる目的信託)として取り扱い、信託の財産をX社の財産として処理するため、既にX社において処理されている「借入金」(③を参照)及び「X社株式売却益」(⑤を参照)以外を取り込む。なお、信託が保有するX社株式は、X社の個別財務諸表上、自己株式の処分を認識していないため、当然に取り込まれない。

信託の財産はX社の財産として処理されるため、借入金に係る保証料、自己株式(X社株式)に対する配当及び信託元本を相殺消去する。

![]()

信託で生じた利益相当額15(※)は、委託者たるX社には帰属せず、最終的に受益者たる従業員に分配されるため、企業会計原則注解18の引当金の要件を充たす場合は、当該利益相当額を費用計上することとなる。なお、勘定科目としては、「人件費(給与等)」とすることも考えられる。

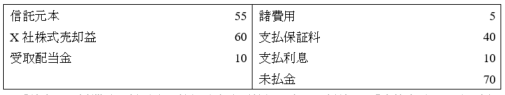

※ 信託における利益15=(X社株式売却益60+受取配当金10)-(諸費用5+支払保証料40+支払利息10)

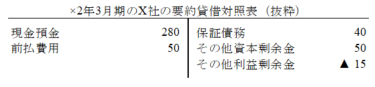

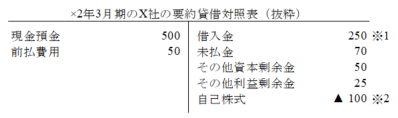

パターン2におけるX社の×2年3月期の要約貸借対照表は以下の通りとなる。

※ 自己株式を担保とした金融取引として取り扱っているため、借入金に対する担保資産に準じた注記が必要であると考える(財務諸表等規則第43条及び連結財務諸表規則第34条の3参照)。

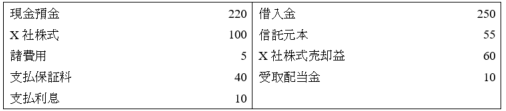

5.3. パターン3による仕訳

① 他益信託の設定時(×1年4月)

![]()

X社は受益権を有しておらず、信託設定された金銭55は信託の運営の諸費用等に用いられるため、「前払費用」等として処理する。

② 信託における借入れ時(×1年4月)

![]()

信託から受け取った金銭40を「受取保証料」として処理する。この時点では、信託における借入れについては、認識しない。

③ 自己株式の処分時(×1年4月)

![]()

自己株式の処分を認識し、帳簿価額200と処分対価(時価)250の差額50を「その他資本剰余金(自己株式処分差損益)」として処理する。

④ 配当時(×1年6月)

![]()

信託へ売却した自己株式(信託が保有するX社株式)に対する配当の支払いを認識する。

⑤ 信託におけるX社株式の売却時(×1年10月)

![]()

自己株式を信託への売却時点において、自己株式の処分を認識しているため、仕訳を要しない。

⑥ X社の決算時(×2年3月)

信託を受益者の定めのない信託(いわゆる目的信託)として取り扱い、信託の財産をX社の財産として処理するため、一旦、すべて取り込む。なお、パターン1と異なり、X社の個別財務諸表上、借入金(又は預り金)がオンバランスとなるため、X社が負っている経済的リスクが財務諸表において反映されることとなる。

受益者たる従業員に帰属する信託元本及び信託で生じた損益を、「未払金(又は預り金)」等16)未払金(又は預り金)が零になった場合には、それ以降当期の費用又は損失として処理する(詳細は、弥永[2010]注13を参照されたい)。 に振り替える。

![]()

信託設定時に計上した前払費用を取り崩し、1年分の信託の運営の諸費用等5を計上する。

![]()

信託が保有するX社株式を信託における帳簿価額100(4株、@25)で「自己株式」に振り替える。

※1 借入金に係る支払利息は受益者に帰属するため、有利子負債ではく「預り金」等の科目で処理することも考えられる。

※2 パターン2と同様、借入金に対する担保資産に準じた注記が必要であると考える(財務諸表等規則第43条及び連結財務諸表規則第43条の3参照)。また、X社(導入企業)の財産ではなく、ESOP信託の財産であることを併せて注記すべきと考える。

6. おわりに

本レポートでは、一定のESOP信託を前提とした上で、日本版ESOPに係る会計処理を検討してきたが、明確な会計処理の基準が存在しない現状の実務においては、スキームに応じた会計処理を個別に検討しなければならない。そのため、日本版ESOPに係る会計基準の開発が待たれるところである。ただし、日本版ESOPのスキームは多種多様であるため、たとえ会計基準が開発されたとしても、当該基準は包括的なものに留まり、結局は個別の検討が必要となるかもしれない。いずれにしても、日本版ESOPの会計処理の考え方に触れることは有用であろう。

本レポートがESOP信託の会計処理の「イメージ」を、さらには会計処理の背景にある考え方を理解するための一助となれば幸いである。

【参考】

| 論点整理脚注10

ここでの信託は、委託者が当初受益者となるもの(いわゆる自益信託)を前提としている(実務対応報告第23号脚注1)。なお、委託者以外の第三者が当初受益者となるもの(いわゆる他益信託)のうち、受益者が信託行為に定められた要件を満たすまで受益権を有しない場合は、受益者の定めのない信託(いわゆる目的信託)と類似している。目的信託については、「委託者がいつでも信託を終了できるなど、通常の信託とは異なるため、原則として、委託者の財産として処理することが適当であると考えられる。ただし、信託契約の内容等からみて、委託者に信託財産の経済的効果が帰属しないことが明らかであると認められる場合には、もはや委託者の財産ではないものとして処理する(実務対応報告23号Q6のA)。」とされている。これらを踏まえれば、他の会計基準等において定められている場合を除き、委託者が信託の変更をする権限を有しており、委託者である当該企業に信託財産の経済的効果が帰属しないことが明らかであるとは認められない場合には、会計上、委託者である当該企業の財産として処理することが適当であると考えられる。また、この場合には、いわゆる総額法による処理と同様となり、自益信託と同様に、改めて子会社や関連会社に該当するか否かについて判定する必要はないものと考えられる。

実務対応報告Q6 Q6 受益者の定めのない信託(いわゆる目的信託)における委託者は、どのように会計処理するか。 A これまで、公益信託を除き、受益者の定めのない信託は認められていなかったが、新信託法では、信託契約による方法又は遺言による方法によって、受益者の定めのない信託(受益者を定める方法の定めのない信託を含む。以下同じ。)をすることができるものとされた(第258 条17)信託法)。受益者の定めのない信託は、目的信託と呼ばれることが多い。 信託契約によってなされた受益者の定めのない信託については、委託者がいつでも信託を終了できるなど、通常の信託とは異なるため、原則として、委託者の財産として処理することが適当であると考えられる。ただし、信託契約の内容等からみて、委託者に信託財産の経済的効果が帰属しないことが明らかであると認められる場合には、もはや委託者の財産ではないものとして処理する。 |

[参考文献]

秋葉賢一「従業員持株会を活用するスキーム(いわゆる日本版ESOP)に関する会計処理の検討」『企業会計』Vol.39 No.4,中央経済社,2010年4月

内ヶ﨑茂「従業員持株ESOP信託の導入効果とスキーム設計」『旬刊 商事法務』No.1914,商事法務研究会,2010年11月15日

葉玉匡美,生頼雅志「従業員持株ESOP信託の法務上の問題点」『旬刊 商事法務』No.1915,商事法務研究会,2010年11月25日

葉玉匡美,吉井久美子,遠藤元基「従業員持株ESOP信託の会計・税務上の問題点」『旬刊 商事法務』No.1918,商事法務研究会,2010年12月15日

弥永真生「従業員持株ESOP信託の会計上の理論的考察」『旬刊 商事法務』No.1917,商事法務研究会,2010年12月5日

References

| 1. | ↑ | 実務対応報告第23号「信託の会計処理に関する実務上の取扱い」は「自益信託」を前提としており、日本版ESOP等の「他益信託」に係る明確な規定はない。 |

| 2. | ↑ | 参照した専門誌については、参考文献を参照されたい。 |

| 3. | ↑ | 法務上の論点に係る記載は必要最小限とし、税務上の論点は考慮外としている。 |

| 4. | ↑ | 2008年11月に経済産業省の検討会から公表された「新たな自社株式保有スキームに関する報告書」(新たな自社株式保有スキーム検討会)では、他に従業員退職時給付型のスキームが紹介されている。また、ビークルとしては、信託の以外にもSPC等が用いられる。 |

| 5. | ↑ | 平成21年2月6日に企業会計基準委員会より公表。 |

| 6. | ↑ | 平成19年8月2日に企業会計基準委員会より公表。 |

| 7. | ↑ | 論点整理脚注10及び実務対応報告Q6を参照されたい。 |

| 8. | ↑ | 連結財務諸表上の論点に係る論証については、秋葉[2010]74頁、葉玉・生頼[2010]14頁以下を参照されたい。 |

| 9. | ↑ | 秋葉[2010]における「第1法」、弥永[2010]における「A法」に相当する。 |

| 10. | ↑ | 秋葉[2010]における「第2法A法」、弥永[2010]における「B法」に相当する。 |

| 11. | ↑ | 秋葉[2010]における「第2法B法」、弥永[2010]における「C1法」に相当する。 |

| 12. | ↑ | 信託による導入企業の株式の取得は、基本的に自己株式の処分によることを前提としている。 |

| 13. | ↑ | ただし、保証債務については、金融負債(プット・オプションの売りポジション)として導入企業の個別・連結財務諸表において認識し、経済的リスクを反映させることができる(詳細は、弥永[2010]21頁を参照されたい)。 |

| 14. | ↑ | 信託法第149条第1項。解釈の詳細は、葉玉・吉井・遠藤[2010]31頁を参照されたい。 |

| 15. | ↑ | 信託法第182条第1項第2号及び第183条第1項。解釈の詳細は、葉玉・吉井・遠藤[2010]31頁を参照されたい。 |

| 16. | ↑ | 未払金(又は預り金)が零になった場合には、それ以降当期の費用又は損失として処理する(詳細は、弥永[2010]注13を参照されたい)。 |

| 17. | ↑ | 信託法 |

インセンティブ・プランのレポートを見る

-

2025年の新規上場企業におけるストック・オプションの事例調査(2026年2月号)

2025年も多くの成長企業がIPOを実現しましたが、新規上場社数は前年の84社から減少しました。これは、上場審査基準の厳格化など、IPOを取り巻く環境がより質を重視する方向へシフトしていること...

-

コーポレートガバナンス・コードが役員報酬制度に与える影響とそのトレンドについて(2025年7月号)

はじめに 企業の持続的な成長と企業価値向上を目的としたコーポレートガバナンス改革が進む中、役員報酬制度も大きな変革の時期を迎えています。特に、中長期的な企業価値向上へのインセンティブとして、...

-

2024年の新規上場企業におけるストック・オプションの事例調査(2025年3月号)

今回は、2024年に上場した企業を対象に、新規上場申請のための有価証券報告書(Ⅰの部)に記載された新株予約権等の内容を確認し、新規上場企業におけるストック・オプションの利用状況の調査結果をレポ...

-

【税制改正】発行会社自身による株式管理スキームについて(2024年9月30日号)

Topic. ► 発行会社自身による株式管理スキームについて ...

-

ストックオプション・プール制度の概要及び実務上の検討事項について(2024年8月30日号)

Topic. ► ストックオプション・プール制度の概要及び実務上の検討事項につい...

-

税制適格ストック・オプションの要件緩和(令和6年度税制改正)に関する2024年12月末を期限とする経過措置まとめ(2024年6月28日号)

Topic.►税制適格ストック・オプションの要件緩和に関する2024年12月末を...

インセンティブ・プランの事例を見る

-

note株式会社の有償ストック・オプションの設計及び公正価値の算定

note株式会社(東証グロース 5243)が有償で発行した新株予約権につき、第三者評価機関として設計及び公正価値の算定を実施しました。 本新株予約権には、下記の行使価額修正条項が設定されております。

続きを読む

-

SBIホールディングス株式会社の有償ストック・オプションの設計及び公正価値の算定

SBIホールディングス株式会社(東証プライム 8473)が有償で発行した新株予約権につき、第三者評価機関として設計及び公正価値の算定を実施しました。 本新株予約権には、下記の業績条件が設定されており

続きを読む

-

株式会社LIFULLの有償ストック・オプションの設計及び公正価値の算定

株式会社LIFULL(東証プライム 2120)が有償で発行した新株予約権につき、第三者評価機関として設計及び公正価値の算定を実施しました。 新株予約権は第4回新株予約権、第5回新株予約権の2回号が発

続きを読む

インセンティブ・プランのソリューションを見る

-

ストック・オプションの設計評価

第三者評価の必要性 ストック・オプションや新株予約権などは普通株式と同様有価証券です。 有価証券の発行は適正価値での評価が求められ、その評価の妥当性に疑義が発生すると、法律上、税務上、会計上様々な

-

税制適格ストック・オプション

ストック・オプションとは何か 会社法上の新株予約権は、一般的に資金調達の手段であり、第三者に対して有償で発行されます。これに対して企業価値向上を目的としたインセンティブかつ報酬として、発行会社の役員

-

株式報酬型ストック・オプション

株式報酬型ストック・オプションとは 一般的に退職金の代替として用いられるストック・オプションです。権利行使価格を1株1円に設定し、付与対象者は退職時から一定期間に限り行使できることから、退職後に、退

-

有償ストック・オプション

有償時価発行新株予約権とは 有償時価発行新株予約権は、金銭による払込みをもって発行される新株予約権であり、無償で発行する新株予約権のように従業員等からの労働サービス提供の対価として発行するものではな

-

信託型ストック・オプション

信託型ストック・オプション 信託型ストック・オプションとは、委託者(オーナー経営者等の第三者)が贈与する意図で、信託行為によって資金を受託者(信託)に預け、受託者が購入した発行会社の時価発行新株予約

-

行使価格算定

株価算定 エクイティファイナンス、M&A、TOB、自社株買いなど、株式や事業の譲渡、移転を伴う取引価格の決定、裁判における価格の立証、会計処理を前提とした評価額の算定など様々な目的に応じ、第