レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

170

資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか / 親子上場銘柄の非公開化の現在地と関連する動向(2025年5月号)

①資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか

本書を執筆したきっかけ

この度、弊社代表の野口が執筆した「資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか」が刊行されました。

出版されて早一ヶ月、既に多くの方に手に取っていただき、「専門性の高い内容であるにもかかわらず、非常に読みやすく、資本コストについてよく理解できた」、「資本コストの本質的な重要性から現場で活きる実践的な内容まで学びが多く、経営層や実務担当者は読むべき本」などと好評をいただいております。

本書でも触れられている、2023年3月31日に東京証券取引所(以下、東証)から発表された「資本コストや株価を意識した経営の実現に向けた対応」(以下、東証開示要請)は、上場企業に対し、資本市場との対話を深め、企業価値向上を目指すよう強く促すものでした。しかし、その内容は抽象的・概念的な側面も多く、「どのように向き合えば良いのか分からない」「具体的に何をすべきか分からない」と対応に苦慮されているのが現状です。

日本の企業の多くは、歴史的に資本コストをあまり意識せずに経営されてきた背景があります。また、経営者と投資家との間には、企業価値や資本コストに関する考え方に大きな隔たりが存在しており、これが長期間にわたる日本株式市場の低迷の一因であるとも指摘されています。PBR(株価純資産倍率)が1倍未満の企業が多数存在するなど、日本の資本市場は様々な課題を抱えています。

このような現状を踏まえ、これまで企業経営者の皆様から「東証開示要請に適切に対応し、企業価値を向上させるための知識やノウハウを知りたい」というお声が多く寄せられてきました。

こうした背景と皆様からの切実な声に応えるべく、東証開示要請に対する適切な対応方法、そして企業価値向上に真に繋がる「資本コスト経営」をどのように実践していくべきかについて、本書の中に弊社の知見を凝縮いたしました。

本書の概要

本書では、東証開示要請の本質を理解し、自社にとって最適な「資本コスト経営」のあり方を見つけ、実践するための手引きとなることを目指しています。具体的には、理論編(第1章~第4章)で資本コストの概念や算出方法、企業価値に関する基礎知識を解説し、実践編(第5章以降)で資本コストを意識した経営を実現するためのノウハウや、東証開示要請への具体的な取り組み方を詳細に解説しています。

本書で深く切り込んでいる主な内容は以下の通りです。

- 企業価値の考え方

まずはじめに、「将来キャッシュフローの現在価値」である企業価値について、その尺度や割引現在価値の概念を解説しています。さらに、割引率と価値の関係性や、会計上の資産とファイナンス上の資産の違い(特に「無形資産」の重要性)についてわかりやすくまとめ、経営者として企業価値向上に向けてどのような点に意識すべきかを強調してまとめています。

- 資本コストの定義とその重要性

キャッシュフローのリスクを反映した割引率であり、投資家が企業に求める投資利回りとしての資本コスト(COE, COD, WACC)を解説しています。さらに、資本コストの理解なしに経営を行うことの危険性を指摘し、PBR<1倍がなぜ問題なのかを資本コストとの関係から説明いたしました。

- 資本コストの算出方法と留意点

広く用いられるCAPM(資本資産価格モデル)の理論と算出要素(リスクフリーレート、マーケットリスクプレミアム、β)を解説しています。一方で、CAPMの機械的な利用の危険性について、実際の市場は必ずしも効率的ではないことや個社別βの信頼性の限界、財務レバレッジの影響など、実務上の留意点を詳しく説明しています。

CAPM理論が必ずしも万能ではないことの解説をするだけでなく、その他どのような視点で資本コストを見ていく必要があるのかについて、その他の算出方法も踏まえた検証方法について解説しました。

- 企業価値向上のための要素とバランスシートの効率化

企業価値が上がる3要素として、「将来キャッシュフローが増えること」「利益が積み上がること」「資本コストが下がること」について解説しています。しかし、多くの企業で本源的価値と市場価格には一定のギャップが生じていることから、それらに何故ギャップが生じるのかについて、投資家視点と企業視点を踏まえわかりやすく解説しました。さらに、資本コストを低下させるためのポイントや事業計画の策定・公表のポイントについても説明しています。

- 東証開示要請への具体的な対応

ここからは『実践編』として、東証が開示した「投資者の目線とギャップのある事例」(ダメ事例)と「好事例集」を分析しています。現状分析、目標設定、具体的な取り組み、投資家との対話といった各段階でのポイントを解説しました。特に「ダメ事例」に陥らないための具体的な留意点や、「好事例」に学ぶべき点を詳述しています。

- 投資家との対話の重要性

資本コスト経営の実践には投資家との建設的な対話が不可欠であるとし、対話を通じて投資家の期待を理解し、経営に活かすことの重要性を強調して解説しています。経営陣自身がファイナンスのリテラシーを身につけ、市場や投資家と対等に対話できることの必要性を説いています。

さらには、役員報酬制度における企業価値向上へのインセンティブ設計の重要性にも触れています。

- 実務上の悩みと対応策

これまで弊社に寄せられた企業からの相談内容を踏まえ、開示とその後の市場との対話に至るまでの過程で実際に企業が直面する課題や悩みについて、その解決方法とともに纏めました。具体的には、「経営層の開示への消極性に事務局がどのように向き合うべきか」、「資本コスト算出におけるパラメータ選定の難しさ」、「算出された資本コストが一般的な目安より低い場合の懸念」など、企業が直面しうる具体的な悩みに対し、専門機関の活用や多角的な分析といった対応策を解説しています。

どのような方々に本書を手に取ってもらいたいか

本書は、まさに今、東証開示要請への対応に直面されている上場企業の経営者の皆様、取締役、そして担当部署(経営企画、財務、IRなど)の皆様を主な読者として想定しています。「自社の資本コストはいくらなのか」「東証開示要請に対し自社はどのように対応するのが最善なのか」「アクティビストを含めた投資家と対話するために必要な知識は何か」といった疑問や課題をお持ちの方々です。

また、投資家や市場関係者から「経営者のファイナンス知識の欠如」が指摘されている状況を踏まえ、経営者自身が市場や投資家と対等に対話できる知識とノウハウを身につけることの必要性が高まっています。

本書を読者の本業で活かすことで、以下のことが可能になると考えていますので、是非一度手に取っていただきたいと思います。

- 東証開示要請への適切な対応を理解し、進めることができる

抽象的な要請の本質を理解し、現状分析から計画策定、開示、対話、更新といった一連のプロセスを具体的な事例を参考に、検討を進めるための道筋が見えてきます。

- 投資家目線での「資本コスト」と「企業価値」を正しく把握できる

投資家が資本コストをどのように捉えているか、企業価値を形成する要素の中で何を重視しているのかなどを理解し、自社の資本コスト水準や企業価値を投資家目線で分析・評価するための知識が得られます。

- 企業価値向上のための具体的な打ち手を検討・実行できる

企業価値を構成する要素(キャッシュフロー、資本コスト、バランスシート等)を理解し、資本効率を高めるためのバランスシートの見直しや、事業計画の開示、投資家との対話を通じた資本コスト低減など、具体的な戦略や施策を検討・実行するためのノウハウが得られます。

- 投資家との建設的な対話に自信を持って臨める

投資家が何を求め、どのような点に注目しているかを理解することで、情報の非対称性を解消し、自社の強みや将来像を効果的に伝え、信頼関係を構築するための対話術や開示のポイントが分かります。

最後に、本書は、資本コスト経営を決して企業にとっての「ピンチ」ではなく、企業価値向上に向けた絶好の「チャンス」と捉え、そのチャンスを掴むための一助となることを願って執筆いたしました。本書を通じて、東証開示要請の本質を理解し、自社にとって最適な「資本コスト経営」のあり方を見つけるための一助となれば幸いです。

貴社の資本コスト経営の実践に向けた取り組みの一助として、本書をぜひご活用ください。

②親子上場銘柄の非公開化の現在地と関連する動向

親子上場銘柄の株価上昇

2025年5月8日に行われました日本電信電話によるNTTデータグループに対する公開買付けの公表以来、複数のメディアが親子上場をテーマとした記事を掲載しており、改めて市場や世間の関心が高まっています。(例:212件ある日本の親子上場、解消の動きが加速。株主圧力で企業価値向上へ本腰 | ブルームバーグ | 東洋経済オンライン)

実際に当該報道後の親子上場会社の株価データを分析してみると、こうした報道等による非公開化への期待感とも相俟って相対的に多くの上場子会社の株価が上昇したことが観測できます。

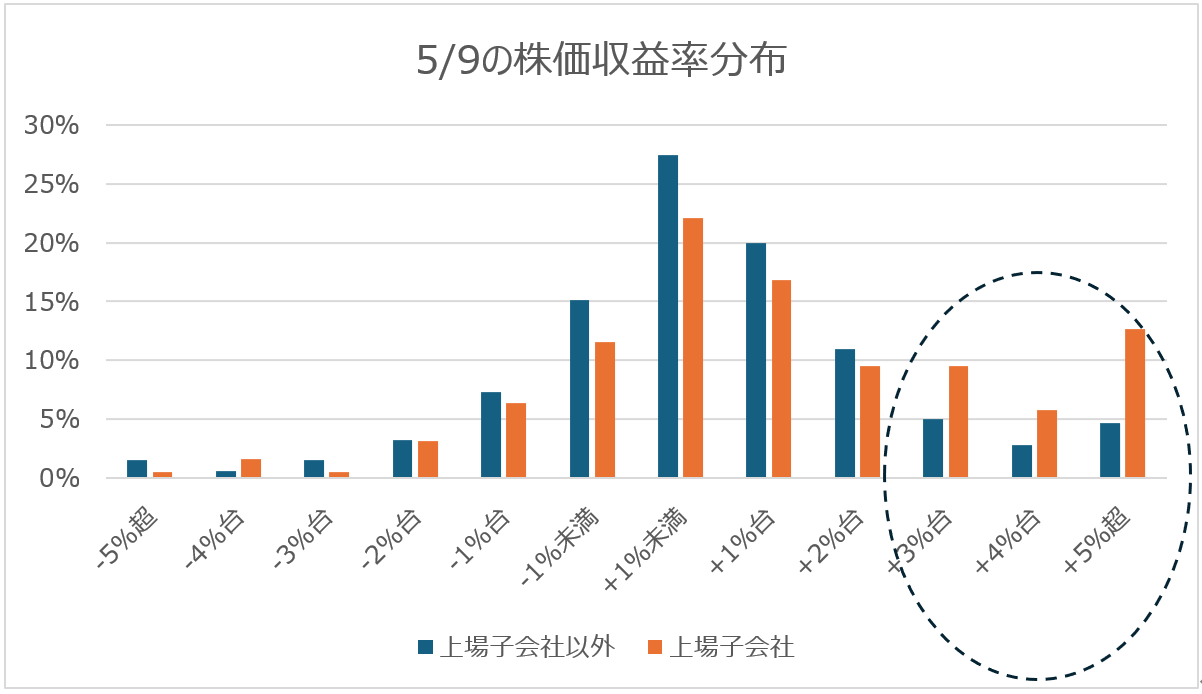

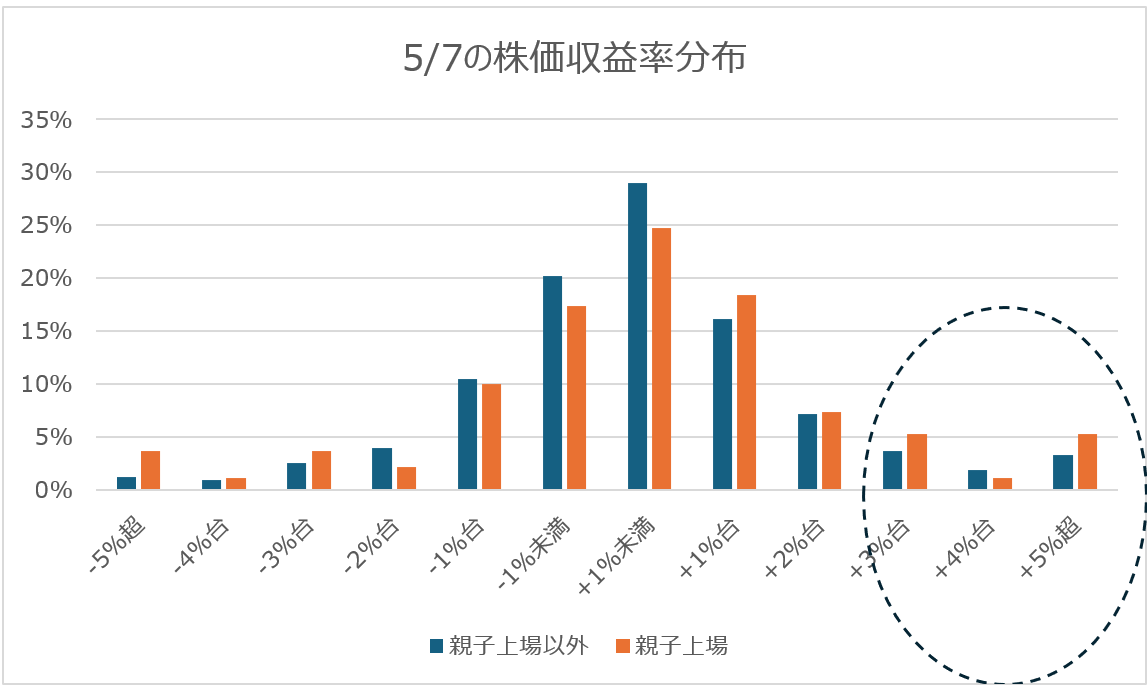

以下は、5月16日時点で上場する親子上場子会社217社について、NTTデータグループの非公開化報道前である5月7日の終値株価を基準に、5月9日の終値株価の騰落率を調査したケース(以下「5/9の株価収益率分布」といいます。)とその前の期間(5月1日~7日の終値株価)の騰落率を調査したケース(以下「5/7の株価収益率分布」といいます。)の分布比較です(親子上場子会社の一覧は末尾参照)。

それぞれの分布において特に高い収益率(3%超)となった割合を観察すると、5/7の株価収益率分布では、上場子会社・上場子会社以外ともに母数に対して10%前後なのに対し、5/9の株価収益率分布では、上場子会社以外の収益率で3%超となった割合が12%程度に留まる一方で、親子上場子会社は30%程度が3%超の収益率となったことから、リーク報道後の親子上場子会社においてパフォーマンスが高くなっていたことが確認できます。

※東証が提供する「コーポレート・ガバナンス情報サービス」より弊社作成。

※5月2日、7日、8日に決算発表した会社を除く。

※東証が提供する「コーポレート・ガバナンス情報サービス」より弊社作成。

※4月30日、5月1日、2日に決算発表した会社を除く。

親子上場解消加速の経緯

近年の親子上場解消加速の潮流は「グループ・ガバナンス・システムに関する実務指針(グループガイドライン)」の策定に向けて経済産業省が研究会を発足し、親子上場のガバナンス上の課題を整理した上で、欧米諸国と比較して日本だけが親子上場が容認されている現状を集計して問題提起を行った2018年頃から始まっています。

グループガイドラインが2019年6月に公表され、その後2020年1月には東証により「従属上場会社における少数株主保護の在り方等に関する研究会」が立ち上げられて現在に至るまで課題解消のためのガバナンスの在り方や開示充実についての議論が続けられています。

このような中、いわゆるアクティビストと呼ばれる投資家が親子上場会社に対して非公開化の提案やガバナンス改善の提案を行う事例も年々増加し、東証の「資本コストや株価を意識した経営の実現に向けた対応」とも相俟って、特に株価パフォーマンスの低い会社においてはこうしたプレッシャーを受けるケースも多くなっています。

2018年に311社存在した上場子会社は、この約6年半で100社近く減少しました。

親子上場の解消は、親会社による完全子会社化に限られず、日本たばこ産業子会社の鳥居薬品が塩野義製薬により非公開化されるケースや親会社の保有株式を一部売却するかたちで行われることもあります。

かつては時価総額数千億や数兆円規模の上場会社が非公開化により上場廃止となることはさほど多くはありませんでしたが、今ではガバナンスや資本コストの観点から適切な資本政策を選択することがその規模にかかわらず要請されているといえます。

支配株主のいる会社や上場持分法適用会社も議論の対象に

ガバナンスに課題があり得るのは、親会社と子会社がともに上場しているケースに限られず、支配株主が存在している上場会社全般における課題であることはいうまでもありません。2019年公表のグループガイドラインにおいても、「支配株主を有する上場企業」が議論の対象となっており、当時の東証において628社そのような会社が存在しました。

2020年1月に開始された東証の『第1期』「従属上場会社における少数株主保護の在り方等に関する研究会」においては、中間整理が行われた2020年9月までは比較的「親子上場」にフォーカスされた議論が大半であったように思われ、近時のメディア報道も同様に親子上場の観点で論じられるケースが多くあります。

一方で、2023年から開始された『第2期』研究会における議論の対象は、支配株主を有する会社、すなわち、親会社が上場している会社に限られず、非上場の親会社がいるケースや個人が支配株主となっているケースも同様の枠組みで議論されています。さらに、2024年11月になって開催された第6回では「持分法適用関係にある上場会社」についても独立した議題として議論の対象に明示的に加えられました。

20%以上~50%未満保有の大株主を有する上場会社の数は、1,000社を優に超えるため、影響を受ける会社数は格段に増加することになります。

非公開化時の開示厳格化

非公開化は、多くの場合、支配株主による公開買付け及び株式併合(又は特別支配株主による売渡請求)を通じたキャッシュ・アウトの手法で行われますが、こうした取引では、仮に反対株主が裁判で価格について争うとなった場合、非公開化を行う対象者側において手続き及び取引価格の公正性が重要な論点となります。

そして、東証は今夏より、支配株主による完全子会社化及びMBOに加え、持分法適用会社に対する公開買付けにおいても充実した開示を求めることとしており、且つ株式価値算定の重要な前提条件に係る開示内容を拡充することを予定しています(MBOや支配株主による完全子会社化に関する上場制度の見直し等について)。

今後、支配株主等による親子上場子会社や持分法適用会社の非公開化を検討する際には、同種の事案の経験や実績を有する専門家を起用することが益々重要になってくると考えられます。

執筆者紹介

井上 隆史 < フィナンシャル・アドバイザリー部 ダイレクター 公認会計士 >

金融機関において、事業統括部門等で事業計画策定、予算管理等に従事。システム開発、営業部門も経験し、在職中に公認会計士試験に合格。プルータス・コンサルティングに参画後は、バリュエーション、FA業務や資本政策アドバイザリー業務に従事。

藤江 優貴 < フィナンシャル・アドバイザリー部 マネジャー >

大学卒業後、SMBC日興証券を経て、プルータス・コンサルティングに入社。

現在はバリュエーション業務を中心に、上場企業同士のM&Aにおけるフィナンシャル・アドバイザリー業務を担当。

脇阪 翔太 < フィナンシャル・アドバイザリー部 マネジャー >

大学を卒業後、野村證券にて法人営業業務や人事関連業務を担った後、プルータス・コンサルティングに入社。現在はM&Aやストック・オプション発行時におけるバリュエーション業務を中心として、上場企業や非上場企業のM&Aに関するアドバイザリー業務を担当。

株式会社プルータス・コンサルティング 広報担当

〒100-6035 東京都千代田区霞が関3-2-5 霞が関ビルディング35階

TEL:03-3591-8123

※ 本メールは、プルータス・コンサルティング社員が名刺交換および面談させて頂いた皆様にお送りしております。配信停止のご希望は こちら から承ります。

情報発信 調査・研究のレポートを見る

-

「資本コストや株価を意識した経営の実現」に係る開示企業一覧表の見直しについて(2026年1月号)

はじめに 東京証券取引所(以下、「東証」という。)は、「資本コストや株価を意識した経営の実現に向けた対応」(以下、「資本コスト開示」という。)について2026年1月15日から資本コスト開示に...

-

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下「本改正」...

-

東証MBO規則改正により想定される特別委員会/算定/フェアネス・オピニオン実務の変化

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下、「本改正...

-

-第3回- 我が国のPBRの俯瞰的な分析とPBRの影響要因の検討(2025年4月号)

第1回では、2017年末から2024年9月末までの時価総額と株主資本の推移を確認しつつ、PBRの等級別割合を市場別に確認した。すると、時価総額は2022年まで上下しつつも概ね同水準で推移した上...

-

2024年の「資本コストや株価を意識した経営の実現に向けた対応」に係るフォローアップ内容の振り返り(2025年2月号)

はじめに 2023年3月31日に、東京証券取引所(以下「東証」という。)より「資本コストや株価を意識した経営の実現に向けた対応について」が公表されて以降、2024年12月末時点でプライム市場...

-

-第2回- 我が国のPBRの俯瞰的な分析とPBRの影響要因の検討

第1回の分析により - 時価総額の大幅な上昇にもかかわらず、それよりも株主資本の上昇率の方が高かった結果、PBRは、むしろ下がってしまっている=2017年末で1.38、2024年9月末では1.3...

情報発信 調査・研究のソリューションを見る

-

Value Pro

企業価値(株式価値)の評価方式は、過去において、税務上の取扱いを準用するなどの方法が慣習的に採用されているケースがありましたが、現在では理論的に体系化されており、グローバル・スタンダードとして収益方式

-

Plutus+レポート

企業価値評価の第一線に立つ当社のコンサルタントが、時事の話題を独自の視点で分析したレポートです。平成22(2010)年以降に発表されたレポートを当サイトでご覧いただくことができます。皆様の実務にお役立

-

出版・寄稿

本邦屈指の豊富な事例の蓄積から得られた知見を、広く還元していくことも当社の使命の一つです。平成22(2010)年に初版が刊行された「企業価値評価の実務Q&A」は、分かりやすい解説が支持されて、

-

バリュエーション研究会

バリュエーション研究会 企業価値評価の実務においては、担当者の主観を排して画一的に処理するという思想が優先されるあまり、必ずしも理論的とはいえない取扱いが、一般的であるというだけの理由により無批判に

-

バリュエーションに関する社内指針の策定支援

バリエーションに関する社内指針の策定支援 従業員株主からの自社株買いなど、定型化された条件に基づいて反復継続的に行われる取引については、その都度第三者算定機関の評価を取得する必要性は乏しいといえます