レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

126

非上場株式の新株予約権の評価について

新株予約権を有償で発行する取引においては、発行会社の会計処理、会社法上の有利発行規制の観点等から公正価値評価が必要となる。公正価値評価の際に採用される評価モデルのうち、実務で広く使われているものの一つにブラック・ショールズモデルがあり、これは評価に関する実務者の間における共通認識となっている。

但し、ブラック・ショールズモデルは完全市場を前提としており、市場参加者はいつでも、何株でも、制約なしに取引が可能であることが条件となっている。上場株式であれば(完全市場からは程遠いものの)、少なくとも市場での取引が可能であり市場価格も公開されているが、非上場株式はそもそも取引価格が存在しない場合もある。

したがって、ブラック・ショールズモデルを用いて非上場株式のオプションを評価すると、過大評価に繋がる危険性をはらんでいる。

ブラック・ショールズモデルの前提を満たすことができない非上場株式のストック・オプションはどのように評価されるべきか、本稿では理論的なアプローチと実際の評価事例も紹介する。

第一章 オプション評価の概要

オプションの価値には本源的価値と時間的価値がある。

実務家の間で確立したオプション評価手法はブラック・ショールズモデルであり、二項モデルなども基本的にはブラック・ショールズモデルと同じ考え方である。

ブラック・ショールズモデルは、オプション満期日の価格にリターンが影響を受けないデルタヘッジが可能であることを前提としており、デルタヘッジから発生するキャッシュフローの現在価値をオプションの価値とするものである。

ブラック・ショールズモデルを利用する前提として、「完全市場、値動きのランダム性、取引の連続性」が求められる。

第二章 不完全市場、非上場の新株予約権評価の考え方

ここでは、上場しているが流動性が潤沢ではない場合を「不完全市場」、上場していない(取引市場がない)場合を「非上場」と分けて、それぞれの評価の考え方を説明する。

⮚ 不完全市場:上場個別株式に当てはまるケースがしばしば散見されるが、取引量によりマーケット・インパクトが発生する事象を考慮した評価が確立している。

⮚ 「完全市場、値動きのランダム性、取引の連続性、デルタヘッジ可能」という前提から外れる株価モデルを想定する場合はブラック・ショールズモデルとは異なる評価メソッドを作らなければならないが、現在においてそのような確立された手法は存在しない。

⮚ 非上場:極端に流動性のない非上場株式の新株予約権において、そのデルタヘッジによるキャッシュフローは完全市場に比べ著しく小さくなり、時間的価値の見積もりは困難である。一方、行使価格と株価の差から生じる本源的価値については、一定のディスカウントを覚悟して売却できれば実現可能なものと考える。

第三章 株価条件付きストック・オプション評価の手法

スタートアップ企業が多く採用している「ノックアウト・オプション」は、一定条件下でオプションが消滅する条項を設定した仕組みだが、そのあるべき評価方法を解説する。

1. 非上場企業の株価モデル

不定期にしか取引が発生しない不完全市場において、株価はどのように動くと前提を置けばよいのだろうか。過去オプションの評価をめぐり、筆者は様々な前提や見解に出会ったので、その一部を紹介する。

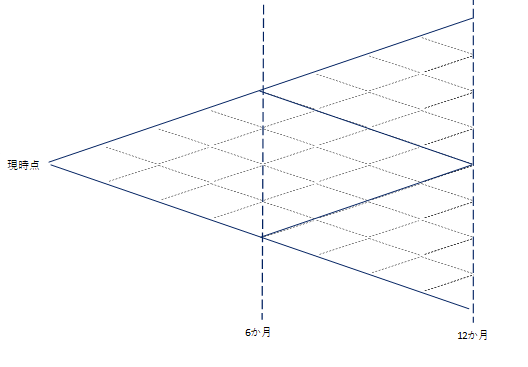

● 半年に一度株価が観察されるモデル(モデル1)

「株価自体はブラック・ショールズモデルや二項モデルが前提としている通りに動いているが、普段は取引がなく可視化されないので、便宜的に半年に一度だけ取引(観察)されることにする。二項モデルの一期間を半年にする。」

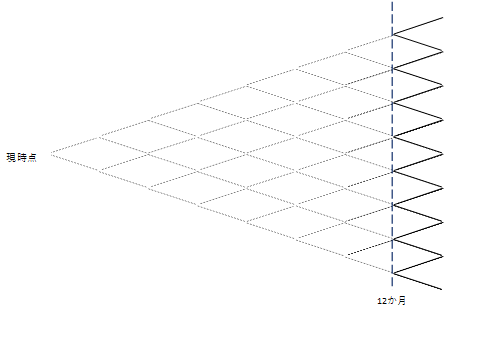

● 一定期間後株価が連続的に観察されるモデル(モデル2)

「上場までは取引がないので株価は観察されないが、水面下ではブラック・ショールズモデルの前提にしたがって「見えない株価」が変動している。また上場以降(ここでは1年後)は連続的に取引が観察される。」

株式上場を控えた企業の株価において、時々主張されるモデルである。

(実線は株価変動、点線は「見えない株価」の動き)

2. 株価モデルと評価の関係

モデル1,モデル2を採用してノックアウト・オプションを評価すると、ブラック・ショールズモデルを使った評価額より高い結果が出る。

しかし、モデル1,モデル2の評価結果が正しいとすると、デルタヘッジを使うことで裁定取引が発生する(無リスクで確定したリターンが発生する)ことになり、そのような評価は伝統的にファイナンス理論で中心とされてきた考え方と矛盾する。

したがって、ブラック・ショールズモデルを採用した評価がノックアウト・オプションには適していることになる。

3. 過去の導入事例と評価実績

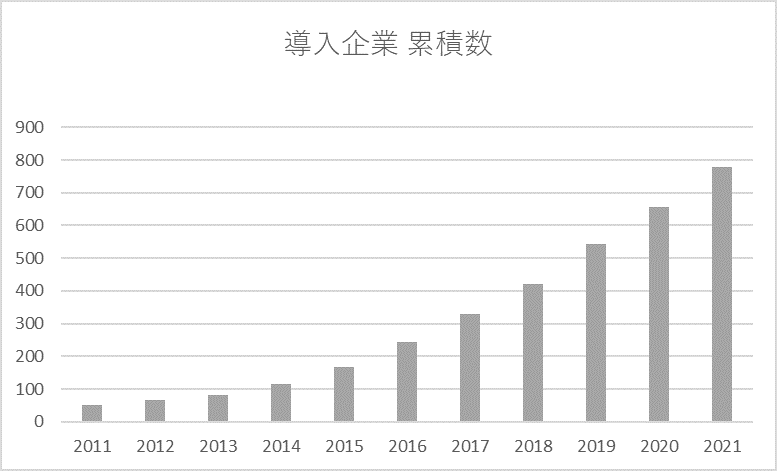

ノックアウト・オプションは、2006年に非上場企業により発行された事例以降、筆者が関わっただけで700件以上の導入事例がある。

ストック・オプション会計基準1)企業会計基準第8号「ストック・オプション等に関する会計基準」においても、未公開企業のストック・オプションの公正な評価単価を本源的価値と読み替えて会計処理を行うことが認められており、筆者が知る限りほぼ全てのケースでこの方式が採用されている。

一般的なストック・オプションは、行使価格を発行時点の株価以上の価額に設定しているため、本源的価値はゼロと評価されることになる。

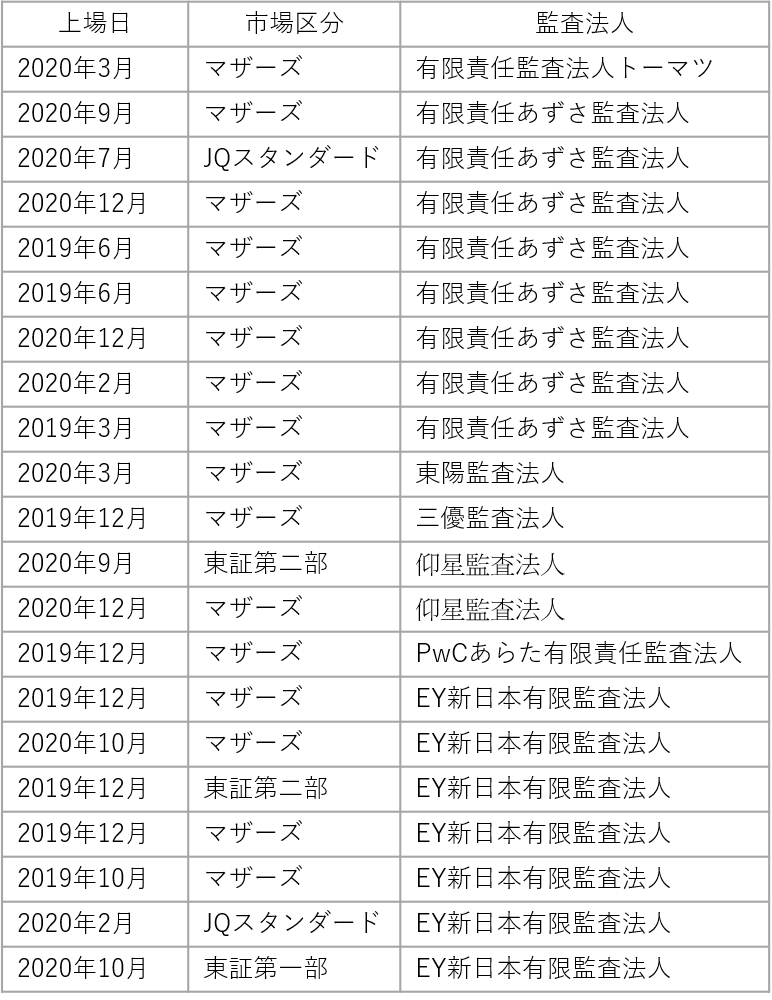

参考までに今まで筆者がブラック・ショールモデルを用いて評価した株価条件付きオプションの導入企業のうち、直近IPOした企業の担当監査法人のデータを示す。直近だけとっても、多くの導入企業がIPOを成功させ、大手監査法人を含む多くの監査法人が担当していることがわかる。

過去実績を鑑みても、非上場株式のノックアウト・オプションの評価のロジックは、ブラック・ショールズモデルを前提としたもので確立しているといえる。

(プルータス・コンサルティングにおける実績)

<ノックアウト・オプション導入企業のIPO状況>

2. まとめ

⮚ 非上場株式が対象のノックアウト・オプションであっても一定の条件下であればブラック・ショールズモデルで評価可能。

⮚ デルタヘッジを使い、オプションの評価の妥当性を検証できる。

⮚ デルタヘッジで裁定取引が可能になるようなオプション評価額は正しくない。

⮚ ノックアウトの頻度とは関係なく、デルタヘッジが可能という前提は、ブラック・ショールズモデルを採用する際の前提事項(上位概念)である。

⮚ ノックアウト・オプションの評価手法については、過去多くのケースでブラック・ショールズモデルが採用されており、上場実績も多数ある。

執筆者

野口 真人 < 代表取締役社長 / 京都大学 経営管理大学院 特命教授 >

京都大学経済学部卒業。みずほ銀行(旧富士銀行)、JP.モルガン・チェース銀行を経て、ゴールドマン・サックス証券の外国為替部部長に就任。デリバティブが目新しかった時代から一貫して事業法人や大手機関投資家に対して運用手法をアドバイス、その間ユーロマネー誌によるアンケートにて3度最優秀デリバティブセールスに選ばれる。2004年に株式会社プルータス・コンサルティングを設立。

主な著書に「ストック・オプション会計と評価の実務」(共著、税務研究会出版局)、「ストックオプション儲けのレシピ」(同友館)、「種類株式・新株予約権の活用法と会計・税務」(中央経済社)、「戦略資本政策(新時代の新株予約権、種類株式活用法)」(中央経済社)。

References

| 1. | ↑ | 企業会計基準第8号「ストック・オプション等に関する会計基準」 |

インセンティブ・プランのレポートを見る

-

コーポレートガバナンス・コードが役員報酬制度に与える影響とそのトレンドについて(2025年7月号)

はじめに 企業の持続的な成長と企業価値向上を目的としたコーポレートガバナンス改革が進む中、役員報酬制度も大きな変革の時期を迎えています。特に、中長期的な企業価値向上へのインセンティブとして、...

-

2024年の新規上場企業におけるストック・オプションの事例調査(2025年3月号)

今回は、2024年に上場した企業を対象に、新規上場申請のための有価証券報告書(Ⅰの部)に記載された新株予約権等の内容を確認し、新規上場企業におけるストック・オプションの利用状況の調査結果をレポ...

-

【税制改正】発行会社自身による株式管理スキームについて(2024年9月30日号)

Topic. ► 発行会社自身による株式管理スキームについて ...

-

ストックオプション・プール制度の概要及び実務上の検討事項について(2024年8月30日号)

Topic. ► ストックオプション・プール制度の概要及び実務上の検討事項につい...

-

税制適格ストック・オプションの要件緩和(令和6年度税制改正)に関する2024年12月末を期限とする経過措置まとめ(2024年6月28日号)

Topic.►税制適格ストック・オプションの要件緩和に関する2024年12月末を...

-

「資本コストや株価を意識した経営の実現に向けた対応」のコミットメントを強化する有償ストック・オプションの活用法(2024年4月30日号)

Topic. ► 「資本コストや株価を意識した経営の実現に向けた対応」のコミット...

インセンティブ・プランの事例を見る

-

note株式会社の有償ストック・オプションの設計及び公正価値の算定

note株式会社(東証グロース 5243)が有償で発行した新株予約権につき、第三者評価機関として設計及び公正価値の算定を実施しました。 本新株予約権には、下記の行使価額修正条項が設定されております。

続きを読む

-

SBIホールディングス株式会社の有償ストック・オプションの設計及び公正価値の算定

SBIホールディングス株式会社(東証プライム 8473)が有償で発行した新株予約権につき、第三者評価機関として設計及び公正価値の算定を実施しました。 本新株予約権には、下記の業績条件が設定されており

続きを読む

-

株式会社LIFULLの有償ストック・オプションの設計及び公正価値の算定

株式会社LIFULL(東証プライム 2120)が有償で発行した新株予約権につき、第三者評価機関として設計及び公正価値の算定を実施しました。 新株予約権は第4回新株予約権、第5回新株予約権の2回号が発

続きを読む

インセンティブ・プランのソリューションを見る

-

ストック・オプションの設計評価

第三者評価の必要性 ストック・オプションや新株予約権などは普通株式と同様有価証券です。 有価証券の発行は適正価値での評価が求められ、その評価の妥当性に疑義が発生すると、法律上、税務上、会計上様々な

-

税制適格ストック・オプション

ストック・オプションとは何か 会社法上の新株予約権は、一般的に資金調達の手段であり、第三者に対して有償で発行されます。これに対して企業価値向上を目的としたインセンティブかつ報酬として、発行会社の役員

-

株式報酬型ストック・オプション

株式報酬型ストック・オプションとは 一般的に退職金の代替として用いられるストック・オプションです。権利行使価格を1株1円に設定し、付与対象者は退職時から一定期間に限り行使できることから、退職後に、退

-

有償ストック・オプション

有償時価発行新株予約権とは 有償時価発行新株予約権は、金銭による払込みをもって発行される新株予約権であり、無償で発行する新株予約権のように従業員等からの労働サービス提供の対価として発行するものではな

-

信託型ストック・オプション

信託型ストック・オプション 信託型ストック・オプションとは、委託者(オーナー経営者等の第三者)が贈与する意図で、信託行為によって資金を受託者(信託)に預け、受託者が購入した発行会社の時価発行新株予約

-

行使価格算定

株価算定 エクイティファイナンス、M&A、TOB、自社株買いなど、株式や事業の譲渡、移転を伴う取引価格の決定、裁判における価格の立証、会計処理を前提とした評価額の算定など様々な目的に応じ、第