レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

64

株価向上を目的としたインセンティブ・プランに関する考察-ストック・オプションと日本版ESOPを中心に-

1. はじめに

近年、従来の従業員持株会とは異なる新しい従業員持株会のスキームとして、受給権を付与された従業員等に対して、企業が信託を通じて自社の株式を交付する取引スキーム(以下、「日本版ESOP」という。)の導入事例が増加している。これに対して、ストック・オプションの導入事例も増加しており、昨年の調査データによると1年間で、約450社以上1)タワーズワトソン 2013年12月26日「ストックオプション付与概況」なお、調査対象期間は2012年7月1日~2013年6月末日までの1年間である。 の上場企業がストック・オプションを発行しており、企業の株価に着目したインセンティブ・プランを導入する動きが伺える。

ストック・オプションと日本版ESOPは、企業の株式の値上がりを通じたインセンティブ・プランとして、従来からその役割の類似性があるものと考えられていたが、両者は相互に排他的な存在なのか、それともこれらを併用することによってより強力なインセンティブ・プランとなるのかということについては、あまり言及がなされてこなかった。そのため、本稿ではインセンティブ・プランの制度設計の観点から、ストック・オプションと日本版ESOPとを対比していく。

2. 企業株価に連動としたインセンティブ・プラン

2. 1 我が国におけるインセンティブ・プランの問題点

従来より、我が国の役員報酬制度は欧米諸国に比べて金銭による固定報酬に大きく依存しているといわれており、タワーズワトソンの調べでは、我が国におけるグローバル企業(売上高等10億ドル企業)のCEO報酬は、給与と退職金を合わせた固定報酬が報酬総額のおよそ7割を占めており、米国の約3割、英国の4割に比して固定報酬の依存度の高さが指摘されている。これを受けて、役員による企業の経営目標の達成や企業価値の向上に対するインセンティブを高めることを目的として、企業の業績や株価と連動した役員報酬(業績連動報酬)の割合を増やすべきという意見も散見されている。

例えば、米国の議決権行使助言会社であるISS(Institutional Shareholder Services Inc.)は、2012年の日本向け議決権行使助言基準の改訂において、業績連動報酬の導入や増加を目的とする取締役報酬枠の増加については、原則として賛成を推奨することを表明し、2014年現在においても、その方針を継続している。

取締役は株主の代理人として職務執行の委任を受けていることから、株主と取締役との利益を一致させるべきであり、企業の株価と連動したインセンティブ・プランは、取締役に株主価値の向上を意識づけ、両者の利益を一致させることが期待できる。そこで、以下では業績連動報酬のうち、特に株価に連動したインセンティブ・プランについて紹介する。

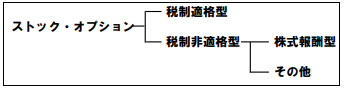

2. 1 ストック・オプション

企業の株価に連動したインセンティブ・プランとして、最初に挙げられるのがストック・オプションであろう。ストック・オプションは、インセンティブを付与したい者(以下、「対象者」という。)に対して企業が自社の株式を一定の価額(以下、「権利行使価格」という。)で取得する権利(新株予約権)を付与し、将来において株価が上昇した場合に対象者が新株予約権を行使することで、対象者は行使時の株価より低い価額で株式を取得することができ、株価の値上がり分の利益を享受することが出来るスキームである。

ストック・オプションのスキームには数多くのパターンが存在するが、税制上の優遇を受けられるよう、一定の要件(税制適格要件)を充たした上で発行されるストック・オプション(以下、「税制適格ストック・オプション」という。)が最も一般的である。税制適格要件を充たすためには、権利行使価格を付与時の株価以上に設定する必要があるため、基本的には、税制適格ストック・オプションは、ストック・オプションの付与における株価の値上がり分が対象者の得られる利益(キャピタルゲイン)になる2)なお、既存株主保護の観点等から、敢えて付与時の株価以上の水準に設定する事例も少ならず存在する。 。また、ストック・オプションの付与後に株価が低迷し、株価が権利行使価格以下である場合には対象者の利益はゼロとなる。通常、ストック・オプションを発行する際には、希薄化により既存株主の利益を害するおそれがないよう、発行企業は慎重な判断を行う必要があるが、税制適格ストック・オプションのケースでは、対象者が利益を得るには付与後の株価(株主価値)の向上が不可欠であり、対象者はストック・オプションの付与後における株主価値の向上分を既存株主と分け合う形となるため、現金報酬のように対象者が単独で報酬を受け取るものに比べて、既存株主の納得を得やすいスキームといえる。

ストック・オプションの形態のうち、税制適格ストック・オプションに次いで採用されることが多いスキームとして、権利行使価格を限りなく低い水準(多くの事例では1円)に設定した制度設計があり、これを一般的に「株式報酬型ストック・オプション」という。これは、権利行使価格を付与時の株価より低い水準に設定するため税制適格要件を充たすことはないが、その代わりに、対象者に企業の株式を無償支給した場合とほぼ同水準のキャピタルゲインを与えるスキームである3)株式報酬型ストック・オプションを用いることで、現状の我が国の法制度では実現できないスキームであるリストリクテッド・ストックやパフォーマンス・シェア(共に後述)と同様の状況を疑似的に作り出しているといえる。 。我が国の上場企業において従来から採用されてきた株式報酬型ストック・オプションは、もともとは役員退職慰労金制度の代替手段として、固定報酬の一部を実質的に株式で支給するという考えの下で発展を遂げたものであった4)現在でも株式報酬型ストック・オプションの事例の多くは、その権利行使を退職後の一定期間のみに限定する条件を付加した、実質的な退職金としての目的として発行するものが一般的である。 。しかしながら近年では、単なる固定報酬の代替ではなく、売上高や営業利益、ROEなどの経営指標の達成度合いに応じて付与される株式報酬型ストック・オプションの事例もあり、業績連動型報酬制度に長期インセンティブの要素を組み込んだ形で、株主にコミットメントを示す事例も増加してきている5)東京エレクトロン株式会社(平成25年3月期)や株式会社資生堂(平成26年3月期)の株主総会招集通知添付書類を参照 。

<参考> 主な税制適格要件

| ■発行内容の要件 ・ 新株予約権の権利行使価額は、ストック・オプション付与契約時の株式時価以上であること。 ・ 新株予約権の行使期間は、付与決議日後2年を経過した日から10年経過日までであること。 ■取得者の身分要件 ・ 新株予約権付与決議時に大口株主に該当しないこと。ここに大口株主とは、 イ)上場会社の場合は、発行済株式の10分の1超を保有する株主。 ロ)非上場株式の場合は、発行済株式の3分の1超を保有する株主。 ■権利行使要件 ・権利行使者の権利行使金額の年間合計額が、1,200万円を超えないこと。 |

2. 2 日本版ESOP

まず日本版ESOPのスキームの概要を確認する6)日本版ESOPのより詳細な解説に関しては、Plutus Plus Report No.26「日本版ESOP(従業員持株会活用型)の会計処理」(平成24年5月)、Plutus Plus Report No.40「日本版ESOPの再検討」(平成25年7月)を参照されたい。 。ESOPとは、Employee Stock Ownership Planの略であり、元来は自社株式を活用した従業員向け報酬制度、退職・年金支給制度として、米国や英国等において制度化されてきたものであった。これを我が国の実務に対応するようカスタマイズしたものが、いわゆる日本版ESOPである。近年では、従業員向けのみならず、対象者を企業の役員に限定した信託スキーム7)三菱UFJ信託銀行(㈱が提案する「役員報酬BIP信託®」やみずほ信託銀行㈱が提案する株式給付信託(BBT(=Board Benefit Trust))がある。 も増加しており、厳密に言えばESOPという名称を用いるべきではないのであろうが、対象とするのが従業員ではなく役員であること及びそれに伴う導入手続面での差異を除いて、日本版ESOPのうち株式給付型のスキームと基本的な構造は同じであるため、便宜上、本稿では特段の断りが無い場合、日本版ESOPの一形態として説明する。

日本版ESOPに明確な定義は存在していないが、平成20年に経済産業省が公表した「新たな自社株式保有スキームに関する報告書」(以下、「経産省報告書」という。)において紹介された、信託等のビークルを利用した新スキームを日本版ESOPとして解説する文献8)太田洋「日本版ESOPの法的論点」経理情報No.1134(2006年) があったことから、以後この名称が多く用いられるようになった。

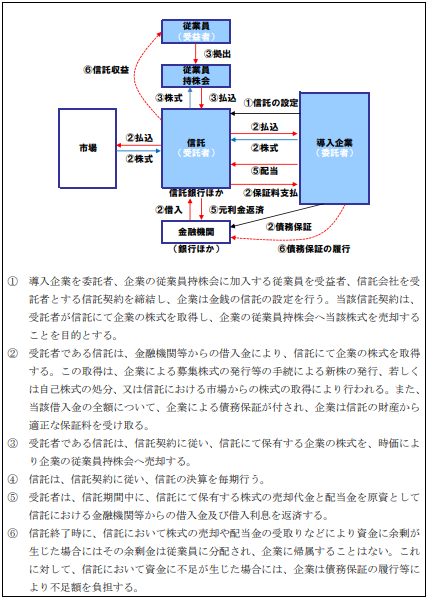

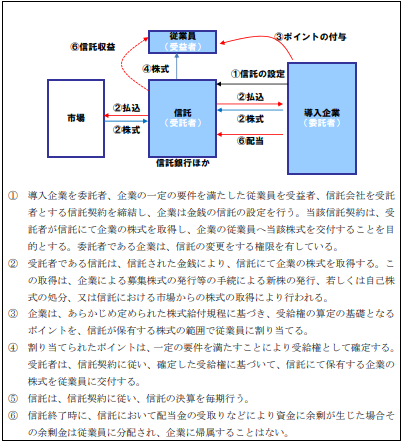

経産省報告書においては、日本版ESOPを企業が信託等のビークルを通じて保有する自社の株式を、①従業員持株会に対して時価で適宜売却していくスキーム(以下、「持株会活用型」という。)と、②一定の要件を満たす従業員もしくは退職者に無償譲渡していくスキーム(以下、「株式給付型」という。)を想定している。

持株会活用型スキームは、信託が金融機関から借り入れた金銭を原資として、持株会が将来買い入れることを予定している株式を、予め一括して信託に取得・確保させ、持株会が定期的に信託から株式を購入していくものであり、持株会制度の安定的な運用を図るとともに、信託に留保されている株式の値上がり益を持株会の会員である従業員に分配することで株価上昇へのインセンティブを付与することを目的に実施される。対して、株式給付型スキームは、導入企業が信託した金銭を原資として、将来に対象者へ交付することを予定している株式を、予め一括して信託に取得・確保させ、信託の存続期間中において、一定の支給規準に従って信託から対象者に株式を交付するものであり、主に株式の支給時期を対象者の退職時等に設定することにより、米国における退職給付制度としてのESOPと同様の制度設計を目指して実施されることが一般的である。

<図1 持株会活用型のスキームイメージ>

<図2 株式給付型のスキームイメージ>

2. 3 その他の株価連動型のインセンティブ・プラン

これまでストック・オプションとESOPについて説明をしてきたが、これら以外にも株価と連動したインセンティブ・プランは数多く存在する。近年の米国では、リストリクテッド・ストック(restricted stock:譲渡制限期間付の株式を付与する報酬制度)やパフォーマンス・シェア(performance share:一定期間内に予め定めた業績目標を達成した場合に株式を付与する報酬)などを活用する例が増加している9)日本取締役協会「2013年度経営者報酬ガイドライン(第三版)と法規制・税制改正の要望」平成25年4月12日 。本稿ではその詳細は割愛させていただくが、リストリクテッド・ストック、パフォーマンス・シェアに関しては、我が国の法制度においてその実現が困難(または現実的でない)ことから、実務上は多くの事例において株式報酬型ストック・オプションや株式給付型ESOPにより代替的に利用されているといえる。

また、この他にストック・アプリシエーション・ライト(SAR:一定期間における株価上昇相当額を現金で支給する報酬制度)やファントム・ストック(Phantom Stock Plan:仮想の株式を付与し配当や売却益を金銭で支給する報酬制度)を利用することで役員・従業員にストック・オプションと同様のインセンティブを付与しようとする事例も存在するが、これらはストック・オプションと異なり、導入企業の資金負担を伴うことから、我が国においてはストック・オプションほど一般的に利用されているとは言えない状況である。

3. インセンティブ・プランとしてのESOPとストック・オプション

3. 1 区分報酬の支払い方法における区分

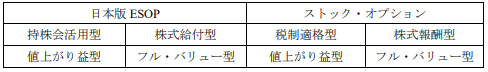

前章で述べたように、ストック・オプションと日本版ESOPは、それぞれ様々なスキーム形態が存在し、全てのスキームを並列的に比較するのは困難である。そこで、以下では各スキームが想定している報酬の考え方ごとに区分して比較していく。

株式報酬は、その想定している報酬の計算方法の違いより、「フル・バリュー(Full Value)型」と「値上がり益型」に区分することができる。前者は、株式そのものを報酬とするスキームであり、株式を直接支給する株式給付型ESOPや、株式を直接支給した場合とほぼ同様の経済効果をもたらす株式報酬型SOがこれに該当する10)米国において一般的な報酬制度として用いられているリストリクテッド・ストックやパフォーマンス・シェアなどもフル・バリュー型に含まれる。 。後者は、株価が一定時点より値上がりした部分を役職員の報酬とするスキームであり、一般的なストック・オプションや持株会活用型ESOPがこれに含まれる11)その他、ストック・アプリシエーション・ライトやファントム・ストックなども値上がり益型に含まれる。 。

一般的に、株式を付与するフル・バリュー型の株式報酬の場合、株価が付与時の時価を下回ると役職員にとっては報酬の目減りとなるため、株価が行使価格を下回っても損失を被らない値上がり益型の株式報酬に比べて、株価に対して強いコミットメント意識を醸成させる効果があるいえる。しかし、裏を返せば、フル・バリュー型は、付与時の株価を上回らなくても一定の報酬は受け取ることが出来るため、付与時からの株価上昇が無い限り報酬がゼロとなってしまう値上がり益型に比べて、株価上昇に対するインセンティブが弱いともいえる。

3. 2 日本版ESOPとストック・オプションとの異同(共通)

日本版ESOPと同様に自社株式を用いたインセンティブ・プランとして、最も一般的なものがストック・オプションである。詳細な説明は前述のとおりであるが、株価が上昇した場合に、付与対象者(ESOPにおける受益者)が上昇分のキャピタルゲイン(報酬)を得られる仕組みは同じである。フル・バリュー型・値上がり益型における各スキームの相違点については後述するが、日本版ESOPとストック・オプション共通の異同点として、特に特徴的なのは①対象者の範囲、②株価下落時の会社側のリスク、③運用コストの高低の違いであろう。

3. 2. 1 対象者の範囲

一般的に、日本版ESOPの対象は導入会社の従業員であり、通常は全社員に対して一律で幅広く付与され、持株会活用型においてはこれが顕著である。これに対して、ストック・オプションは、全社員というよりも、特定のプロジェクト構成員や営業スタッフ、一部の幹部社員などといった、特定の個人に焦点を当てて付与され、企業の中期計画等とも連動した、自由度の高く機動的な制度設計がなされる場合が多い。

また、ESOPは、その導入後において入社した従業員等を対象とすることが可能であるのに対し、ストック・オプションはその付与時点での役職員であることを要する。これは、制度導入時と対象者の決定時のタイムラグによるものである。ESOPの場合は企業の株式を信託が取得した段階では当該株式の受給権を付与される者を定める必要がなく、日本版ESOPにおける持株会活用型スキームでは、制度導入後において、一定の方針に従い信託から持株会に株式が適宜売却され、対象者は持株会との契約にしたがい、その退職時等の一定のタイミングで持株会から株式を取得する。また、株式給付型スキームでは、制度導入後において会社から対象者に付与されるポイントに応じて、株式を受給する権利が付与されることとなる。これに対して、ストック・オプションの場合は付与時点で新株予約権者が確定するため、制度導入後に入社した者を対象に付与するためには、その時点でストック・オプションを追加発行する必要がある。

3. 2. 2 株価下落時の会社側のリスク

日本版ESOP(特に持株会活用型)においては、株式を信託に確保するため、その取得資金を借入れにより調達することがある。この場合は、制度導入後に株価が低迷した場合には、信託が保有する財産が当初に比べて毀損することが考えられ、当該借入金を返済することが困難になる可能性がある。しかし、借入れによる資金調達を前提にESOP`制度を導入する場合には、制度導入時において導入企業が当該損失を補償する契約を締結することが一般的であるため、株価下落時のリスクは、事実上、導入企業が負担することとなる。このため、導入を検討する企業は、制度導入によるメリットと株価下落のリスク慎重に考慮し、その導入の意思決定の判断をする必要がある。

3. 2. 3 制度運用に関するコスト

制度運用に関するコストとして、ESOPの場合は制度導入時において信託報酬が必要となることに加えて、信託及び持株会の維持のために一定のコストが発生する。費用額については、その信託規模等により異なるが、その導入・維持・管理に要するコスト負担や制度に利用する株式の調達の必要性から、その導入を控える事例も多い。これに対し、ストック・オプションの場合には、公正価値相当額の費用計上が必要となるものの、これは非現金支出費用であり、また、この他に必要となるコスト(新株予約権原簿管理料など)も比較的少額であることから、ESOPに比べて導入企業の運用管理コストは低いといえる。

3. 3 フル・バリュー型間での異動点

前述のとおり、フル・バリュー型のスキームは、日本版ESOPとストック・オプションの両方において、それぞれ株式給付型ESOPと株式報酬型ストック・オプションとして存在する。しかしながら、それぞれのスキームをより詳細に見てみると、その報酬が支給されるタイミングとして、対象者が企業から退任・退職した時点で支給されるもの(以下、「退職型」という。)と、対象者が企業に在籍中において支給されるもの(以下、「在職型」という。)に区分される。

退職型と在職型とで大きく異なるのは、その報酬支給時期に加えて、それに伴う税務上の取り扱いである。通常、企業の役員・従業員に対する報酬・給与は、所得税法上、給与所得とされるが、退職型スキームにおいては、その支給時期(権利行使時期)を対象者の退職時に限定することで、退職所得として扱われるように制度設計がなされている。

また、在職型スキームにおいては、企業への継続的な在籍を条件とするほか、その支給計算において、利益額の一定の割合を支給額とするものや、企業が定めた一定の業績目標を達成を支給の条件とするもの多く存在する。これは、在職型スキームによりリストリクテッド・ストックやパフォーマンス・シェアを疑似的に再現しているものといえるだろう。

その他のフル・バリュー型スキームにおけるESOPとストック・オプションの相違点については、次頁の表1を参照されたい。

<表1 フル・バリュー型スキーム間での異同点>

※ 100%未満の子会社の役職員への付与の場合には、募集事項の決定にあたり株主総会での有利発行決議(特別決議)が必要となる可能性がある。

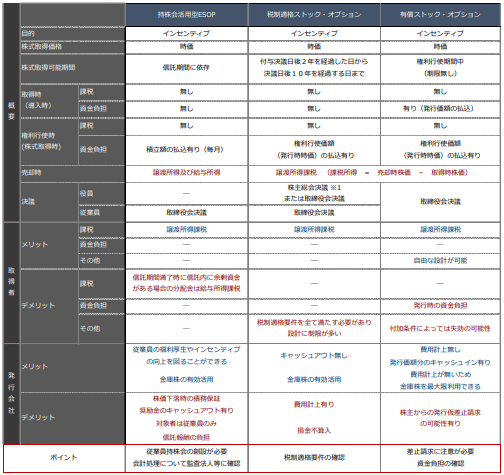

3. 4 値上がり益型間での異動点

値上がり益型のESOPとストック・オプションの相違点については、次頁の表2を参照されたい。表2において無償ストック・オプションとは、税制適格要件を満たすものを指している。なお、有償ストック・オプションとは、企業の役職員に対してインセンティブを与える目的で、公正価値に相当する金銭を対価として発行する新株予約権を指している。なお、一般的なストック・オプションが報酬として無償付与されるのに対し、有償ストック・オプションは付与対象者がその公正価値を企業に払い込む一種の投資スキームであるため、株式報酬スキームであるESOPや無償ストック・オプションとは性格が異なるものであるが、株価の値上がり益を目的としたインセンティブ・プランとしての同質性から比較対象としている。

<表2 値上がり益型スキーム間での異同点>

※1 100%未満の子会社の役職員への付与の場合には、募集事項の決定にあたり株主総会での有利発行決議(特別決議)が必要となる可能性がある。

4. おわりに

上記の表を鑑みるに、ESOPとストック・オプションはそれぞれ一長一短の性質を有したインセンティブ・プランであると考えられる。それぞれのスキームに設定する各種の条件をカスタマイズし、組み合わせることにより、デメリットを補い、メリットを際立たせることが可能となるスキームが設計できると考えられる。米国では複数のインセンティブ・プランを複合的に採用することにより、短期的な経営指標の達成と中長期的な企業価値の向上を同時に動機付ける事例も多数存在する。インセンティブ・プランを有効に活用することにより、我が国企業の更なる企業価値向上を期待したい。

以 上

References

| 1. | ↑ | タワーズワトソン 2013年12月26日「ストックオプション付与概況」なお、調査対象期間は2012年7月1日~2013年6月末日までの1年間である。 |

| 2. | ↑ | なお、既存株主保護の観点等から、敢えて付与時の株価以上の水準に設定する事例も少ならず存在する。 |

| 3. | ↑ | 株式報酬型ストック・オプションを用いることで、現状の我が国の法制度では実現できないスキームであるリストリクテッド・ストックやパフォーマンス・シェア(共に後述)と同様の状況を疑似的に作り出しているといえる。 |

| 4. | ↑ | 現在でも株式報酬型ストック・オプションの事例の多くは、その権利行使を退職後の一定期間のみに限定する条件を付加した、実質的な退職金としての目的として発行するものが一般的である。 |

| 5. | ↑ | 東京エレクトロン株式会社(平成25年3月期)や株式会社資生堂(平成26年3月期)の株主総会招集通知添付書類を参照 |

| 6. | ↑ | 日本版ESOPのより詳細な解説に関しては、Plutus Plus Report No.26「日本版ESOP(従業員持株会活用型)の会計処理」(平成24年5月)、Plutus Plus Report No.40「日本版ESOPの再検討」(平成25年7月)を参照されたい。 |

| 7. | ↑ | 三菱UFJ信託銀行(㈱が提案する「役員報酬BIP信託®」やみずほ信託銀行㈱が提案する株式給付信託(BBT(=Board Benefit Trust))がある。 |

| 8. | ↑ | 太田洋「日本版ESOPの法的論点」経理情報No.1134(2006年) |

| 9. | ↑ | 日本取締役協会「2013年度経営者報酬ガイドライン(第三版)と法規制・税制改正の要望」平成25年4月12日 |

| 10. | ↑ | 米国において一般的な報酬制度として用いられているリストリクテッド・ストックやパフォーマンス・シェアなどもフル・バリュー型に含まれる。 |

| 11. | ↑ | その他、ストック・アプリシエーション・ライトやファントム・ストックなども値上がり益型に含まれる。 |

インセンティブ・プランのレポートを見る

-

2024年の新規上場企業におけるストック・オプションの事例調査(2025年3月号)

今回は、2024年に上場した企業を対象に、新規上場申請のための有価証券報告書(Ⅰの部)に記載された新株予約権等の内容を確認し、新規上場企業におけるストック・オプションの利用状況の調査結果をレポ...

-

【税制改正】発行会社自身による株式管理スキームについて(2024年9月30日号)

Topic. ► 発行会社自身による株式管理スキームについて ...

-

ストックオプション・プール制度の概要及び実務上の検討事項について(2024年8月30日号)

Topic. ► ストックオプション・プール制度の概要及び実務上の検討事項につい...

-

税制適格ストック・オプションの要件緩和(令和6年度税制改正)に関する2024年12月末を期限とする経過措置まとめ(2024年6月28日号)

Topic.►税制適格ストック・オプションの要件緩和に関する2024年12月末を...

-

「資本コストや株価を意識した経営の実現に向けた対応」のコミットメントを強化する有償ストック・オプションの活用法(2024年4月30日号)

Topic. ► 「資本コストや株価を意識した経営の実現に向けた対応」のコミット...

-

令和6年度税制改正及びセーブハーバールールを適用した場合の税制適格ストック・オプションの発行時の検討ポイントの整理(2024年3月29日号)

Topic. ► 令和6年度税制改正及びセーブハーバールールを適用した場合の税制...

インセンティブ・プランの事例を見る

-

株式会社エスプールの有償ストック・オプションの設計及び公正価値の算定

株式会社エスプール(東証プライム 2471)が有償で発行した新株予約権につき、第三者評価機関として設計及び公正価値の算定を実施しました。 本新株予約権には、業績条件が設定されております。 20

続きを読む

-

株式会社ソラコムの有償ストック・オプションの設計及び公正価値の算定

株式会社ソラコム(東証グロース 147A)が有償で発行した新株予約権につき、第三者評価機関として設計及び公正価値の算定を実施しました。 本新株予約権には、業績条件・株価条件が設定されております。

続きを読む

-

株式会社デジタルホールディングスの有償ストック・オプションの設計及び公正価値の算定

株式会社デジタルホールディングス(東証プライム 2389)が有償で発行した新株予約権につき、第三者評価機関として設計及び公正価値の算定を実施しました。 本新株予約権には、下記の株価条件が設定され

続きを読む

インセンティブ・プランのソリューションを見る

-

ストック・オプションの設計評価

第三者評価の必要性 ストック・オプションや新株予約権などは普通株式と同様有価証券です。 有価証券の発行は適正価値での評価が求められ、その評価の妥当性に疑義が発生すると、法律上、税務上、会計上様々な

-

税制適格ストック・オプション

ストック・オプションとは何か 会社法上の新株予約権は、一般的に資金調達の手段であり、第三者に対して有償で発行されます。これに対して企業価値向上を目的としたインセンティブかつ報酬として、発行会社の役員

-

株式報酬型ストック・オプション

株式報酬型ストック・オプションとは 一般的に退職金の代替として用いられるストック・オプションです。権利行使価格を1株1円に設定し、付与対象者は退職時から一定期間に限り行使できることから、退職後に、退

-

有償ストック・オプション

有償時価発行新株予約権とは 有償時価発行新株予約権は、金銭による払込みをもって発行される新株予約権であり、無償で発行する新株予約権のように従業員等からの労働サービス提供の対価として発行するものではな

-

信託型ストック・オプション

信託型ストック・オプション 信託型ストック・オプションとは、委託者(オーナー経営者等の第三者)が贈与する意図で、信託行為によって資金を受託者(信託)に預け、受託者が購入した発行会社の時価発行新株予約

-

行使価格算定

株価算定 エクイティファイナンス、M&A、TOB、自社株買いなど、株式や事業の譲渡、移転を伴う取引価格の決定、裁判における価格の立証、会計処理を前提とした評価額の算定など様々な目的に応じ、第