レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

111

「公正なM&A指針」後1年間における特別委員会実務の変化(2020年7月31日号)

Topic. ► 「公正なM&A指針」後1年間における特別委員会実務の変化

「公正なM&A指針」後1年が経過しました。そこで2月に行った事例調査を更新し、特別委員会実務が実際に変化しているかを改めて分析しました。

1. 2019年6月28日 公正なM&Aの在り方に関する指針公表

2007年9月に策定された「企業価値の向上及び公正な手続確保のための経営者による企業買収(MBO)に関する指針」を全面的に改訂する形で、MBOにおける公正性担保措置に関する望ましいプラクティスの在り方が指針化されました。

① 特別委員会の構成員

特別委員会の構成は従来M&Aについて経験値が高く知見の豊富な弁護士や株式価値算定理論に長けた財務アドバイザーが選任される実務が定着しており近年の全事案でそのように運用されてきました。一方、今回の指針では『ベストプラクティスとしては、特別委員会は、委員として最も適任である社外取締役のみで構成し、M&Aに関する専門性は、アドバイザーから専門的助言を得ること等によって補うという形態が最も望ましい』とされています。

② フェアネス・オピニオン

独立第三者の専門機関が、想定される取引価格に対して公正性に関する意見を表明するフェアネス・オピニオンについて、『具体的な取引条件の対象会社の一般株主にとっての公正性であるという点において、株式価値算定書とは異なるものであり、対象会社の価値に関するより直接的で重要性の高い参考情報となり得るため、取引条件の形成過程において構造的な利益相反の問題および情報の非対称性の問題に対応する上でより有効な機能を有し得る』とされています。フェアネス・オピニオンを取得する実務は欧米では一般的であり、海外機関投資家からすると日本では取得されないことに対して違和感を持たれるとの声もあります。フェアネス・オピニオン実務のさらなる活用が期待されています。

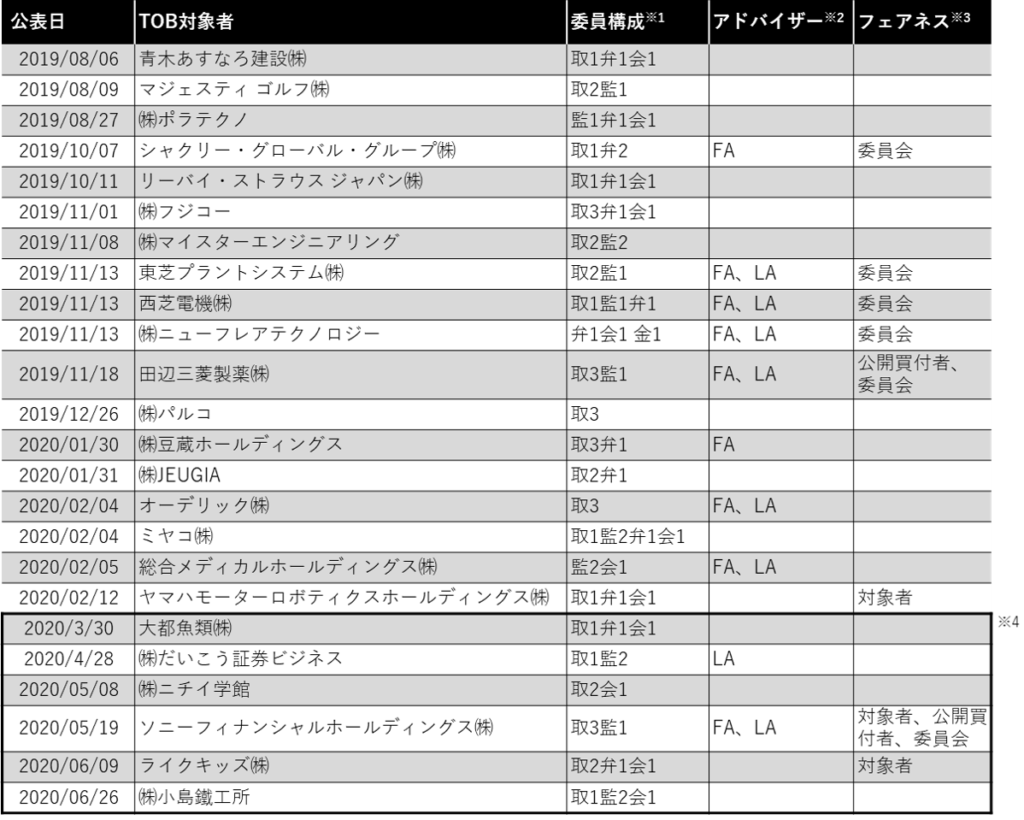

指針公表後のTOBによる該当事例は、執筆時点(2020年7月20日)で24件でした。今回は①-1 特別委員会の構成員、①-2 アドバイザーの起用、②フェアネス・オピニオンの取得 に焦点を当ててまとめています。

※1 取:社外取締役、監:社外監査役、弁:弁護士、会:会計士、金:金融機関出身者

数字は人数を示す。

※2 FA:フィナンシャルアドバイザー、LA:リーガルアドバイザー

※3 取得主体を示す。

※4 太枠内:前回から追加した事例

本執筆時点の公表事例24件を分析したところ以下の傾向が見受けられました。

①-1 特別委員会の構成員

指針公表前は外部専門家が中心でしたが、指針に準拠して社外役員を委員に起用した事例は24件中23件でした。そうでない事例も社外役員が利害関係等の影響により適任でない旨を開示資料に記載するなど指針への配慮が見受けられました。

①-2 アドバイザーの起用

指針公表前は委員会がアドバイザーを別途起用する事例は極めて稀でした。指針公表後においては24件中10件の事例で委員会が別途アドバイザーを起用していました。

② フェアネス・オピニオン

指針公表後においては8件においてフェアネス・オピニオンが合計11件取得されています。フェアネス・オピニオンについては指針前後の具体的な比較が難しいですが指針も考慮して検討される事例は増加していると考えられます。

①-2にある通り、委員会がアドバイザーを起用した10件のうち、②フェアネス・オピニオンが取得された事例をまとめると6件となります。委員会がアドバイザーを起用してより慎重にプロセス形成した事案では多くのケースでフェアネス・オピニオンまで取得していたといえます。

今回の調査を通じて、「公正なM&A指針」後の特別委員会実務に確実な変化が起きていることを確認することができました。

委員会がアドバイザーを起用した事例(①-2)、フェアネス・

第三者評価機関の役割が一層重視される中、引き続き公正なプロセスの実務形成に貢献できるよう取り組んでまいります。

執筆者紹介

山田 昌史 < 取締役 / 米国公認会計士・京都大学 経営管理大学院 客員教授 >

早稲田大学 商学部卒業。組織再編・種類株式等の有価証券発行を中心に大手企業からベンチャー企業まで様々なフェーズの資本政策関連のアドバイザリー業務に従事し、多数の案件を手掛ける。多数の上場会社の公開買付け、株式交換、スクイーズアウトによる完全子会社化、共同株式移転などの組織再編アドバイザリーを担当するほか、フェアネス・オピニオン業務、第三者割当てに係る資金調達アドバイザリー、非上場会社の資本構成の再構成コンサルティング、信託型ストック・オプションなどのインセンティブ・プラン導入コンサルティングなどを行う。

株式会社プルータス・コンサルティング 広報担当

〒100-6035 東京都千代田区霞が関3-2-5 霞が関ビルディング35階

TEL:03-3591-8123

※ 本メールは、プルータス・コンサルティング社員が名刺交換および面談させて頂いた皆様にお送りしております。配信停止のご希望は こちら から承ります。

M&A・組織再編のレポートを見る

-

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下「本改正」...

-

上場企業によるM&A投資基準策定の動き~コーポレートガバナンスコード改訂との関連~(2025年9月号)

はじめに 上場企業によるM&A投資資金枠にかかるIR開示事例が増加傾向にあります。当社グループの顧客企業からは、M&A強化の次の課題として、投資判断基準を定義したいとの声が多く聞かれるように...

-

海外会社の企業価値評価:DCF法における重要ポイント(2025年8月号)

はじめに 企業価値評価の目的は多岐にわたり、M&Aにおける事業や株式の取得・譲渡、グループ内再編、さらには財務報告でのれんの減損テストや株式持分の公正価値評価など、多くのご依頼をいただいてお...

-

公正なM&A指針公表後5年間における特別委員会/フェアネス・オピニオン実務の変化(2024年07月31日号)

Topic. ► 公正なM&A指針公表後5年間における特別委員会/フェア...

-

「資本コスト経営」の視点で読み解く継続価値(2024年5月31日号)

Topic. ► 「資本コスト経営」の視点で読み解く継続価値 ...

-

株式交付制度公表事例による株価算定手法分析等の追跡調査(2023年08月31日号)

Topic. ► 株式交付制度公表事例による株価算定手法分析等の追跡調査 ...

M&A・組織再編の事例を見る

-

株式会社ヘッドウォータースとBBDイニシアティブ株式会社の経営統合における助言の提供及び合併比率の算定

株式会社ヘッドウォータース(東証グロース 4011)とBBDイニシアティブ株式会社(東証グロース 5259)の経営統合に際し、吸収合併存続会社となる株式会社ヘッドウォータースのファイナンシャル・アドバ

続きを読む

-

イオン株式会社による株式会社サンデーの完全子会社化における株式価値の算定

イオン株式会社(東証プライム 8267)による株式会社サンデー(東証スタンダード 7450)の完全子会社化を目的とした株式公開買付けに際し、株式会社サンデーが公正性担保及び利益相反回避のために設置した

続きを読む

-

ラクスル株式会社のMBOにおける株式価値の算定

ラクスル株式会社(東証プライム 4384)のマネジメント・バイアウト(MBO)の一環として行われる普通株式の公開買付けに際し、ラクスル株式会社が設置した特別委員会の第三者算定機関として株式価値算定書を

続きを読む

M&A・組織再編のソリューションを見る

-

株価算定

株価算定 エクイティファイナンス、M&A、TOB、自社株買いなど、株式や事業の譲渡、移転を伴う取引価格の決定、裁判における価格の立証、会計処理を前提とした評価額の算定など様々な目的に応じ、第

-

合併・株式交換・株式移転

合併・株式交換・株式移転 合併・株式交換・株式移転に際して株式価値を算定する場合、それぞれの企業の価値を別個に算定するときよりも、考慮すべき要素は多岐にわたります。これは、複数の企業を整合的な手法に

-

TOB

公開買付け(TOB、take-over bid) 一定数以上の上場株券等を買付ける目的で公開買付けを実施する場合には、公開買付届出書により通常の取引よりも厳格な情報開示が求められ、その範囲は公開買付

-

MBO

非公開化・MBO(Management Buyout) 抜本的な経営改革の手段として、MBOを含む非公開化が選択される場合、買手と少数株主の間に構造的な利益相反が存在することから、公正性の担保が重要

-

スクイーズアウト

スクイーズアウト 少数株主からの強制取得、いわゆるスクイーズアウトがなされる局面としては、非公開化・MBOの一環として行われる場合の他、取引先の非上場会社を完全子会社化する場合、分散した株式を創業家

-

債権譲渡

債権譲渡 グループ会社間取引やM&A取引において、金融債権が独立して譲渡される場合があります。 プルータス・コンサルティングの強み プルータスは、これまで培った豊富な評価経験及び金融債権