レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

11

第三者割当によるファイナンス実務の変化-最近の実例に照らした事前相談対策の重要性-

◆はじめに

第三者割当増資などによるファイナンスの実務がこの2年で大きく変化している。関連する諸規則が改正され、適時開示資料・有価証券届出書の開示事項や取引所・財務局の事前相談により確認される内容が大きく変化したためである。今後第三者割当を検討する発行企業は、取引所・財務局、ひいては市場の投資家が要求する手続きに対応するため、従来とは異なる準備が求められる。

なお、文中、意見にわたる部分は、あくまで筆者の個人的見解であり、筆者の所属する株式会社プルータス・コンサルティングの意見とはなんら関係ないことをあらかじめお断りしておく。

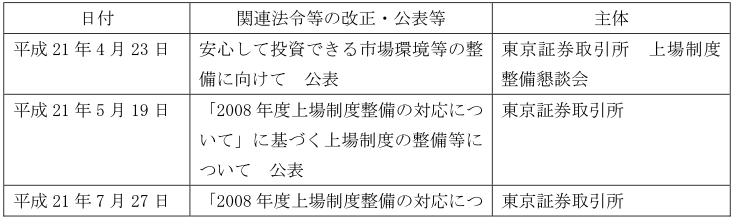

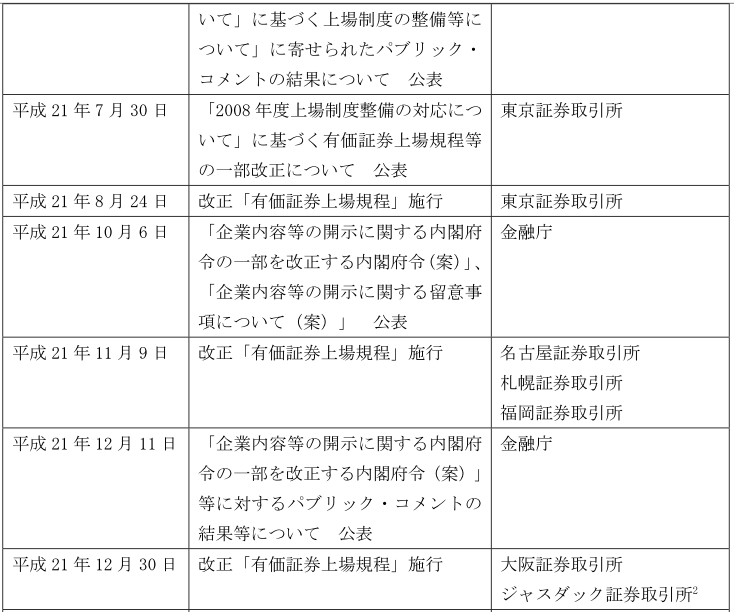

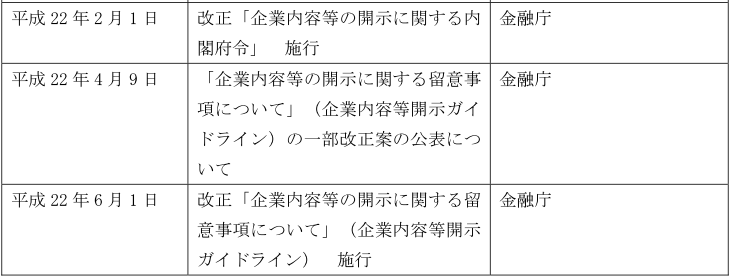

◆相次ぐ規則改正

昨年以来、第三者割当によるファイナンスの実務が大きく変化している。東京証券取引所が平成22年8月に有価証券上場規程を改正して第三者割当増資に関する開示規制を強化したのを皮切りに、他の全国の証券取引所も同様の改正を行い、金融庁もこれに合わせるかたちで企業内容等の開示に関する内閣府令を改正した。

◆平成21年以降の関連法令等の改正・公表一覧1)具体的な内容については、東京証券取引所HP(http://www.tse.or.jp/index.html)および金融庁HP(http://www.fsa.go.jp/)参照されたい。

◆事前相談実務の変化

これらの規則改正により、発行企業には、第三者割当増資の合理性や必要性を開示資料を通じて多角的に説明することが求められるようになった。このことは、単に開示事項が増加したことを意味するのではない。発行企業は、プレスリリース及び有価証券届出書の必要的記載事項を事前相談の際に準備しなければならない。そして、その内容に対して取引所・財務局からなされる質問に回答しなければならず、取引所・財務局が納得しなければ記載事項の修正を求められる。すなわち、誤解を恐れずに言えば、取引所や財務局が企業の行う第三者割当増資を実質的に審査し、彼らの一定の許可を得た上でないと第三者割当の形式による新株式等が発行できなくなったことを意味している。

かつて、平成20年以前は、「取引所にはある程度説明が必要だが、財務局には印刷会社と相談して有価証券届出書の体裁を整えればなにも言われない、形式審査のみである。」などという声が巷で聞かれもした。今は、「むしろ財務局の方が厳しい、完全なる実態審査が行われている。」と言われている。実際に例えば、財務局における有価証券届出書ドラフトの審査の際、「手取金の使途」の記載を説明させるために、今後の事業計画や資金計画の資料の持参が要求され、説明が適切にできなければ、記載の修正や後日再度資料を用意しての説明を要求される。それどころか、ここ数ヶ月は、事前相談の日程調整の際に電話口で口頭により発行スキームやその目的、資金使途の説明が求められ、適切に説明ができなければアポイントも取れないという事態がよく起きるようにまでなっている。

◆不公正ファイナンス

なぜこうまで諸規則が改正され事前相談実務が厳格化されたかといえば、それはいわゆる不公正ファイナンスが多くの企業を通じて行われたからである。ここで、不公正ファイナンスとは、有価証券の発行市場において上場企業をいわば「箱」として利用し、第三者割当による資金調達を悪用して、調達した資金を不正に社外に流出させたり、相場操縦等の「不公正取引」を行い不正な利益を得たりすることをいう。不公正ファイナンスが行われると、対象となった企業の株式や企業自体が投資家のいわばおもちゃにされ、発行企業の企業価値は大きく毀損し、既存株主の利益は害される。しかし、事業が逼迫し資金需要が非常に強くなってしまっている企業では、目先の出資に目が眩んで引受先である投資家に対する判断力が低下してしまっているようなケースもあり、実際このような不公正ファイナンスは多く行われた。取引所・金融庁はこういった事態を強く憂慮し、上記のように対応を変えたというのがこの2年間の実務変遷の経緯である。

◆不適切な第三者割当の実例

東京証券取引所(以下、「東証」という。)は、規則改正を行って1年が経った平成22年9月、実際に問題があった第三者割当事例を集め、「上場管理業務について-不適切な第三者割当の未然防止に向けて-」(以下、「事例集」という。)を公表した。東証は、このような事例集を発行することにより、東証の考え方を具体的に紹介することを通じて適切な第三者割当の実施を促そうとしている。

弊社でも有価証券の公正価値の第三者評価機関としてこれまで多くの発行事例に関与してきたが、第三者割当としての発行事例も相当に多い。本年も第三者割当におけるワラント・CBの発行に関して、かなりの件数において評価業務を実施した2)第三者割当におけるワラント・CBの評価業務のシェア44%(平成22年10月22日現在) 。

本レポートにおいては、東証の事例集に記載された実例に加え、弊社が評価業務の中で遭遇したいくつかの事例を交えてコメントとして紹介する。本レポートにて紹介する事例が、第三者割当を今後検討する企業が不公正ファイナンス又はその前兆についての実態を把握することに寄与し、将来の資本市場の健全化の一端となれば幸いである。

◆事例1-資金使途の合理性を欠くケース-

[東証事前相談事例]

| ある上場会社は、資金繰りが逼迫する可能性があったため、第三者割当による資金調達の実施を計画していた。東証が資金繰り表等に基づいた説明を求めたところ、第三者割当による調達金額は、割当予定先からの要請等を受けて、当該上場企業が本来必要とする資金を大幅に超える金額となったことが発覚した。 |

[コメント]

弊社のクライアント企業が弊社に対して評価業務を依頼する段階において、クライアント企業が①有価証券を発行すること、②割当先、③資金調達額、④発行時期を除いて、なにも計画していないケースも多くある。

実際に弊社が評価業務を実施したケースでも以下のようなものケースがあった。

| ある上場企業では、プレスリリースを概ね準備して取引所の事前相談に行ったが、取引所により資金使途の説明要請を受け、事業計画等を用意していなかったためきちんとした説明をすることができなかった。その後、慌てて事業計画等の作成に着手したが、結局4ヶ月も延期して発行を行うこととなった。同社は資金ニーズの強い企業であったため、資金調達の遅れとともに株価はみるみる下落していき、第三者割当の実行時には当初事前相談を実施した際の株価の3分の2にまで株価が落ちてしまっていた。結果として同じ調達金額を達成するためにより多くの株数を発行しなければならなくなり、余計な希薄化を招く事態となった。 |

上場企業には、適時適切に資金調達を実施し、企業価値向上を企図して作成した事業計画や資金計画に従った事業活動を行い、利益・キャッシュフローを確保することにより、企業価値を向上させ、債務の弁済に充てることが要請される。しかし、不適切な第三者割当による資金調達が行われると既存株主の議決権や経済的利益を希薄化することになり、さらに、割当先から送り込まれた新役員による不適切な対応によって発行企業の企業価値がさらなる毀損を招くこともある。そのため、第三者割当を検討する企業は、事業計画上必要な資金の金額を出来る限り正確に把握し、また、その金額を調達する上で他のよりよい資金調達手段がないかを充分に検討した上で第三者割当による発行を決断することが求められる。

東証の事例集においても、東証は無用の資金調達でないことを適切に説明させるため、事前相談において①事業計画表、②資金計画表や資金繰り表、③第三者割当について社内で検討をした内容が分かる資料(取締役会議事録等)の提出を求めるとしており、財務局においても同様の運用がなされている3)企業内容等開示ガイドラインⅢ「株券等発行に係る第三者割当」の記載に関する取扱いガイドライン(2)審査要領(67頁) 。

◆事例2-割当予定先の属性確認が不十分であったケース-

[東証事前相談事例]

| ある上場会社は、資金繰りが逼迫したため、第三者割当により資金調達することを検討し、役員の知り合いであるアレンジャーを通じてファンドの紹介を受けた。同社は、ファンドが反社会的勢力等と関係がないことや各組合員の属性について客観的に裏付ける資料の提出を求めず、アレンジャーからの口頭の説明のみにより確認したにとどまった。 |

[コメント]

弊社が多くの案件で評価業務に携わる中、依頼企業が投資家の素性を把握しないままある程度まで手続きが進むこともあった。最終的には、取引所や財務局に説明を求められた段階で説明がつかず、延期して他の投資家を探すなどの対応を採ることとなるが、発行企業は、必ず投資家の背景、属性まで把握した上で、第三者割当を決断、実行しなければならない。第三者割当の割当予定先はその後大株主になるケースも多く、言うまでもなくこの段階で反社会的勢力等を排除する必要性は大きい。

実務上、割当予定先の背景を客観的に裏付ける方法は主に2つある。1つは、業務提携目的の第三者割当増資などで割当予定先が上場企業でありその素性が公表されている場合である。もう1つの方法としては、専門の信用調査機関4)主な信用調査会社としては、日本国内最大手の帝国データバンク(TDB)、世界最大手のD&Bと業務提携している東京商工リサーチ(TSR)、日本国内の現地現任調査では東京経済が有名である。国内の信用調査業界のシェアは帝国データバンク及び東京商工リサーチで90%以上を有しているとされている。 に割当予定先の調査を依頼する方法があり、第三者割当の割当予定先が上場企業でない場合も当然多いため、この方法はよく採られる。

しかし、信用調査機関にもその調査能力には各社差異があり、一概に調査結果を信用して第三者割当の手続きを進めるのにも疑問が残る。

これに関して弊社が実際に遭遇したケースに以下のようなものがあった。

| ある上場会社が割当予定先として話を進めていた海外ファンドに対して信用調査をしたところ、いわゆる「黒」であるという結果が出てしまった。しかし、ファンドの日本の窓口をしていた人物は経歴もしっかりしていた上非常に柔和な人物であり、同社の代表者はこの人物を信用しきっていた。また、同社は一日でも早く資金調達を実施しないと時価総額基準に抵触して上場廃止となってしまう恐れがあったため、代表者は信用調査の結果にもかかわらず、他の調査会社に依頼して「白」という結果を出させ、同ファンドに割当てを行うという方針であった。本件では、慌てた他の役員が本件を中止するよう代表者を強く説得したため、結局同ファンドに対する割当てには至らなかった。 本件には後日談があり、それから数ヶ月後、他の上場会社より当該ファンドに対する第三者割当がリリースされた。同社の担当者と接触する機会があったため本件について尋ねると、発行の際に行った信用調査の結果は「白」であったとのことだった。実際に同企業は、ファンドより送り込まれた役員が同ファンドの関連会社に資金を流出させたことが発覚し、まさに不公正ファイナンスが行われてしまったケースとなった。 |

時価総額基準や債務超過などの上場廃止基準に抵触するおそれのある企業は、一日でも早く資金調達を実現する必要があると考え、「投資家は誰でもいい」という程度にまで焦っている場合がある。このように上場廃止基準などによるデッドラインが事実上存在する状況において、割当予定先の実態調査にまで時間が割けず調査をしないまま交渉を進めてしまうケースや、上記のように調査結果が「黒」と出ているのにそれでも進めようというケースも存在する。また、調査会社によって調査能力にも差があるようであり、本件のように真実は「黒」の投資家でも「白」との調査結果が出てしまう場合もあり、別の機会に実は「黒」であったということもある。調査会社と話をすると、やはりファンド形態を採る投資家や海外籍の投資家に対する調査には、限界があるようである。

近年、反社会的勢力は、組織実態を隠ぺいし、活動形態においても企業活動を装うなど、不透明化を進めており、証券取引等を通じて資金獲得活動を巧妙化させている。今日、多くの企業が反社会的勢力と一切の関係をもたないことを掲げて様々な取組みを進めているが、反社会的勢力と知らずに結果的に経済取引を行ってしまう可能性もある。反社会的勢力は、企業で働く従業員を標的として不当要求を行ったり、企業そのものを乗っ取ろうとしたりするなど、最終的には、従業員や株主を含めた企業自身に多大な被害を生じさせるため、反社会的勢力との関係遮断は企業防衛の観点から必要不可欠である。

◆事例3-払込に要する財産の存在確認が不十分であったケース-

[東証事前相談事例]

| ある上場企業は、新規事業を開始するにあたり、その設備資金を確保するために、ファンドを割当予定先とする第三者割当の実施を計画した。当社は、アレンジャーから紹介されたファンドを割当予定先として決定した。当社は、このファンドとの関係悪化により資金の提供を断られたくないため、ファンドの財務内容や払込みに要する財産の存在について、客観的に裏付ける資料の提出を求めることをせずに、アレンジャーからの口頭による説明のみにより確認したにとどまった。東証への事前相談時にファンドの財務内容と払込みに要する財産の存在の確認方法及びその状況について照会を受け、適時開示資料への記載を求められたが、アレンジャーから聞いた説明の範囲の情報しか把握しておらず、財産の存在を裏付ける具体的な説明ができなかった。このため、これらについての必要な確認ができるまで、第三者割当の実施を延期した。確認の結果、払込みに要する財産の存在を割当予定先であるファンドが説明できなかったため、第三者割当の実施を取りやめ、他の割当予定先を探すこととした。 |

[コメント]

このようなケースは実際によく起こる。発行企業としては、自社に投資してくれる投資家にそこまで求めるのは心理的にはばかられるし、投資家としても発行企業や取引所、財務局に対して預金通帳まで見せるのには抵抗がある。特に2年以上前は、取引所や財務局は財務内容や払込みに要する財産の存在について客観的に裏付ける資料の提出までは求めないケースが通常であり、運用変化の過渡期にあったこの2年間は、この運用に抵抗を感じて取引所・財務局の要請を拒否する発行企業や投資家もいた。

最近は実務として預金通帳を提出する運用が確立してきており、発行会社の投資家に対する交渉はうまくいくことが多いようである。しかし、依然として抵抗を見せるのは、海外の投資家が日本株の第三者割当を初めて引き受けようとする場合である。

これに関して弊社が遭遇したケースに以下のようなものがあった。

| ある上場企業は、債務超過状態にあり、さらに営業損失及び営業活動によるキャッシュ・フローのマイナスが続いており継続企業の前提に関する注記がついている状態にあった。当社は、新規事業を立ち上げてこの状態から脱却する計画を立て、事業内容はある程度固まった状態であったが、上記のような状態であったため資金の出し手がおらず、新規事業が開始できずにいた。現状では営業キャッシュ・フローがマイナスであるため、日に日に同社の状況は悪化し、経営陣には焦りが蔓延しているような状態となってしまい、その結果国内での投資家探しを断念して、中国のファンドに対する第三者割当を実施する計画を立てた。 当社はファンドとの交渉に成功して投資合意にこぎ着け、プレスリリース・有価証券届出書のドラフティング、特別委員会や新株予約権の公正価値評価などの重要な準備をすべて終えた上で事前相談に行った。しかし、取引所から投資家の預金通帳コピーの提出の要請を受け、発行企業はファンドに対して要請を行ったが、発行会社が預金通帳提出の必要性をいくら説明してもファンド側は理解せず、この点で議論が平行線となってしまい、本件は中止を余儀なくされた。 |

資金の保有証明に関して取引所・財務局の対応は極めて厳しい。発行企業が割当予定先の資金保有を証明できなければまず通さないし、第三者割当に係る資金保有が証明されたとしても、その資金の供給ルートまで証明できないと通さない場合もある。さらに、発行する有価証券が新株予約権であったとしても、行使に係る払込金額の全額を投資家が保有していることまでも要求される。

このような対応にもかかわらず実際に投資家の資金保有が確保されないなどの事情により第三者割当が中止・失権となったケースは後を絶たず、事前相談が強化された本年においても6件あった5)株式会社ディー・ディー・エス(1月28日)、株式会社ペッパーフードサービス(2月15日)、株式会社大盛工業(7月20日)、株式会社ノア(9月6日)、株式会社プロパスト(10月31日)、インスパイアー株式会社(12月9日)なお、株式会社郷鉄工所(3月23日)、KFE JAPAN株式会社(4月15日)も第三者割当の中止がリリースされているが、それぞれ差止請求があった、資金調達が不要となった、という事情によるものとされている。 。

先の事例に挙げたような資金ニーズの強い企業では、資金調達の目処がついたことがリリースされると途端に株価が上がることも多い。そのため、その後に中止や失権となってしまうと、株価が上昇した段階で株式を購入した投資家の利益が害され、市場は混乱に陥る。このようなケースを事前相談の段階で阻止しておく必要性は相当に高い。

しかし、事前相談実務の厳しさは時に度が過ぎることもあり得るため、健全な第三者割当を阻害する可能性が全くないとは言えないと筆者は考えている。例えば、資金の入金経路をひとつ残らず説明するよう求められても限界がある。上場企業とは異なる非上場企業やファンドの実務においては、預金通帳に入っている金額のすべてについてどこから入金があったかという証明は困難なこともある。にもかかわらず、本当にすべての入金経路がクリアにならなければ通さない、さらには、入金先に怪しい業者が入っていればそこの出入金がわかる書類を提出しなければ通さない、とまで要請を受けている事例もあった。しかしこの点は、過去の投資実績や「事例2」で紹介した信用調査会社による調査結果と併せて総合的に判断したり、サンプリング調査のような方法も用いながら許可を出すのが現実的な対応であると考える。また、新株予約権のケースで行使に係る払込金額の全額の資金保有証明を求める実務についても不合理であると考える。通常の投資家であれば行使価額総額を手元に置くような運用はしない。新株予約権を引き受けた投資家は、日簿の出来高に合わせて適宜新株予約権の行使、株式の売却を繰り返すのが合理的な行動である。手元に行使価額総額をまるまる残していたのでは、ファンドマネージャーとして失格である。事前相談の段階では、当該銘柄の平均的な出来高に応じた一定の余裕資金の保有さえ証明させれば、失権しないことやその後行使できる資金を保有しているかの確認としては充分である。

◆今後第三者割当を検討する企業が採るべき行動

このような諸規則改正及び実務の変化を踏まえて、これから第三者割当でのファイナンスを検討している企業は従前よりもさらに慎重に準備して手続きを進めることが必要である。

以下、準備に際してポイントとなる事項について解説する。

取引所は事例集の末尾に「チェックリスト」を設け、主に以下の点について確認するよう上場企業に対して求めている 。

(1) 第三者割当の必要性及び相当性並びに資金使途の合理性

(2) 発行条件等の合理性

(3) 割当予定先の適切性

また、財務局が最近の事前相談において、必ず参照するように求めている「企業内容等開示ガイドライン」には、「審査要領」として主に以下の点が挙げられている6)「企業内容等開示ガイドライン」67頁-72頁 。

① 手取金の使途

② 割当予定先の状況

③ 発行条件に関する事項

④ 大規模な第三者割当の必要性

両社を比較すると、項目としては概ね重複していることがわかる。筆者の経験上も、取引所・財務局が審査を実施する主な項目としては以上の内容で概ねすべてと言ってよい。

ただし、実態として、上記項目の中で取引所と財務局で若干の優先順位の違いが存在する。過去、財務局の担当者が事前相談において、このようなことを言っていた。

「一番大事なのが『手取金の使途』と『払込金の確実性』で、次に大事なのが『割当先の選定理由・基準』。これを踏まえて有価証券届出書に記載すること」。実際に財務局での事前相談における対応を見ていると、この言葉は財務局の視点を象徴しているように思えるためここにあえて記載した。「手取金の使途」「払込金の確実性」の説明要請は実に厳しく、これに準じて「割当先の選定理由・基準」についても非常に詳細な説明を求めている。

このことは、財務局が金商法の趣旨にしたがった株主利益の保護を重視している表れであり、資金の出と入りを第一の重点項目としていると考えられる。

一方、取引所は、「手取金の使途」と「払込金の確実性」に対する説明要請は、財務局に比べては厳しくないことが多い(財務局があまりにも厳しいといえるため。)が、「発行条件に関する事項」に関しては、常に財務局より厳しく審査していると言ってよいだろう。このことは、取引所が「発行条件に関する事項」(有価証券スキームといった商品性)に関して知識・経験度が高いため、これらの事項については、財務局を補完するように「発行条件に関する事項」の審査を受け持っているものと考えられる。この点、「手取金の使途」「払込金の確実性」「割当先の選定理由・基準」は、発行会社が準備することが可能であるが、「発行条件に関する事項」の説明については専門性を要する部分も多く、発行会社は事前に専門家に相談しておく必要がある。

以上を踏まえ、発行企業は、スケジューリングの段階からさまざまな配慮をしていく必要がある。かつては届出書とリリース作成の手間のみをスケジューリングに織り込めばよかったが、今はそうはいかない。諸規則や運用の変化により、信用調査機関、特別委員会、監査役意見など準備、検討、調整しなければならない項目は多い。また、形式面ばかりに気を取られ、事前相談の日程調整の段階で多くの質問を受けて答えられずにアポイントが入れられず、スケジュールの延期を余儀なくされる例も多い。できる限り早い段階で、事前相談の準備を含めた余裕のあるスケジュールを組んだ上で進めるのが得策である。

また、事前相談準備の重要性を別の角度からも解説すると、電話口なりミーティングなり、初回の説明の段階で、説明ができない部分が多くあると、担当官に初めから不信感を抱かれてしまい、その後の説明要求が次々と厳しくなるケースもある。本当に企業価値の向上を企図した健全なファイナンスを実施しようとしていたとしても、無用の不信感をもたれては手続きが進められず、結果として手続きが中止や延期ともなれば、それこそ企業価値の毀損につながる。

既存株主や市場への説明責任という上場企業としての責務の視点からのみならず、迅速な資金調達を滞りなく実現させるという視点からも事前相談に対する準備をきちんと行った上で手続きを進めることが必要であり、極力、初めの段階から取引所・財務局の最近の動向を把握している専門家などと相談しながら、準備を進めることが結果として遅れない迅速なファイナンスを成功させることに繋がるのである。

以上

References

| 1. | ↑ | 具体的な内容については、東京証券取引所HP(http://www.tse.or.jp/index.html)および金融庁HP(http://www.fsa.go.jp/)参照されたい。 |

| 2. | ↑ | 第三者割当におけるワラント・CBの評価業務のシェア44%(平成22年10月22日現在) |

| 3. | ↑ | 企業内容等開示ガイドラインⅢ「株券等発行に係る第三者割当」の記載に関する取扱いガイドライン(2)審査要領(67頁) |

| 4. | ↑ | 主な信用調査会社としては、日本国内最大手の帝国データバンク(TDB)、世界最大手のD&Bと業務提携している東京商工リサーチ(TSR)、日本国内の現地現任調査では東京経済が有名である。国内の信用調査業界のシェアは帝国データバンク及び東京商工リサーチで90%以上を有しているとされている。 |

| 5. | ↑ | 株式会社ディー・ディー・エス(1月28日)、株式会社ペッパーフードサービス(2月15日)、株式会社大盛工業(7月20日)、株式会社ノア(9月6日)、株式会社プロパスト(10月31日)、インスパイアー株式会社(12月9日)なお、株式会社郷鉄工所(3月23日)、KFE JAPAN株式会社(4月15日)も第三者割当の中止がリリースされているが、それぞれ差止請求があった、資金調達が不要となった、という事情によるものとされている。 |

| 6. | ↑ | 「企業内容等開示ガイドライン」67頁-72頁 |

エクイティ・ファイナンスのレポートを見る

-

はじめに 上場会社などが他の企業と資本業務提携を結ぶ際には株式の相互持ち合いや第三者割当増資だけでなく、資本業務提携の成功度合いを見ながら徐々に行使が進んでいく新株予約権を活用する事例が存在して...

-

2024年 上場企業エクイティ・ファイナンス動向調査(2025年6月号)

はじめに 2024年、インフレや金利動向、地政学的リスクなどの不確実性が高まる世界経済環境下で、多くの日本企業がエクイティ・ファイナンスを積極的に活用しました。その背景には、従来の事業成長の...

-

スタートアップ企業における新株予約権付融資の会計処理及び評価(2024年10月31日号)

はじめに 近年、国内のスタートアップにおいて、ベンチャーデットによる資金調達が注目されております。ダウンラウンドでの資金調達を避けて次回資金調達までの期間を確保したり、上場を急ぐことなく適切なタ...

-

J-KISS等コンバーティブル・エクイティの公正価値評価(2022年11月30日号)

Topic. ► J-KISS等コンバーティブル・エクイティの公正価値評価 ...

-

上場企業における優先株式の発行事例調査2021(2021年10月29日号)

Topic. ► 上場企業における優先株式の発行事例調査2021 ...

-

上場企業における優先株式の発行事例調査/セミナーのご案内(2021年2月26日号)

Topic1. ► 上場企業における優先株式の発行事例調査 ...

エクイティ・ファイナンスの事例を見る

-

株式会社モンスターラボホールディンクスが発行する第三者割当新株予約権の公正価値の算定

株式会社モンスターラボホールディンクス(東証グロース 5255)が山陰合同銀行に第三者割当の方式にて発行する、A種優先株式の公正価値の算定を実施しました。 なお、本資金調達は、債務超過の解消及び財政

続きを読む

-

株式会社ジーニーが発行するA種優先株式の評価

株式会社ジーニー(東証グロース 6562)がみずほ銀行に第三者割当の方式にて発行する、A種優先株式の公正価値の算定を実施しました。 なお、本資金調達は、主要株主であるソフトバンク株式会社から自己株式

続きを読む

-

KLab株式会社が発行する第三者割当新株予約権の公正価値の算定

KLab株式会社(東証プライム3656)がマッコーリー・バンク・リミテッドに第三者割当の方式にて発行する、新株予約権の公正価値の算定を実施しました。 なお、本資金調達は新規大型モバイルオンライン

続きを読む

エクイティ・ファイナンスのソリューションを見る

-

第三者割当新株予約権

第三者割当新株予約権とは 第三者割当新株予約権とは、企業が資金調達を行う際の選択肢の一つとして、年間100件程度実施されている資金調達手法です。第三者である投資家に新株予約権を割当て、投資家は権利行

-

転換社債(CB)

新株予約権付社債とは 新株予約権付社債(CB:Convertible Bond)とは、普通社債の金利に代わって、新株予約権をセットにした有価証券であり、一般的には、転換社債型新株予約権付社債と呼ばれ

-

種類株式(非上場会社、みなし清算条項)

ベンチャー企業の資本政策における種類株式の活用 会社法の施行後、ベンチャー企業の資金調達は種類株式により行われるのが一般的となりました。これは、会社を設立した創業者らと、後から出資した投資家との間で

-

ファイナンシャル・アドバイザー

ファイナンシャルアドバイザー 圧倒的な事例の蓄積 当社には、創業間もないベンチャー企業の評価から、各方面で注目された合併・買収事案におけるファイナンシャルアドバイザリーまで、業種・規模を問わず様々

-

種類株式(上場会社)

種類株式 種類株式の枠組み 会社法施行により、企業は様々な特徴を持った株式(種類株式)を発行することができるようになりました(会社法107条、108条)。企業は、自らの背景や目的に合わせた種類株式

-

第三者割当増資(株式)

第三者割当増資 上場会社の第三者割当増資においては、市場株価を参考に価格を定めるのが一般的であり、第三者機関による評価がなされるのは非上場株式を前提にした場合がほとんどです。ただし、上場会社であって