レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

120

上場企業における優先株式の発行事例調査/セミナーのご案内(2021年2月26日号)

Topic1. ► 上場企業における優先株式の発行事例調査

近年、上場企業の資本増強やデット・エクイティ・スワップ(負債の株式化)などの場面で、優先株式の第三者割当が活用されています。一方で、優先株式には普通株式と比較して様々な条件が付されることが一般的で、特に既存株式の希薄化に影響を与える条件での発行は、発行条件等の合理性を慎重に検討することが求められます。

本稿では、優先株式の発行条件を検討する際の参考にして頂く目的で、2016年から2020年の5年間(以下、「集計期間」)の開示情報を基に、上場企業の優先株式の発行状況を整理しました。

➢ 優先株式の発行状況の推移

集計期間における優先株式の発行社数、および発行件数は以下の通りです。(※1)

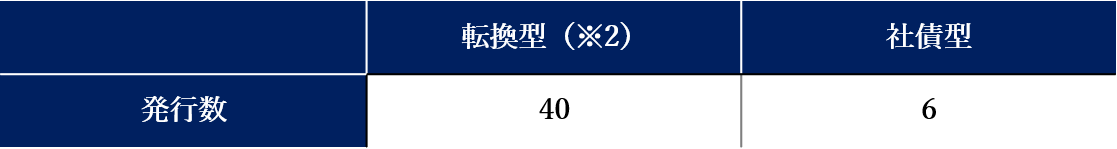

➢ 優先株式のタイプ別発行状況

優先株式には、割当先の権利として優先株式を普通株式に転換できる「株式対価の取得請求権」や、発行会社が強制的に優先株を普通株式に転換する「株式対価の取得条項」が付されている転換型優先株の事例が多くあります。一方で、普通株式への転換を想定していないタイプは、社債型優先株と呼ばれます。

以下は、集計期間に発行が確認できた上場企業の優先株式の転換型、社債型のタイプ別発行件数です。

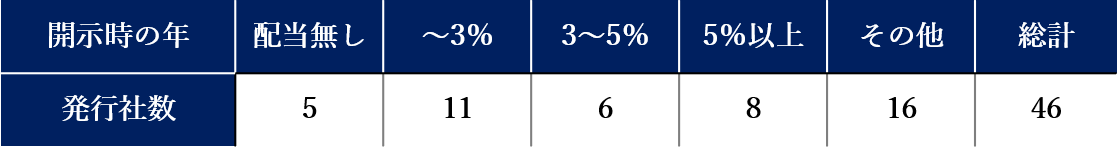

➢ 優先配当の状況

優先株式には、一般的に、普通株式に対して剰余金の配当の支払いが優先される「優先配当」が付加されます。以下は、集計期間に発行された優先株に付加された優先配当率の一覧を表しています。

項目「その他」に関しては、発行時からの経過年数によって配当率が上昇するステップアップ型や、日本円TIBORなどの市場金利と連動させる市場連動型、普通株式への配当に1.1を乗じた配当率とする普通株式連動型などがあります。また、配当条件がある41件の事例のうち、累積条項は25件であり、非累積条項の16件を上回りました。

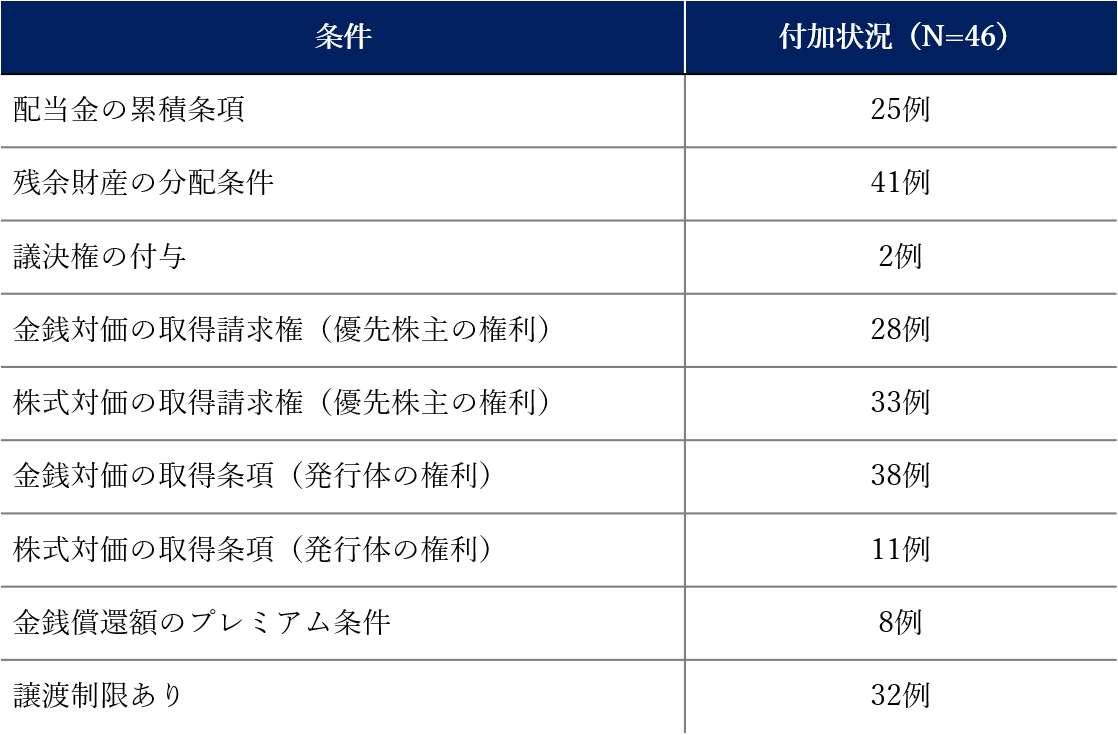

➢ 各種条件の付加状況

優先株式には、優先配当のほかに、様々な条件が付加されています。以下は、主な条件の付加状況の集計結果です。

➢ 優先株式の公正価値評価

多くの事例において、発行価額の検討や、発行条件等の合理性を検討する目的で、第三者評価機関による公正価値評価が実施されています。また、発行企業として、他の資金調達手段との比較検討や、既存株主への影響等を精査する目的にも活用されています。

公正価値評価に際しては、上記に記載した優先配当率や転換型、社債型のタイプなど、優先株に付加されている各条件を勘案する必要があります。算定手法は、将来の優先株主の期待キャッシュフローを対象株式に応じた割引率で割り引いて現在価値を算定する方法が一般的であり、オプション性を考慮する場合には、二項モデルやモンテカルロ・シミュレーションが多く使われています。

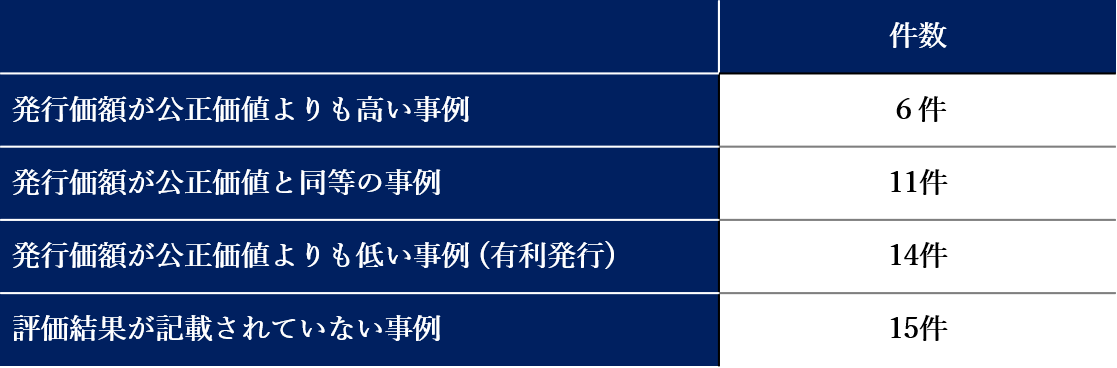

➢ 公正価値評価の結果と優先株式の発行決議の決議体

優先株式を発行する際には、発行条件の合理性を検討する目的で、第三者評価機関による公正価値評価が実施されています。公正価値評価の結果は以下の通りです。

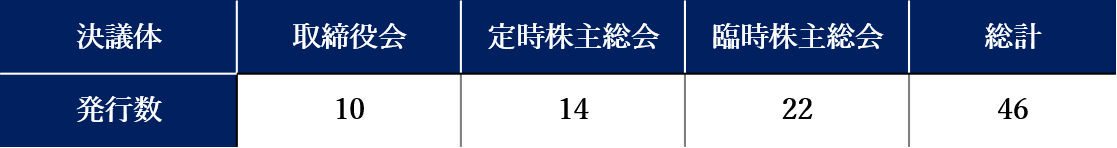

また、新しい優先株式を発行するための定款の変更は、定時株主総会の特別決議が必要ですが、定款の変更が完了している場合で、公正発行にて発行がされる優先株式に関しては、取締役会にて発行決議を行うことが可能です。集計期間における優先株式の発行決議の状況は以下の通りです。

発行価額が評価結果よりも高い、もしくは同等であれば、基本的には公正発行といえると考えられます。しかし、優先株式は様々な条件が付加されており、その評価方法についても様々な見解があり得ることから、既存株主の意思を確認するために多くの事例において定時株主総会に発行決議が付議されているのが実態です。実際に上記の表より、発行価額が評価結果よりも高い、もしくは同等の事例の合計17件のうち、取締役会で発行決議をしている事例は6件にとどまっています。

➢ おわりに

弊社は、評価機関として上場・未上場を問わず多くの優先株式の発行事例に関与し、公正価値評価のみならず、その発行手続や導入事例などに関する適切なアドバイスを実施してきました。より詳細な情報や実際の発行手続きに関してお知りになりたい場合は、直接お問い合わせフォームよりご連絡ください。

(※1) 発行決議の結果にかかわらず、発行に関する開示が行われた件数を集計しています

(※2) 株式対価の取得請求権か株式対価の取得条項のどちらか、もしくは両方が付加されている優先株式

Topic2. ► セミナー・イベント情報

経営者、管理部門責任者さま向け:これからの成長企業における資本政策

この度、みらいコンサルティンググループと共催でウェブセミナーを開催することとなりました。

<セミナー概要>

第1部:ストック・オプションによる戦略的な資本政策

● 信託型ストック・オプションとは?

● 従来型の信託型ストック・オプションと新しい信託型ストック・オプションの違いとは?

● 信託型ストック・オプションを導入するタイミングはいつがベスト?

第2部:これからの成長企業、IPOに向けた管理業務とDX

● これからの成長企業、そしてIPOに向けて求められる管理業務(バックオフィス)とDX、その業務改革について

● 士業をパートナーとして真に活用するための方法とは何か

● 成長企業から上場企業へ、IPOエコシステムという考え方

<日時> 2021 年 3月 18日(木)15:00~16:30

<会場> Web開催

<受講料>無料

<対象者>経営者、管理部門責任者の皆さま

皆さまのご参加を、心よりお待ち申し上げます。

執筆者紹介

林 将大 < コンサルティング部 コンサルタント >

大学卒業後、野村證券、香港の金融機関にて幅広い金融業務に従事した後、Fintechスタートアップへの経営参画を経て現職。スタートアップから上場企業まで幅広いフェイズの資本政策を支援。 慶應義塾大学経済学部卒、北京語言大学中国語課程修了

株式会社プルータス・コンサルティング 広報担当

〒100-6035 東京都千代田区霞が関3-2-5 霞が関ビルディング35階

TEL:03-3591-8123

※ 本メールは、プルータス・コンサルティング社員が名刺交換および面談させて頂いた皆様にお送りしております。配信停止のご希望は こちら から承ります。

エクイティ・ファイナンスのレポートを見る

-

はじめに 上場会社などが他の企業と資本業務提携を結ぶ際には株式の相互持ち合いや第三者割当増資だけでなく、資本業務提携の成功度合いを見ながら徐々に行使が進んでいく新株予約権を活用する事例が存在して...

-

2024年 上場企業エクイティ・ファイナンス動向調査(2025年6月号)

はじめに 2024年、インフレや金利動向、地政学的リスクなどの不確実性が高まる世界経済環境下で、多くの日本企業がエクイティ・ファイナンスを積極的に活用しました。その背景には、従来の事業成長の...

-

スタートアップ企業における新株予約権付融資の会計処理及び評価(2024年10月31日号)

はじめに 近年、国内のスタートアップにおいて、ベンチャーデットによる資金調達が注目されております。ダウンラウンドでの資金調達を避けて次回資金調達までの期間を確保したり、上場を急ぐことなく適切なタ...

-

J-KISS等コンバーティブル・エクイティの公正価値評価(2022年11月30日号)

Topic. ► J-KISS等コンバーティブル・エクイティの公正価値評価 ...

-

上場企業における優先株式の発行事例調査2021(2021年10月29日号)

Topic. ► 上場企業における優先株式の発行事例調査2021 ...

-

有償新株予約権型コンバーティブル・エクイティの公正価値評価(2020年10月30日号)

Topic. ► 有償新株予約権型コンバーティブル・エクイティの公正価値評価 ...

エクイティ・ファイナンスの事例を見る

-

株式会社モンスターラボホールディンクスが発行する第三者割当新株予約権の公正価値の算定

株式会社モンスターラボホールディンクス(東証グロース 5255)が山陰合同銀行に第三者割当の方式にて発行する、A種優先株式の公正価値の算定を実施しました。 なお、本資金調達は、債務超過の解消及び財政

続きを読む

-

株式会社ジーニーが発行するA種優先株式の評価

株式会社ジーニー(東証グロース 6562)がみずほ銀行に第三者割当の方式にて発行する、A種優先株式の公正価値の算定を実施しました。 なお、本資金調達は、主要株主であるソフトバンク株式会社から自己株式

続きを読む

-

KLab株式会社が発行する第三者割当新株予約権の公正価値の算定

KLab株式会社(東証プライム3656)がマッコーリー・バンク・リミテッドに第三者割当の方式にて発行する、新株予約権の公正価値の算定を実施しました。 なお、本資金調達は新規大型モバイルオンライン

続きを読む

エクイティ・ファイナンスのソリューションを見る

-

第三者割当新株予約権

第三者割当新株予約権とは 第三者割当新株予約権とは、企業が資金調達を行う際の選択肢の一つとして、年間100件程度実施されている資金調達手法です。第三者である投資家に新株予約権を割当て、投資家は権利行

-

転換社債(CB)

新株予約権付社債とは 新株予約権付社債(CB:Convertible Bond)とは、普通社債の金利に代わって、新株予約権をセットにした有価証券であり、一般的には、転換社債型新株予約権付社債と呼ばれ

-

種類株式(非上場会社、みなし清算条項)

ベンチャー企業の資本政策における種類株式の活用 会社法の施行後、ベンチャー企業の資金調達は種類株式により行われるのが一般的となりました。これは、会社を設立した創業者らと、後から出資した投資家との間で

-

ファイナンシャル・アドバイザー

ファイナンシャルアドバイザー 圧倒的な事例の蓄積 当社には、創業間もないベンチャー企業の評価から、各方面で注目された合併・買収事案におけるファイナンシャルアドバイザリーまで、業種・規模を問わず様々

-

種類株式(上場会社)

種類株式 種類株式の枠組み 会社法施行により、企業は様々な特徴を持った株式(種類株式)を発行することができるようになりました(会社法107条、108条)。企業は、自らの背景や目的に合わせた種類株式

-

第三者割当増資(株式)

第三者割当増資 上場会社の第三者割当増資においては、市場株価を参考に価格を定めるのが一般的であり、第三者機関による評価がなされるのは非上場株式を前提にした場合がほとんどです。ただし、上場会社であって