レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

55

MBO等における算定書の情報開示拡大 ―MBO等に関する適時開示内容の充実等についてー

1. はじめに

東京証券取引所(以下「東証」という。)は、平成25年7月8日付「MBO等に関する適時開示情報内容の充実等ついて」(東証上会代752号)の通知を上場会社に行い、MBO等に関する意見表明を行う場合及び支配株主等のとの間の組織再編を行う場合に関し、適時開示資料に記載すべき内容のうち、株式価値等の算定に関してより充実した内容の説明を求め、記載すべき内容を明確化することとした。

また、合併等の組織再編や、公開買付け、公開買付け等に関する意見表明等について、従来から求めていた算定機関が作成した算定書の取得及び東証への提出に関しても、取得・提出すべき算定書の内容の明確化が図られた。

この適用時期は本年10月1日以降とされており、今後他の取引所についても同様の改正が行われることが予想される。

2. 算定の前提条件に関する開示の充実

2. 1現在の開示の状況

東証は従来から、合併等の組織再編行為、公開買付け及び公開買付けに関する意見表明につき、具体的な算定方式、当該算定方式を採用した理由及び各算定方式の算定結果の数値(レンジ可)を開示することを要請してきた。しかしながら、算定に用いた具体的な前提条件、例えばDCF法におけるキャッシュフローや、割引率の具体的な数値などの開示までは求められていなかった。また、算定結果が当該取引の実施を前提としたものか否かについても、特に開示は求められていなかった。

2. 2 開示充実の必要性

そもそも、東証が合併等の組織再編、公開買付け及び公開買付けに関する意見表明における算定に関し、一定の情報開示を求めてきたのは、当該算定結果が上場会社の株式の価値や支配権に直接影響が及ぶ可能性があるためである。中でも、意思決定者と投資者の間に、構造的な利益相反関係及び情報の非対称性が存在するMBO等や支配株主との間の組織再編については、投資者が適切な判断を下せるようより充実した開示が求められていた。

一方、どのような開示を行うべきか、については、裁判判例も蓄積し「公正な価格」に関する裁判実務上の考え方が一定程度形成されたことから、実務上の考え方にも一定の進展があった。

2. 3 見直しの対象

以上の経緯より、開示が拡充されるのは、合併等の組織再編、公開買付け及び公開買付けに関する意見表明のうち、意思決定者と投資者に構造的利益相反関係が存在し、投資者の権利保護が特に重要となる以下の取引が対象となっている。

• MBO(公開買付者が対象者の役員である公開買付け等)に対する意見表明

• 支配株主による公開買付けに対する意見表明

• 支配株主との間の組織再編

ただし、上記以外の組織再編、公開買付けに対する意見表明に関しても、投資者の権利保護の必要性が高い場合(例えば支配株主には該当しないが一定の資本関係がある場合など)には、同様に算定の前提条件に関して充実した開示を行うことが望ましいとされている。支配株主側の開示に関しては、開示充実の義務付けはない。

2. 4 各具体的な開示内容充実

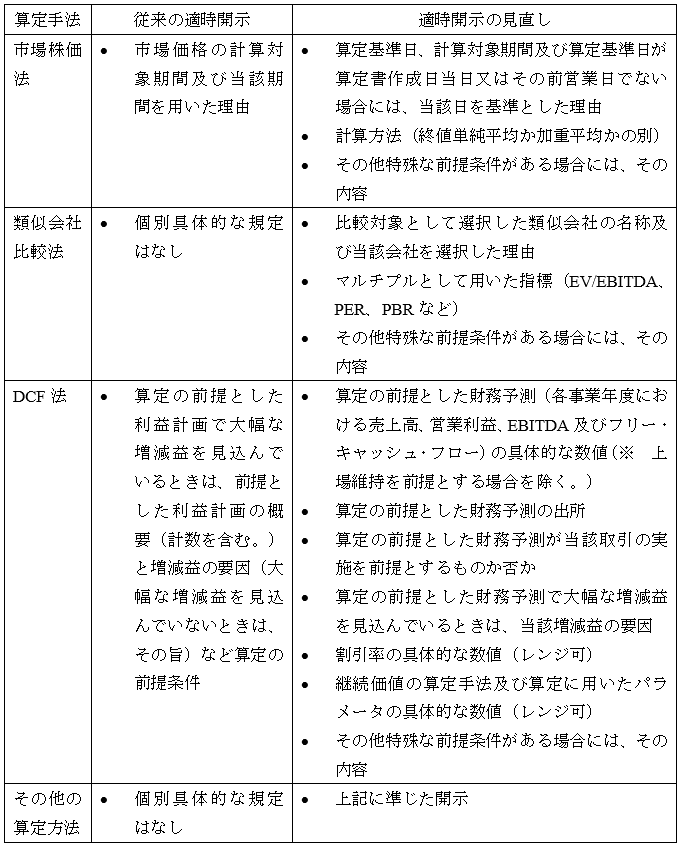

MBO等の開示見直しの対象となった取引について、具体的に要請されている提示開示の見直しは、以下のとおりである。

上記のうち、「上場維持を前提にする場合」について、原則として財務予測の具体的数値の記載を求めないこととしたのは、上場維持を前提にした場合には少数株主として応募せずに株式を保有し続けることが可能であること等が考慮されたものと考えられる。

また、支配株主等との組織再編の場合には、①上場株式以外の財産を対価とする場合、ならびに、②上場株式を対価とする組織再編のうち割当ての内容が市場株価と比較し上場会社の株主にとって著しく不利である場合、にのみ「財務予測の具体的数値」を記載することとされている。

3. 東証に提出すべき算定書の内容の明確化

3. 1 現状及び問題点

東証は合併等の組織再編行為、公開買付け及び公開買付けに関する意見表明のうち、一定の場合を除いて、上場会社に算定機関が作成した算定書の提出を義務づけている。

算定書の具体的内容としては、算定の前提条件の記載を求めているが、実務上、算定のサマリーのみが提出されるに留まることも多く、算定の前提条件を確認できない場合も多かった。

3. 2 算定書の具体的な内容の明確化

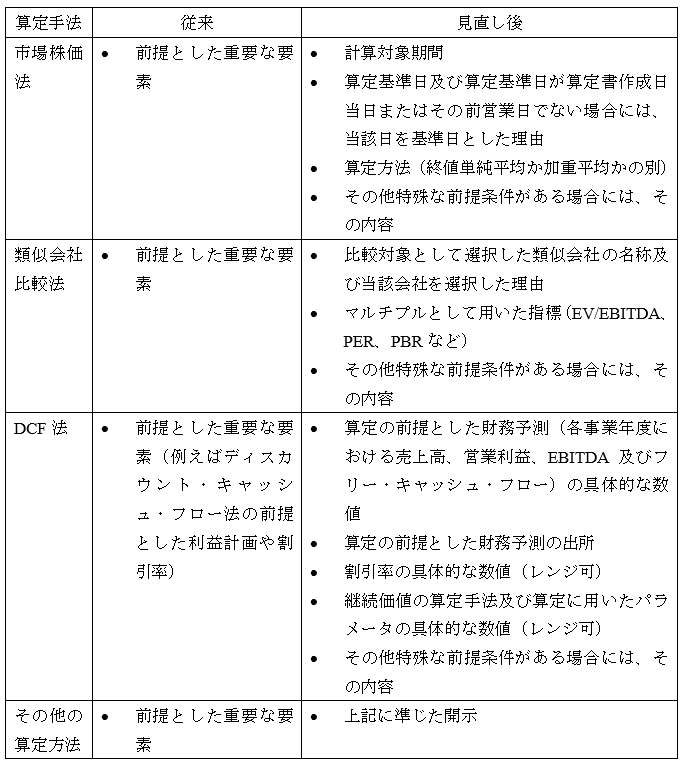

そこで東証は、市場株価法、類似会社比較法及びDCF法について、通常どのような算定の前提条件を記載すべきであるかを明示した。具体的には、以下の点の記載を求めている。

4. おわりに

MBO等や支配株主との間の組織再編の場合に、算定機関が提出した算定に関しての開示情報が拡充されることは、計数での説明義務が明らかとなり、意思決定者に対してより具体的な判断の過程の説明が求められることなり、構造的な利益相反関係及び情報の非対称性から恣意的な決定が行われるリスクに対し、一定の牽制機能を果たすものと思われる。投資者としても、適切な意思決定を下すための情報が充実することとなる。

また、東証に提出される算定書の記載内容が明確化されたことも、東証を通じ、情報の非対称性を利用した恣意的な取引に対する牽制となることが想定される。

一方で、通常の算定書に示される算定結果の本質的な性格は、誰にとっても同じ、唯一絶対の価値を示しているものではなく、算定機関と算定依頼者との間で協議し、合意された一定の前提条件に基づいた分析結果を示しているに過ぎない。したがって、開示の方法によっては、かえって算定機関と算定依頼者以外の第三者の誤解を招く恐れもある1) 日本公認会計士協会経営研究調査会報告第32号「企業価値評価ガイドライン」(改正 平成25年7月3日)130頁には、「一般的に適用すべき評価法や使用するデータの解釈は個別の案件ごとに第三者評価人の判断に依存しているが、必ずしも評価の専門家でない株主等から、他の案件のときと評価法等が違うとのクレームを受けるリスクも存在する。」との指摘がある。。また、実務的には、例えばDCF法で複数のシナリオに基づいている場合にどこまでの開示を行うか、など今後検討していくべき課題もある2)上記脚注1の「企業価値評価ガイドライン」130頁には、「第三者の評価報告書には、秘密保持契約を前提として、評価対象会社の事業計画等、未公開の詳細な財務情報が盛り込まれている場合がある。このとき当該報告書が、法の強制により公衆の縦覧に供せられてしまうと、競合他社等に情報がもれ、評価対象会社の経営に多大な影響を与える可能性がある。」との指摘もあり、開示の方法については、経営に多大な影響を与えないことも考慮すべきとの考えが存在する。。

東証の開示拡充の趣旨を踏まえつつも、広く市場に関与する利害関係者の利益に資するような具体的開示内容を定着させるためには、しばらくは実務の推移を見守る必要があるかもしれない。

【事例】

クレックス(本件公表前)

(参考文献)

旬刊商事法務 No.2006「MBO等に関する適時開示内容の見直し等の概要」前東京証券取引所上場部ディスクロージャー企画グループ・弁護士 佐川雄規 平成25年8月5日

以上

References

| 1. | ↑ | 日本公認会計士協会経営研究調査会報告第32号「企業価値評価ガイドライン」(改正 平成25年7月3日)130頁には、「一般的に適用すべき評価法や使用するデータの解釈は個別の案件ごとに第三者評価人の判断に依存しているが、必ずしも評価の専門家でない株主等から、他の案件のときと評価法等が違うとのクレームを受けるリスクも存在する。」との指摘がある。 |

| 2. | ↑ | 上記脚注1の「企業価値評価ガイドライン」130頁には、「第三者の評価報告書には、秘密保持契約を前提として、評価対象会社の事業計画等、未公開の詳細な財務情報が盛り込まれている場合がある。このとき当該報告書が、法の強制により公衆の縦覧に供せられてしまうと、競合他社等に情報がもれ、評価対象会社の経営に多大な影響を与える可能性がある。」との指摘もあり、開示の方法については、経営に多大な影響を与えないことも考慮すべきとの考えが存在する。 |

紛争・裁判のレポートを見る

-

(要約) No.76「最高裁によるスクイーズ・アウトに関する価格決定が示唆すること」(July 29, 2016)で解説したところであるが、最高裁はスクイーズ・アウトによる価格決定を求める裁判におい...

-

最高裁によるスクイーズ・アウトに関する価格決定が示唆すること

(要約) 上場会社の非公開化の手段としてスクイーズ・アウトにより上場廃止する場合の会社法第172条第1項に基づく価格決定を求める裁判例は、相当数が蓄積されてきた。株式価値が客観的価値と期待価値により...

-

1. はじめに 日本経済新聞は、平成27年3月31日朝刊に「将来の収益性で計算なら…非上場株の減額認めず 最高裁、株主訴え認める M&A、算定法統一へ」の記事を掲載した。 報道された裁判は、非流動...

-

1. はじめに スクイーズアウトやキャッシュアウトと言われる、「少数株主を締め出す手続」(以下、「スクイーズアウト」という。)が、我が国で行われるようになって約10年が経過した。スクイーズアウトは、...

-

1. はじめに 株式の価格が争われる事案において、回帰分析の手法を採用する事例が増えています。 株価変動の分析における回帰分析の利用は、米国を中心に1930年代から研究されてきた分野ですが、我が国...

-

1. はじめに 昨年の11月29日に国会に法案が提出された、「会社法の一部を改正する法律」及び「会社法の一部を改正する法律の施行に伴う関係法律の整備等に関する法律」(以下、上記二法を...

紛争・裁判の事例を見る

-

法人税更正処分等取消請求事件において納税者全面勝訴の判決が確定

東京地方裁判所で納税者全面勝訴の判決が確定した法人税更正処分等取消請求事件において、納税者側の依頼を受け、組織再編により譲渡された子会社事業の時価に関する意見書を提出しました。

続きを読む

-

サン電子株式会社 新株予約権付社債等の行使に対する差止仮処分申立事件

サン電子株式会社が2020年1月に発行した新株予約権及び新株予約権付社債が有利発行であったとして、株主である機関投資家が株式発行の差止めを求めた訴訟において、名古屋地裁は申立てを却下する決定を下しまし

続きを読む

-

大王製紙株式会社による転換社債型新株予約権付社債の発行の妥当性を認める判決が確定

大王製紙株式会社が平成27(2015)年に発行した転換社債型新株予約権付社債が有利発行であったとして、筆頭株主の北越コーポレーション株式会社が大王製紙株式会社の取締役に損害賠償を求めた訴訟において、原

続きを読む

紛争・裁判のソリューションを見る

-

予防的見地からの支援

無用な紛争を予防するとともに、万一紛争化した際の防御を容易にする上では、取引の段階から適切な手続を履行する必要があります。平成28(2016)年に下されたジュピターテレコム事件最高裁決定は、株式の公正

-

会社側における支援

平成28(2016)年に下されたジュピターテレコム事件最高裁決定を契機として、手続の公正性を基準に価格の公正性を検討する枠組みが確立されたことにより、会社側における紛争の予防・防御は比較的容易なものと

-

株主側における支援

会社と株主の間で株式の価格が争われる場合、株主側においては情報の非対称性が最大の壁となります。株式価値の算定に必要な情報のうち、一般の株主が入手しうるものはごく一部に限られるからです。そのため、株主側

-

裁判所からの委嘱による鑑定

当社メンバーの一部は、裁判所からの委嘱を受け、株式価値の鑑定に関与した経験を有しています。代表的な事例としては、鑑定補助人を務めたカネボウ株式買取価格決定申立事件があります。本事件で実施された鑑定は、

-

第三者評価書の検証

第三者評価書の検証とは、株式の価格が争われる局面において、会社側、株主側が取得した第三者評価機関による算定書の妥当性を、他の第三者評価機関が検証することをいいます。 このような手続が行われるのは、企

-

株式価値を巡る税務争訟

税務争訟とは、納税者が受けた課税処分の取消を求めるための手続をいい、国税不服審判所における審査請求と、裁判所における行政訴訟に大別されます。株式に関する税務争訟としては、非上場株式の取引にあたって、納