レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

48

近時のストック・オプション議案からみた株主の議決権行使の傾向

1. はじめに

昨年12月に成立した安倍内閣の発足後、アベノミクスに呼応するように日本企業の株価は上昇を続けており、平成25年4月第2週には株式市場において外国人投資家の買越額が過去最大を記録した(平成25年4月18日付日本経済新聞)。我が国において、多くの企業に株価連動報酬であるストック・オプション制度が利用されていたものの、株価の長期低迷により、企業業績を勘案して導かれる株式価値と株価とが乖離することにより、インセンティブとして有効に機能しないとの問題意識を持つ方々もいた。

このような状況はこの数ヶ月の株価上昇により脱しつつあり、ストック・オプションの導入・活用事例は例年以上に増加していくことが予想されるが、その一方で、最近の株主の間では、ストック・オプションが、株主利益に資するものかどうかの問題意識も高まっている。

平成22年3月31日施行の改正「企業内容等の開示に関する内閣府令」により、提出を義務づけられた株主総会における議決権行使結果を記載した臨時報告書からも、このような株主の問題意識を垣間見ることができる。

そもそも、上場会社がストック・オプション目的で新株予約権を発行する場合において株主総会決議を要する場合としては、1)取締役の報酬等に該当する場合(会社法361条)、2)有利発行に該当する場合(会社法238条 239条)が挙げられるが、近時のストック・オプション関連議案については海外機関投資家等の株主から反対票が投じられることも多く、上場会社は株主総会を通じて株主との協調的なコミュニケーションを図っていくことが求められている。

本稿の構成にあたっては、これから株主総会を控える上場会社、とりわけ海外機関投資家による持株比率が高い上場会社の関心事であろうストック・オプション関連議案について、報酬制度に関する基本的な法令による開示規制を解説するとともに、平成24年8月期乃至12月期の上場会社の株主総会決議事項に係わる臨時報告書から、ストック・オプション関連議案に対する議決権行使結果を集計および分析を行い、調査により判明した株主の議決権行使の傾向を解説していくこととしたい。

2. 株主にとっての関心事とは何か

取締役は、株主から経営を委託された受任者であり、企業価値の向上がその役割でありながら、経営に関する意思決定権限が広範に認められており、利益相反取引や過度な報酬の増額などか行われるおそれがある(いわゆるエージェンシー問題)。そのため、会社法その他の法令により、報酬の決定は、株主総会によるものとされている(会社法361条)が、株主総会での決定は取締役全員の報酬枠を定めるにとどまり、配分は取締役会で定めることができるため、株主としては、報酬制度が企業価値向上につながる効果的なものとなっているかについてはコントロールが及ばないおそれがある。さらに、取締役の報酬枠は、満額使用されることは少なく、将来の柔軟性を一定程度持たせられるよう多めに取っておかれるのが慣例である。そのため、取締役会の配分に恣意性が入るおそれはより大きい。

株主側からみると、企業価値の向上に応じた報酬制度であることが望ましく、経営者を自分たちと同じ船に乗せるような制度としておくことが望ましい。このような観点からは、ストック・オプション制度は、株価に応じて経営者等に報酬を付与する制度であるから、一義的には株主にとって望ましい制度といえる。

2. 1 日本企業のストック・オプション報酬議案

我が国における取締役報酬議案を改めて説明すると、取締役報酬の決定は、原則として定款に定めが無い場合は会社法361条の規制を受ける。

| 第361条(取締役の報酬等) 取締役の報酬、賞与その他の職務執行の対価として株式会社から受ける財産上の利益(以下この章において「報酬等」という。)についての次に掲げる事項は、定款に当該事項を定めていないときは、株主総会の決議によって定める。 一 報酬等のうち額が確定しているものについては、その額 二 報酬等のうち額が確定していないものについては、その具体的な算定方法 三 報酬等のうち金銭でないものについては、その具体的な内容 2 前項第二号又は第三号に掲げる事項を定め、又はこれを改定する議案を株主総会に提出した取締役は、当該株主総会において、当該事項を相当とする理由を説明しなければならない。 |

会社法361条に基づく報酬に関する決議は、あくまで「報酬の枠」の決議を求める制度であり、この「報酬の枠」は、株主総会で一度包括的に決議すれば、次年度以降は当該決議に基づき継続的に運用することが可能である1)[1] 相澤哲・葉玉匡美・郡谷大輔「論点解説 新・会社法」。そのため、株主による取締役報酬

のチェック機能が働いているとは言い難い側面もあることは前述のとおりである。ストック・オプション報酬議案の場合、額または算定方法を定めることに加え、非金銭報酬であることからその具体的な内容を決議しなければならない。

ここで、取締役に対するストック・オプションによる長期的なインセンティブの一手法として、平成16年頃からは役員退職慰労金制度を廃止し、代替として権利行使価格を1円に設定した株式報酬型ストック・オプションを付与するという事例が急速に拡がった2)[1]なお、米国では、報酬を株式で支給することが可能であるため、譲渡制限付株式(リストリクテッド・ストック・プラン)の活用が普及している。。このような株式報酬型ストック・オプションの制度設計は、退職慰労金制度との整合性をとるために権利行使を退任後10日以内に限定するなどの条件が一般的となっており、業績と無関係な従前型の定額支給的な退職慰労金制度と異なり、退職慰労金相当分を株式で支給するという業績連動報酬の思想が株主から好感された。米国の大手議決権行使助言会社であるISS(Institutional Shareholder Services Inc.)も議決権行使助言ポリシーにおいて、退職前の権利行使が禁止されている株式報酬型ストック・オプションには反対推奨しない旨を表明している。

なお、ストック・オプション報酬議案において報酬の具体的な内容(会社法361条1項3号)をどの程度定めているかという点については会社ごとに温度差があり、例えば株主総会ではストック・オプションの内容には詳しく触れず、株主総会後に開催される取締役会でストック・オプションを実際に発行する時に初めて内容を実質的に決定することを前提とするような報酬議案も散見されることがある(下記表1参照)。

表1「ストック・オプション報酬議案の内容における開示事項の調査」

| 平成24年8月期~12月期会社の株主総会においてストック・オプション報酬議案 が上程された15件の事例から調査。 上限株数が開示されていない事例 : 3件 |

2. 2 監査役および社外取締役に対するストック・オプション

監査役および社外取締役といった非業務執行取締役に対するストック・オプション付与の議案も増えてきている。

ここで、監査役および社外取締役は、ストック・オプションを付与されることで、業務執行取締役と同じインセンティブを持つことになるということが問題となりうる。監査役および社外取締役に対してストック・オプションを付与する理由としては、非業務執行取締役が自らに期待される機能を果たしていく上で、適切な任務実行が株価上昇につながるという考え方に基づくことが考えられるが、実際の付与にあたっては考え方・

背景を開示等を通じて明確化しておくことが重要である。

表2「ストック・オプション関連議案における付与対象者の調査」

| 平成24年8月期~12月期会社の株主総会におけるストック・オプション報酬議案 およびストック・オプション有利発行議案(全29件)から調査。 監査役を含む事例: 14件 |

※監査役を含む事例には、社外監査役を含む事例2件が含まれる。

2. 3 高額報酬に関する開示制度

冒頭で触れた改正「企業内容等の開示に関する内閣府令」の施行により、議決権行使結果を記載した臨時報告書の提出が義務づけられたことに加え、役員報酬に関する有価証券報告書の開示が強化された。具体的には連結報酬総額が1億円以上になる役員は個別に連結報酬額を開示すること等が挙げられる。これは前述の会社法による報酬のコントロールに加え、高額報酬については開示による牽制機能によりコーポレート・ガバナンスに関する開示内容の充実を図るという趣旨に基づくものである。背景としては、機関投資家が求める役員報酬に関する透明性とアカウンタビリティの確保にかかる要請から、開示が制度化されたものであると考えられる。

2. 4 Say on Payの議論

欧米では、開示された報酬方針(PAY)に対して株主が物言うこと(SAY)を認める事後的投票制度である「Say on Pay」というものが存在し、経営者報酬に関する議案を株主総会に諮り法的効力のない承認決議をとるという仕組みがある。2002年に英国で初めて導入されてから、EU加盟各国で制度の構築が進み、米国では2010年の金融規制改革法(U.S. Dodd-Frank Act)により、2011年1月以降に開催される株主総会からの適用が法制化された。多くの株主にとって役員報酬は重大な関心事であり、経営者報酬の決定プロセスに株主投票制度を設けることで、経営陣が自分自身の報酬を独断的に決める、または株主利益を無視して短期的な利益を追求するようなことが無いように牽制する意図で制度化されたものである。このように、報酬決定におけるコーポレート・ガバナンスには、決定プロセスに透明性と客観性が確保されていることのみならず、それに株主が直接働きかけることができる構造が必要とされている。

3. ストック・オプション関連議案の調査結果

ここからは、平成24年8月期乃至12月期の上場会社の株主総会におけるストック・オプション関連議案を俯瞰していきたい。平成24年11月から平成25年3月中に開催

された上場会社の株主総会議案を調査したところ、ストック・オプションの関連議案は47件の該当があった。これらを1)ストック・オプション報酬議案、2)ストック・オプションの有利発行議案、3)ストック・オプション報酬議案と有利発行議案が一体となっている議案の3通りに分けると、以下の集計結果になる。

表3「ストック・オプション関連議案の属性別調査結果」

| 平成24年8月期~12月期会社の株主総会におけるストック・オプション関連議案 から調査。 ストック・オプション関連議案の総数 :47件 |

3. 1 ストック・オプション関連議案に対する反対比率の状況

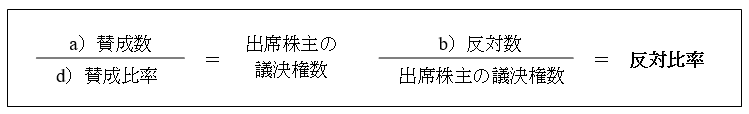

ストック・オプション関連議案に対する議決権行使結果は、株主総会を開催した上場会社により提出された臨時報告書から調査を行った。株主総会における決議事項に係わる結果が記載された臨時報告書には、議決権行使のa)賛成数、b)反対数、c)棄権数、d)賛成比率が記載されていることから、賛成数と賛成比率の数字を基礎にして、反対比率を推定した。

図1「反対比率の計算方法」

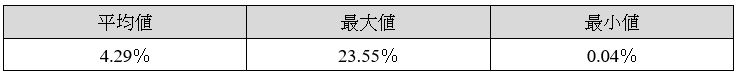

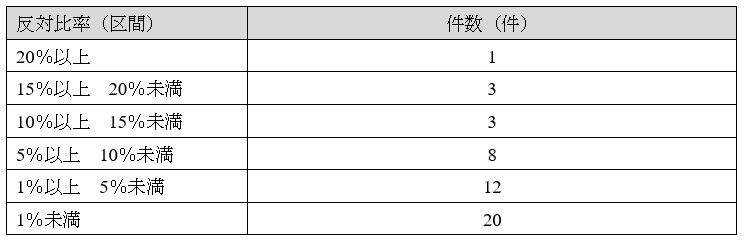

ストック・オプション関連議案の反対比率の状況としては、平均値が4.29%であり、最大値で23.55%であった。平均値を超える反対比率の事例は、全47件のうち17件であり、反対比率が特に高い事例も複数見られた。

表4「ストック・オプション関連議案の反対比率の調査結果」

表5「ストック・オプション関連議案の反対比率の分布状況」

3. 2 ストック・オプション関連議案の内容と反対比率の状況

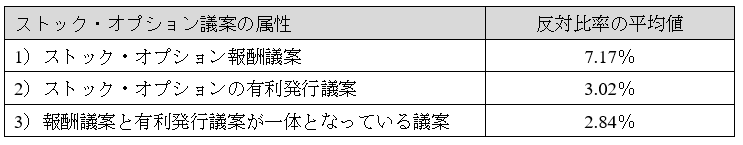

次に、ストック・オプション関連議案の内容により、反対比率がどのような傾向を示すのか調査を行った。全47件のストック・オプション関連議案を、1)ストック・オプション報酬議案、2)ストック・オプションの有利発行議案、3)ストック・オプション報酬議案と有利発行議案が一体となっている議案の3通りに分けて集計したところ、反対比率の平均値が最も高かった議案は、1)ストック・オプション報酬議案の7.17%という結果となった。これに対して、2)ストック・オプションの有利発行議案は3.02%、3)ストック・オプション報酬議案と有利発行議案が一体となっている議案は2.84%と比較的低い水準であった。

表6「ストック・オプション関連議案別反対比率の調査結果」

3. 3 反対比率が高かったストック・オプション関連議案の傾向

上記1)~3)の中で反対比率が概ね5%以上であったストック・オプション関連議案について個別に内容を分析したところ、付与数、対象者、制度設計において共通している点が見られた(下記表7参照)。特に退任前の権利行使を可能とする株式報酬型ストック・オプションや、付与対象者に監査役を含んでいる事例において反対比率が高い傾向にある。

表7「反対比率が高いストック・オプション関連議案の代表例」

| ・取締役報酬・監査役報酬枠の増額に係わるもの ・在職中の権利行使を可能とする株式報酬型ストック・オプションに係わるもの ・付与対象者に監査役や顧問契約者を含んでいるもの ・付与数が発行済み株式の1%超であるもの ・上限付与数が記載されていないもの ・権利行使条件の記載がないもの |

4. おわりに

4. 1 ISS等議決権行使助言機関の助言ポリシー

本稿の構成にあたり調査を進めてきたストック・オプション関連議案に対する反対比率の結果からは、ISS等議決権行使助言機関の助言ポリシーの影響が改めて確認されたと考えられる。また、これを前提に、反対比率が高かった会社は必ずしも機関投資家が大株主となっているわけではない会社もあり、公表されている議決権行使助言機関の助言ポリシーは、機関投資家以外の一般投資家にも影響を与えているものと考えられる。

ここで、ISSの助言ポリシーを改めて一部紹介する。

ISSは今年の議決権行使助言ポリシーの改定にあたり、業績連動報酬の促進を支持するメッセージを発信しており、日本企業に業績連動報酬が普及していないことは、コーポレート・ガバナンスの大きな問題であると指摘3)[1] ISSエグゼクティブ・ディレクター石田 猛行「二〇十二年ISS議決権行使助言方針」旬刊商事法務No.1960している。

【ISS 2013年日本向け議決権行使助言基準(抜粋)】

| 7. 退職慰労金/退職慰労金制度廃止に伴う打ち切り支給 下記のいずれかに該当する場合を除き、原則として賛成を推奨する。 ・ 対象者に社外取締役もしくは社外監査役が含まれる場合 ・ 個別の支給額もしくは支給総額が開示されない場合(具体的な個別開示が望ましいが、総額開示や最大○万円のような開示も認められる。) ・ 株価の極端な下落や業績の大幅な悪化など経営の失敗が明らかな場合や、株主の利益に反する行為に責任があると判断される者が対象者に含まれる場合 8. ストック・オプション/(株式)報酬型ストック・オプション (株式)報酬型ストック・オプション 9. 取締役報酬枠の増加 |

4. 2 今後のストック・オプション発行のための留意点

ストック・オプションは株価に連動してインセンティブが決まるものであり、行使期間や行使条件を自由に設計でき、かつ、これらが開示されることから、株主から一般的に歓迎されうる透明性の高い制度といえる。近時の国内市場の全般的な株価水準上昇に伴い、今後もストック・オプションの導入・活用事例の増加が期待されるところである。

一方で、ストック・オプションは他ならぬ報酬制度のひとつであり、経営者の恣意性が入らないとも限らない。外国人投資家の増加、ISS等議決権行使助言機関の助言ポリシーの一般化により株主の監視の目は益々厳しくなっている。ここで改めてストック・オプションの導入趣旨に立ち返り、株主と目線の合った企業価値向上につながるストック・オプションの増加が望まれる。

本稿では特段触れていないが、従前本レポートで紹介してきている業績連動型有償ストック・オプションも導入が100件を超え、2回目以降の発行を行う会社も増えてきている。この形態によるストック・オプションは、株価のみならず、業績にもコミットする行使条件が付加されるものも多く、株主説明の観点からはさらに融和性の高い設計の中期インセンティブとして広がりをみせていることも注目すべき事象であると考えられる。

以上

References

| 1. | ↑ | [1] 相澤哲・葉玉匡美・郡谷大輔「論点解説 新・会社法」 |

| 2. | ↑ | [1]なお、米国では、報酬を株式で支給することが可能であるため、譲渡制限付株式(リストリクテッド・ストック・プラン)の活用が普及している。 |

| 3. | ↑ | [1] ISSエグゼクティブ・ディレクター石田 猛行「二〇十二年ISS議決権行使助言方針」旬刊商事法務No.1960 |

インセンティブ・プランのレポートを見る

-

コーポレートガバナンス・コードが役員報酬制度に与える影響とそのトレンドについて(2025年7月号)

はじめに 企業の持続的な成長と企業価値向上を目的としたコーポレートガバナンス改革が進む中、役員報酬制度も大きな変革の時期を迎えています。特に、中長期的な企業価値向上へのインセンティブとして、...

-

2024年の新規上場企業におけるストック・オプションの事例調査(2025年3月号)

今回は、2024年に上場した企業を対象に、新規上場申請のための有価証券報告書(Ⅰの部)に記載された新株予約権等の内容を確認し、新規上場企業におけるストック・オプションの利用状況の調査結果をレポ...

-

【税制改正】発行会社自身による株式管理スキームについて(2024年9月30日号)

Topic. ► 発行会社自身による株式管理スキームについて ...

-

ストックオプション・プール制度の概要及び実務上の検討事項について(2024年8月30日号)

Topic. ► ストックオプション・プール制度の概要及び実務上の検討事項につい...

-

税制適格ストック・オプションの要件緩和(令和6年度税制改正)に関する2024年12月末を期限とする経過措置まとめ(2024年6月28日号)

Topic.►税制適格ストック・オプションの要件緩和に関する2024年12月末を...

-

「資本コストや株価を意識した経営の実現に向けた対応」のコミットメントを強化する有償ストック・オプションの活用法(2024年4月30日号)

Topic. ► 「資本コストや株価を意識した経営の実現に向けた対応」のコミット...

インセンティブ・プランの事例を見る

-

note株式会社の有償ストック・オプションの設計及び公正価値の算定

note株式会社(東証グロース 5243)が有償で発行した新株予約権につき、第三者評価機関として設計及び公正価値の算定を実施しました。 本新株予約権には、下記の行使価額修正条項が設定されております。

続きを読む

-

SBIホールディングス株式会社の有償ストック・オプションの設計及び公正価値の算定

SBIホールディングス株式会社(東証プライム 8473)が有償で発行した新株予約権につき、第三者評価機関として設計及び公正価値の算定を実施しました。 本新株予約権には、下記の業績条件が設定されており

続きを読む

-

株式会社LIFULLの有償ストック・オプションの設計及び公正価値の算定

株式会社LIFULL(東証プライム 2120)が有償で発行した新株予約権につき、第三者評価機関として設計及び公正価値の算定を実施しました。 新株予約権は第4回新株予約権、第5回新株予約権の2回号が発

続きを読む

インセンティブ・プランのソリューションを見る

-

ストック・オプションの設計評価

第三者評価の必要性 ストック・オプションや新株予約権などは普通株式と同様有価証券です。 有価証券の発行は適正価値での評価が求められ、その評価の妥当性に疑義が発生すると、法律上、税務上、会計上様々な

-

税制適格ストック・オプション

ストック・オプションとは何か 会社法上の新株予約権は、一般的に資金調達の手段であり、第三者に対して有償で発行されます。これに対して企業価値向上を目的としたインセンティブかつ報酬として、発行会社の役員

-

株式報酬型ストック・オプション

株式報酬型ストック・オプションとは 一般的に退職金の代替として用いられるストック・オプションです。権利行使価格を1株1円に設定し、付与対象者は退職時から一定期間に限り行使できることから、退職後に、退

-

有償ストック・オプション

有償時価発行新株予約権とは 有償時価発行新株予約権は、金銭による払込みをもって発行される新株予約権であり、無償で発行する新株予約権のように従業員等からの労働サービス提供の対価として発行するものではな

-

信託型ストック・オプション

信託型ストック・オプション 信託型ストック・オプションとは、委託者(オーナー経営者等の第三者)が贈与する意図で、信託行為によって資金を受託者(信託)に預け、受託者が購入した発行会社の時価発行新株予約

-

行使価格算定

株価算定 エクイティファイナンス、M&A、TOB、自社株買いなど、株式や事業の譲渡、移転を伴う取引価格の決定、裁判における価格の立証、会計処理を前提とした評価額の算定など様々な目的に応じ、第