レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

87

マイナス金利下におけるオプション評価について

はじめに

2016年1月に、日銀の金融政策決定会合にて「マイナス金利」の導入が決定され、それに伴い日本国債の利回りもマイナスの数値を示すようになってきました。

本稿では、国債(リスクフリーレート)の利回りがマイナスという状況においても、株式オプション評価モデルであるブラック・ショールズ・モデルが機能するか否か、また、リスクフリーレートの変動がオプションに与える影響について述べます。

1. リスクフリーレートとは

日本において、ストック・オプション(新株予約権)の評価の参考となる指標の1つであるストック・オプション会計基準およびストック・オプション会計基準の適用指針には、オプションの評価に考慮すべき6つの基礎数値が記載されており、そのうちの1つが、無リスクの利子率(割引率)です。無リスクの利子率は、他にもリスクフリーレート、非危険利子率、安全資産利子率等、数多くの呼び名があります。適用指針において、リスクフリーレート(以降リスクフリーレートに統一)とは、『オプションの期間に対応する期間の国債、政府機関債又は優良社債の利回りを用いる』とあります。この定義からすると、オプション評価に用いるリスクフリーレートは、中期国債や長期国債などのような日本の国債を参照すれば良いことになります(実際のストック・オプション評価の実務において、弊社でも長期国債等の日本国債の利回りを基礎数値として用いています)。

具体的な参照先としては、日本証券業協会が開示している「公社債市場・公社債店頭売買参考統計値」にて、リスクフリーレートの情報が得られます。

http://market.jsda.or.jp/html/saiken/kehai/downloadInput.php

2. マイナス金利とは

前述したように、日銀は2016年1月に2008年以来続けたゼロ金利政策を一歩進めて、マイナス金利政策を導入しました。これによって、民間銀行が中央銀行に預託する準備金に初めてマイナス金利が適用されることになりました。マイナス金利政策は、金融機関から個人や企業への貸出を増やし、景気を刺激、デフレ脱却を促すためにとられた政策であり、個人や企業の銀行預金がすぐにマイナスになるわけではありません。しかし銀行間の取引金利は一部市場においてマイナス値で取引されており、資金の出し手が本来受け取る金利を支払うという異常事態となっています。

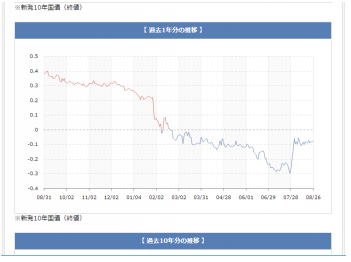

この政策を受けて、弊社でもストック・オプションの基礎数値として用いている国債の利回りはマイナス値に下落しました(下グラフ参照)。

上述の日本証券業協会の売買参考統計値から国債の利回りを確認すると、例えば残存期間が5年物で『-0.173%』(長期国債317)、10年物で『-0.081%』(超長期国債90)(いずれも2016/8/22時点)というマイナスの数値が確認できます。

さらに、マイナス金利の影響は、ストック・オプション以外でも議論されており、退職給付債務の計算における割引率についても議論がなされています。こちらは、マイナス金利をそのまま適用するか、ゼロを下限とするかについて論点となっておりましたが、結論としては、「マイナスとなっている利回りをそのまま利用する方法とゼロを下限とする方法のいずれの方法を用いても、現時点では妨げられないものと考えられる」とされています。(平成28年3月9日:第331回企業会計基準委員会議事参照

https://www.asb.or.jp/asb/asb_j/minutes/20160309/20160309_06.pdf)

3. マイナス金利を用いてオプション計算をして良いか

結論としてはマイナス金利でも問題なく計算に用いることが可能です。なぜならば、ブラック・ショールズ式を導出する過程において、金利の正負は定義しておらず、定数として一定であるという定義だけであることから、マイナスでも問題となりません。他の金融商品と同様、オプションと同じ価値を生み出すポートフォリオの現在価値をオプションの価格とみなすという基本的な考え方に立ち返れば、リスクフリーレートは現在価値を算出するディスカウントファクターを決定するための基礎数値であり、プラスである必然性はありません。

4. リスクフリーレートがオプション価値に与える影響

前述の通り、マイナス金利下においてもブラック・ショールズ式にマイナス金利を代入することは可能ですが、では、マイナス金利がオプション価値に及ぼす影響を調べてみましょう。

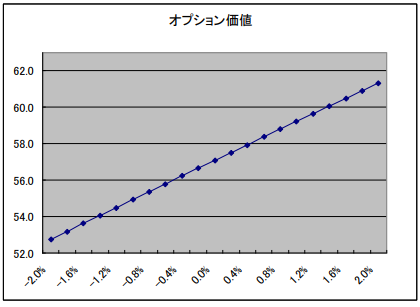

下のグラフは、横軸を金利、縦軸をオプション価値とした場合のグラフです。簡略化のため、ストック・オプション会計基準及び適用指針を参考に6つの基礎数値を仮定し、金利以外のパラメータは全て同一としています。

ちなみに、計算に用いた6つの基礎数値は以下の通りです。

①株価=100円

②行使価格=100円

③期間=10年

④配当率=0%

⑤ボラティリティ=50%

⑥リスクフリーレート→変動

ここで、日本における金利の変動幅は他の基礎数値の変動幅よりも小さく、

5年前の2011年8月22日時点の5年物で『0.331%』(長期国債282)、10年物で『1.025%』(超長期国債52)

10年前の2006年8月22日時点の5年物で『1.338%』(長期国債234)、10年物で『1.798%』(超長期国債33)

となっているため、10年間の時間の経過があったとしてもせいぜい2%程度の変動幅であることがわかります。そのため、金利の変化幅を0.2%刻みとしてオプションの価値を計算してみると、下のグラフのようになります。

金利の変動(-2.0%~2.0%)によってオプション価値は52.7円~61.3円の間で変動しました。この差額(8.57円)は原資産である株価に対しては8.57%(8.57円÷100円)となります。現時点でリスクフリーレートは低くとも-0.2%程度であるため、仮にリスクフリーレートを0%として計算した結果と比較してみると、

リスクフリーレート0%→57.1円

リスクフリーレート-0.2%→56.7円

となり、その差は0.4円、株価に対しての影響は0.4%程度となります。そのため、リスクフリーレートの見積もりについて、『マイナス金利は認めないから0%を使うべき』という前提を持ち出してきても、オプションの価値に与える影響は微々たるものであることが伺えます。

5. よくある勘違い「金利変動モデルであるブラック・モデル」

「ブラック・ショールズ式にマイナス金利なんて使えない。」という意見をクライアントや監査法人から最近良く聞くことがあります。似た名前のプライシングモデルに、ブラック・モデル(正確にはブラック・ダーマン・トイモデル)という金利変動モデルがあり、こちらは金利のオプションを評価する際に用いられているモデルであり、変動する金利が対数正規分布(0以下にはならない)であるという仮定に基づいています。

ブラック・モデルはブラック・ショールズ・モデルを提唱したフィッシャー・ブラック氏が、エマニュエル・ダーマン氏、ウィリアム・トイ氏とともに提唱したモデルであり、「ブラック」が共通しているため誤解が生じることがよくありますが、ブラック・モデル(ブラック・ダーマン・トイモデル)は金利の変動モデルであり、“金利が対数正規分布する”

という仮定であるのに対して、株式オプションのプライシングモデルであるブラック・ショールズ・モデルは、原資産である“株価が対数正規分布する”(金利は一定であり定数)という仮定であるため、似て非なるモデルであることがわかります。

ブラック・モデルでは、そもそも金利が0以下にはならない対数正規分布であるという仮定をしているため、マイナス金利には対応できないという意見は理解できますが、ブラック・ショールズ・モデルでは、金利は定数で一定であるというだけの定義であるため、マイナス金利であろうが計算に影響はありません。デリバティブの評価について詳しく解説されている書籍である『フィナンシャルエンジニアリング<第7版>』には、株式オプションの説明に用いる記号と定義の部分に、「r:満期までの運用に対する連続複利での無リスク金利。r>0と仮定してよい。」とあることから、r>0が絶対に正しい仮定というわけではないことがわかります。また、当該書籍には、「r>0という仮定を除いてその他の各要素(リスクフリーレート以外の5つの基礎数値)に対してなんら特別な仮定を必要としない。」という記載もあり、おそらく当該書籍が出版された頃は、マイナス金利という世界は想像していなかったので、r>0という仮定を特別に設けたものと考えられます。

これを実際に勘違いされた監査法人から、以下のような質問を受け取ったことがありますので、ご紹介しますと、

『ストック・オプション評価の件、確認しましたところ、一般論としてブラック・ショールズ・モデルは金利が「対数正規分布」に従うとの前提となっており、対数正規なので金利は0以上となることが前提であり、マイナス金利にはならないことが前提となっているとの理解です。マイナス金利下でも計算可能とのことであれば、その論拠と結論を評価書に記載いただく事は可能でしょうか。』

という質問を頂きました。弊社の回答としては、

『ブラック・ショールズ式を導く前提として、”金利は一定”としているのみですので、金利がプラスかマイナスかは関係ないものと理解しております。貴監査法人がおっしゃっているのは、「金利」変動をモデル化した時の話であり、株式のオプションは金利変動ではなく「株価」変動をモデル化しておりますので、内容が全く異なるものかと存じます。』

という回答となり、それ以降追加の質問は頂かなくなりました。

6. 結論

マイナス金利を用いて株式オプションを計算することは問題がないことがわかりました。また、現時点のマイナス金利の値は非常に小さいため、仮に0%と仮定したとしてもオプション価値に与える大きな差はないこともわかりました。

以上

エクイティ・ファイナンスのレポートを見る

-

はじめに 上場会社などが他の企業と資本業務提携を結ぶ際には株式の相互持ち合いや第三者割当増資だけでなく、資本業務提携の成功度合いを見ながら徐々に行使が進んでいく新株予約権を活用する事例が存在して...

-

2024年 上場企業エクイティ・ファイナンス動向調査(2025年6月号)

はじめに 2024年、インフレや金利動向、地政学的リスクなどの不確実性が高まる世界経済環境下で、多くの日本企業がエクイティ・ファイナンスを積極的に活用しました。その背景には、従来の事業成長の...

-

スタートアップ企業における新株予約権付融資の会計処理及び評価(2024年10月31日号)

はじめに 近年、国内のスタートアップにおいて、ベンチャーデットによる資金調達が注目されております。ダウンラウンドでの資金調達を避けて次回資金調達までの期間を確保したり、上場を急ぐことなく適切なタ...

-

J-KISS等コンバーティブル・エクイティの公正価値評価(2022年11月30日号)

Topic. ► J-KISS等コンバーティブル・エクイティの公正価値評価 ...

-

上場企業における優先株式の発行事例調査2021(2021年10月29日号)

Topic. ► 上場企業における優先株式の発行事例調査2021 ...

-

上場企業における優先株式の発行事例調査/セミナーのご案内(2021年2月26日号)

Topic1. ► 上場企業における優先株式の発行事例調査 ...

エクイティ・ファイナンスの事例を見る

-

株式会社モンスターラボホールディンクスが発行する第三者割当新株予約権の公正価値の算定

株式会社モンスターラボホールディンクス(東証グロース 5255)が山陰合同銀行に第三者割当の方式にて発行する、A種優先株式の公正価値の算定を実施しました。 なお、本資金調達は、債務超過の解消及び財政

続きを読む

-

株式会社ジーニーが発行するA種優先株式の評価

株式会社ジーニー(東証グロース 6562)がみずほ銀行に第三者割当の方式にて発行する、A種優先株式の公正価値の算定を実施しました。 なお、本資金調達は、主要株主であるソフトバンク株式会社から自己株式

続きを読む

-

KLab株式会社が発行する第三者割当新株予約権の公正価値の算定

KLab株式会社(東証プライム3656)がマッコーリー・バンク・リミテッドに第三者割当の方式にて発行する、新株予約権の公正価値の算定を実施しました。 なお、本資金調達は新規大型モバイルオンライン

続きを読む

エクイティ・ファイナンスのソリューションを見る

-

第三者割当新株予約権

第三者割当新株予約権とは 第三者割当新株予約権とは、企業が資金調達を行う際の選択肢の一つとして、年間100件程度実施されている資金調達手法です。第三者である投資家に新株予約権を割当て、投資家は権利行

-

転換社債(CB)

新株予約権付社債とは 新株予約権付社債(CB:Convertible Bond)とは、普通社債の金利に代わって、新株予約権をセットにした有価証券であり、一般的には、転換社債型新株予約権付社債と呼ばれ

-

種類株式(非上場会社、みなし清算条項)

ベンチャー企業の資本政策における種類株式の活用 会社法の施行後、ベンチャー企業の資金調達は種類株式により行われるのが一般的となりました。これは、会社を設立した創業者らと、後から出資した投資家との間で

-

ファイナンシャル・アドバイザー

ファイナンシャルアドバイザー 圧倒的な事例の蓄積 当社には、創業間もないベンチャー企業の評価から、各方面で注目された合併・買収事案におけるファイナンシャルアドバイザリーまで、業種・規模を問わず様々

-

種類株式(上場会社)

種類株式 種類株式の枠組み 会社法施行により、企業は様々な特徴を持った株式(種類株式)を発行することができるようになりました(会社法107条、108条)。企業は、自らの背景や目的に合わせた種類株式

-

第三者割当増資(株式)

第三者割当増資 上場会社の第三者割当増資においては、市場株価を参考に価格を定めるのが一般的であり、第三者機関による評価がなされるのは非上場株式を前提にした場合がほとんどです。ただし、上場会社であって