レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

30

我が国におけるフェアネス・オピニオンの取得の背景:事例分析を中心として

はじめに

前回のレポート「我が国におけるフェアネス・オピニオンの性格に関する一考察」では、国内外におけるフェアネス・オピニオンの取得事例の分析を通じて、その特徴を五点に集約するとともに、同じく第三者による意見表明である独立委員会の意見との異同点を明らかにしました。それでは、実際のフェアネス・オピニオンは、具体的にはどのような状況において入手されているのでしょうか。

我が国におけるフェアネス・オピニオンの事例を分析した資料としては、前回のレポートでも紹介した日本公認会計士協会の研究報告「企業価値評価ガイドライン」が公表されています。しかし、同研究報告が公表された五年前の時点では、フェアネス・オピニオンの採用事例はごく少数で、分析の対象となった事例も三件に過ぎませんでした。これに対し、今日においては、第三者意見の取得が取引所の企業行動規範に組み込まれたことなどを契機として、フェアネス・オピニオンを取り巻く環境が大きく変化し、事例の数も大幅に増加しています。本稿では、過去一年間の我が国における事例を題材として、フェアネス・オピニオンが取得される背景について明らかにしていきます。

1. 分析の対象

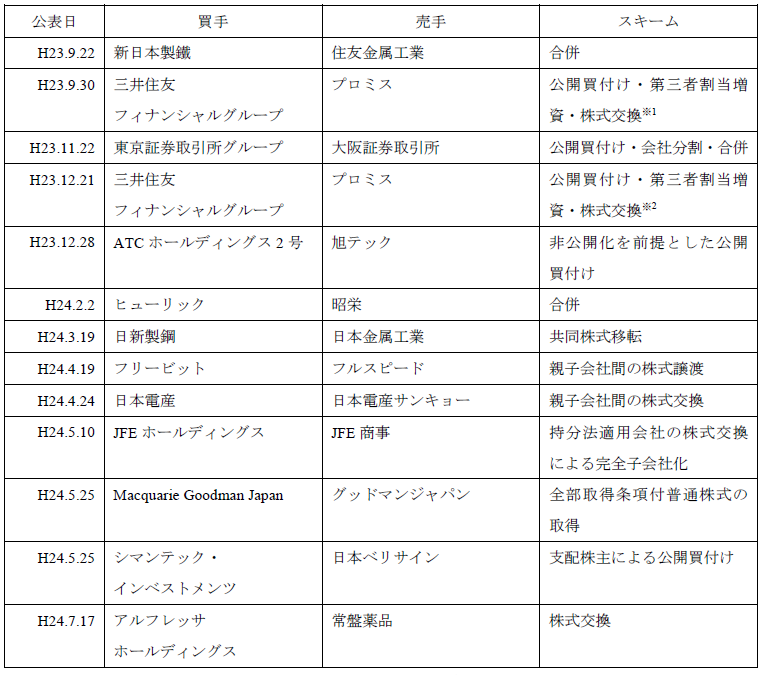

表1は、本稿作成以前一年間(平成23年8月から平成24年7月)に公表された我が国の企業によるM&Aまたは組織再編のうち、フェアネス・オピニオンが取得された事例を示したものです。公表日を基準にすると、該当する取引は13件ありました。これらのうち、三井住友フィナンシャルグループとプロミス(現 SMBCコンシューマファイナンス)の経営統合に関する2件は一連の取引と位置づけられるため、実質的な取引件数は12件となります。なお、同一の取引で複数のフィナンシャル・アドバイザーからフェアネス・オピニオンが提出される場合や、一連の取引において複数の取引が実施され、それぞれについてフェアネス・オピニオンが提出される場合などもあるため、公表された取引件数、実質的な取引件数、提出されたフェアネス・オピニオンの数はいずれも一致しません。

ここで公表日とは、フェアネス・オピニオンの取得が公表された日をいい、フェアネス・オピニオンの前提となった取引が初めて公表された日とは必ずしも一致しません。例えば、合併を通じた経営統合において、基本合意の公表後に合併契約の締結がなされて、これと同時にフェアネス・オピニオンが取得された場合、公表日とは合併契約の締結が公表された時点となります。

また、取引の当事者を買手及び売手に分けて示しました。ただし、ここでいう「買手」「売手」は所有割合の増加を基準として判断し、ある法人が他の法人に対する所有割合を増加させる場合、所有する側の法人を買手、所有される側の法人を売手としています。例えば、ある法人が他の法人を株式交換により完全子会社とする場合、直接の売手となるのは株式交換完全子会社の株主ですが、本稿では株式交換完全子会社を売手として取り扱うということです。また、いわゆる逆取得の場合には、吸収合併存続会社等を売手に、吸収合併消滅会社等を買手にそれぞれ区分しています。

<表1 過去一年間におけるフェアネス・オピニオンの取得事例>

※1 一連の取引のうち、公開買付け及び第三者割当増資に係る取引価格を決定

※2 一連の取引のうち、株式交換に係る取引価格を決定

2. 取得の背景

それでは、上記の事例を対象に、まずはどのような目的でフェアネス・オピニオンが取得されたかについて見ていきましょう。フェアネス・オピニオンが取得される事例は、取引所の規程に基づく場合と、任意に取得される場合に大別することができます。以下では、それぞれの場合についてフェアネス・オピニオンが必要となる状況を一般化して示した上で、個々の事例がどのような背景を有していたかについて検討します。

2. 1 取引所の規定に基づく場合

取引所の規定に基づいてフェアネス・オピニオンが取得される可能性があるのは、いわゆる「支配株主との取引等」に該当する場合です。まずは前回のおさらいをかねて、取引所におけるフェアネス・オピニオンの取り扱いについて見てみましょう。

2. 1. 1 取引所規定におけるフェアネス・オピニオンの位置づけ

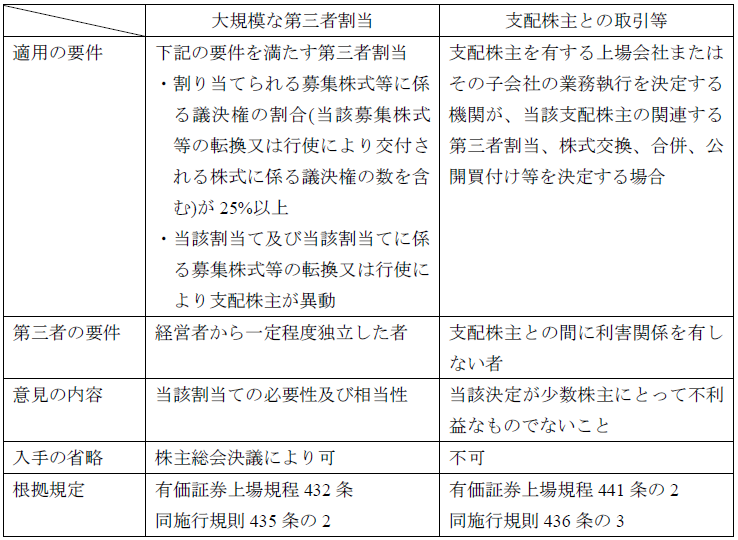

表2-1に示した通り、取引所の規定において第三者意見の入手が求められるのは、大規模な第三者割当または支配株主との取引等のいずれかに該当する場合です。

<表2-1 独立第三者の意見の入手が求められる場合(東京証券取引所の場合)>

これらのうち、大規模な第三者割当において必要とされる意見は、当該割当ての必要性及び相当性に関する判断を含むものとされます。しかし、これらの命題のうち割当ての必要性について判断するには、資金使途などに関する検討が不可欠であり、取引価格の妥当性に関する検証だけでは不十分です。よって、大規模な第三者割当における第三者意見とは、基本的に独立役員または独立委員会の意見を指しており、フェアネス・オピニオンはこれに含まれないと考えられます。

一方、支配株主との取引にあたって必要とされる第三者意見は、取締役会の決定が少数株主にとって不利益なものではないことを示すものです。不利益の内容としては様々な形態が考え得るものの、最も重要な判断基準が取引価格の妥当性にあるという点については、異論の余地は少ないでしょう。このような理由から、取引所の規定においては、取引価格が少数株主にとって不利益なものでないことを明記することを条件に、フェアネス・オピニオンをもって第三者意見に代えることができるとしています。これは、独立役員または独立委員会の意見の取得を排除するものではないため、フェアネス・オピニオンと独立委員会の意見を両方入手する事例なども存在するということは、前回のレポートで解説した通りです。

2. 1. 2 支配株主との取引

それでは、フェアネス・オピニオンの前提となる支配株主との取引が具体的にどのようなものであるかについて見てみましょう。以下では東京証券取引所の有価証券上場規程(以下、「上場規程」といいます。)と同施行規則(以下、「施行規則」といいます。)を前提としますが、その他の取引所についてもおおむね同内容の規程または規則が設けられています。

2. 1. 2. 1 支配株主とは

支配株主とは、「親会社又は議決権の過半数を直接若しくは間接に保有する者」をいいます(上場規程2条42号の2、施行規則3条の2)。また、フェアネス・オピニオンの前提となる「支配株主との重要な取引等」には、支配株主との取引の他に、以下の者との取引が含まれます(施行規則436条の3)。

・上場会社と同一の親会社をもつ会社等

・上場会社の親会社の役員及びその近親者

・上場会社の支配株主の近親者

・上場会社の支配株主及びその近親者が議決権の過半数を自己の計算において所有している会社等及び当該会社等の子会社

2. 1. 2. 2 規制の対象となる取引

フェアネス・オピニオンの前提となる「支配株主との取引等」は、上場会社またはその子会社が決定した第三者割当増資、自社株買い、株式交換、株式移転、合併、会社分割、事業譲渡、公開買付けなど投資者の判断に著しい影響を及ぼす取引で、支配株主等が関連するものをいいます(上場規程441条の2, 402条、403条)。したがって、親子会社間の組織再編は、原則として支配株主との取引等に含まれます。これらの取引においては、支配株主等と少数株主との間に構造的な利益相反が生じることから、少数株主保護の観点に基づき、当該取引が少数株主にとって不利益でないことにつき、支配株主との間に利害関係を有しない第三者の意見が求められているものと理解することができます。

2. 2 任意に取得される場合

上記に該当するケースを除き、フェアネス・オピニオンは任意に取得された意見として位置づけられます。フェアネス・オピニオンの取得には一定の費用負担を伴うことからすると、取引所規定により義務付けられる場合を除き、算定書に加えてフェアネス・オピニオンまで入手する必然性はないとも思われます。しかし、我が国の実務においてはこのような事例が相当数出現しており、具体的にどのような状況において入手が検討されるのかについては興味深いものがあります。以下では、フェアネス・オピニオンが任意で取得された事例の背景を四通りに区分します。

2. 2. 1 支配株主との取引と一体のものとして評価できる場合

フェアネス・オピニオンが任意に取得された事例の中で最も典型的なのは、支配株主との取引と実質的に一体のものとして評価できる場合です。

フェアネス・オピニオンの前提となった取引そのものが支配株主との取引に該当しない場合でも、それと一体化した取引が支配株主との取引となる場合があります。例えば、非公開化を目的とした公開買付けに際しては、通常の場合、公開買付者と対象会社との間に当初からの資本関係は存在しません。しかし、公開買付けの終了後に少数株主のスクイーズアウトが実施されることとなった場合には、支配株主となった公開買付者と対象会社との間に取引が発生します。そして、スクイーズアウトに際しての取引価格は、公開買付価格と同一に設定されるのが一般的であることから、当該価格が少数株主にとって不利益でないことにつき、公開買付けの段階でフェアネス・オピニオンを取得する動機が生じるのです。

2. 2. 2 その他少数株主の保護が必要とされる場合

これまでに見てきた局面においては、フェアネス・オピニオンの対象となる取引価格に関して、支配株主と少数株主との利益相反関係が顕在的または潜在的に存在していました。しかし、形式上支配株主が存在しなくとも、それに準ずる関係が生じる場合に、フェアネス・オピニオンにより取引価格の妥当性を担保するという配慮は考えられます。そのような例として、我が国では持分法適用会社を株式交換により完全子会社化する事例が出現しています。

2. 2. 3 複雑または大規模な経営統合を実施する場合

利益相反関係の存在はフェアネス・オピニオン取得の有力な動機の一つとなりますが、これと並んで多いのが、大規模な経営統合の事例です。共同株式移転による持株会社の設立、公開買付け、合併、会社分割など複数の組織再編手法を用いた経営統合など大規模な経営統合においては、当事者の利害関係が複雑化し、一部株主とその他株主との利害相反が生じうることから、取引価格の妥当性を担保する目的でフェアネス・オピニオンが取得される場合があります。

また、スキームそのものは単純であっても、公正取引委員会など関係当局の承認等を要する大規模な経営統合については、投資者へ及ぼす影響に鑑み、慎重な手続を期する観点からフェアネス・オピニオンの取得を選択している事例があります。

2. 2. 4 その他の場合

上記のほか、資本関係を有しない企業同士の合併において、フェアネス・オピニオンを取得する事例が出ています。

2. 3 最近の事例におけるフェアネス・オピニオン取得の背景

以下では、2. 1及び2. 2に示したフェアネス・オピニオンの取得事由の類型に従い、それぞれどのような事例が存在しているかについて見ていきます。

2. 3. 1支配株主との取引に関連してフェアネス・オピニオンが取得された事例

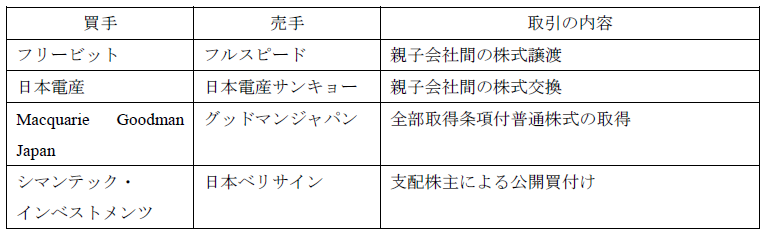

表2-2は、分析対象となった取引のうち、支配株主との取引に該当する事例を示したものです。

<表2-2 支配株主との取引に関連してフェアネス・オピニオンが取得された事例>

上記の中で特筆すべき事例として、グッドマンジャパンが平成24年5月に発表した全部取得条項付普通株式の取得を通じた少数株主のスクイーズアウト1)平成24年5月25日付プレスリリース「定款の一部変更及び全部取得条項付普通株式の取得ならびに当社普通株主による種類株主総会招集のための基準日設定ならび資本準備金の額の減少に関するお知らせ」 が挙げられます。グッドマンジャパン(旧 日本レップ)は、平成22年10月に、従来より発行済株式総数の51.73%を保有していたMacquarie Goodman Japanによる完全子会社化を目的とした公開買付けの実施2)平成22年10月15日付プレスリリース「支配株主による当社株式等の公開買付けに関する賛同意見表明・応募推奨、当該支配株主とのローン契約締結及び第三者割当による新株予約権の発行等のお知らせ」を発表しましたが、十分な数の株主からの応募が得られずスクイーズアウトに際しての法的リスクが高まったことなどを理由として、翌年4月にスクイーズアウト手続の中止を発表しました3)平成23年4月12日付プレスリリース「支配株主であるマッコーリー・グッドマン・ジャパンピーティーイー エルティーディーによる当社の完全子会社化のための手続の不実施に関するお知らせ」 。今回実施されたスクイーズアウトは、以上のような経緯の下で再度完全子会社化を図るものであることから、より慎重な手続が採用され、前回の公開買付けに準じてフェアネス・オピニオンが取得されだけでなく、弁護士等からなる独立委員会の答申が併せて取得されています。

2. 3. 2 任意にフェアネス・オピニオンが取得された事例

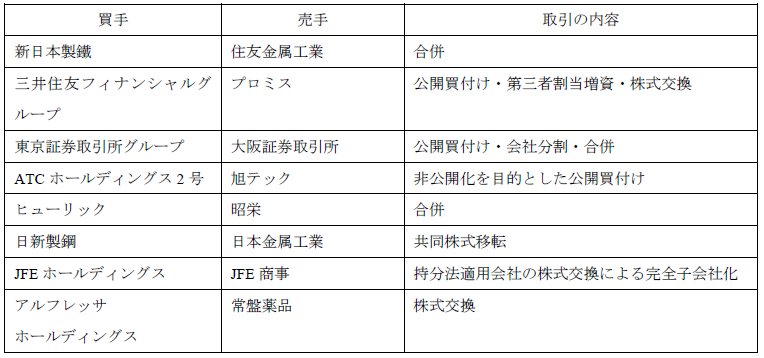

表2-3は、支配株主との取引以外の事由でフェアネス・オピニオンが取得された事例を示したものです。以下では、これらの事例を2. 2で示した4つの類型に区分して検討します。

<表2-3 任意にフェアネス・オピニオンが取得された事例>

2. 3. 2. 1 支配株主との取引と一体のものとして評価できる場合

本稿の分析対象となった事例でこれに該当するのが、ATCホールディングス2号による旭テックの普通株式に対する公開買付けです。本件においては、平成23年12月に、翌年1月上旬を開始日とする1株27円での公開買付けが発表されましたが、発表時点で公開買付者と対象者の間に資本関係はありませんでした。しかし、その後の一連の取引を通じた対象者の完全子会社が予定されていたことなどを背景として、対象者が賛同意見を表明するにあたってフェアネス・オピニオンが取得されました。

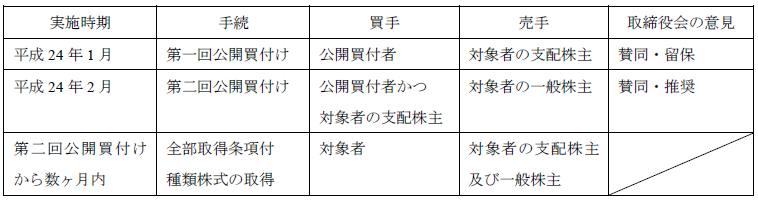

本件においては、完全子会社化を前提とした公開買付けであることの他に、二段階の公開買付けが実施されたという特筆すべき点を有していました。具体的には、平成24年1月に開始される第一回公開買付けの買付価格を27円とする一方で、同時に発表された平成24年2月に開始される第二回公開買付けの買付価格を33円とし、前者においては公開買付者と応募契約を締結した支配株主を、後者は一般株主を、それぞれ主たる応募者として想定していました。その結果、表2-4の通り、第一回の公開買付けでは応募株主が、第二回の公開買付けでは公開買付者がそれぞれ支配株主となり、最終的にスクイーズアウト手続が実施される場合には、支配株主と会社との間の取引が発生する状況だったのです。

ただし、第一回公開買付けにおいては一般株主の応募が想定されておらず、買付価格を引き上げた第二回公開買付けを別途実施することが予定されていたため、前者に関しては支配株主と少数株主との利益相反が存在しませんでした。そのため、提出されたフェアネス・オピニオンは第二回公開買付けの買付価格の妥当性のみを対象としています。

これに呼応して、公開買付けに対する取締役会の意見も第一回公開買付けと第二回公開買付けとで異なるものとなりました。具体的には、第一回公開買付けに関しては賛同するものの価格の妥当性についての意見を留保し、応募するか否かについては株主の判断に委ねるものとした一方、フェアネス・オピニオンを入手した第二回公開買付けについては、賛同しなおかつ応募を推奨する意見を表明しています。

<表2-4 旭テックに対する公開買付けを含む一連の手続とその当事者>

※平成23年12月28日付けプレスリリース「ATCホールディングス2号株式会社による当社株券に対する公開買付けに関する賛同意見表明のお知らせ」に基づき作成

2. 3. 2. 2 その他少数株主の保護が必要とされる場合

本稿の分析対象となった事例の中では、JFEホールディングスによるJFE商事の株式交換による完全子会社化4)平成24年5月10日付プレスリリース「JFEホールディングス株式会社による株式交換を通じてのJFE商事株式会社の完全子会社に関する株式交換契約の締結のお知らせ」がこれに該当します。本件においては、公表時点においてJFEホールディングスがJFE商事の発行済株式総数の39.38%を保有する関係が存在しており、議決権所有割合は親子会社の関係が発生しうる40%に迫っていました。このような事情から、本件でも親子会社間の株式交換に準ずる配慮がなされたものと考えられます。

2. 3. 2. 3 複雑または大規模な経営統合を実施する場合

昨年後半においては、大型の経営統合においてフェアネス・オピニオンを取得する事例が複数出現し、フェアネス・オピニオンの存在が一般にも注目される契機となりました。その中でも代表的な事例として、三井住友フィナンシャルグループとプロミス(現 SMBCコンシューマファイナンス)の経営統合5)平成23年9月30日付プレスリリース「三井住友フィナンシャルグループによるプロミスの完全子会社化に向けた基本契約締結等のお知らせ」「三井住友銀行による当社株式等に対する公開買付けに関する賛同意見表明のお知らせ」「第三者割当による新株式発行に関するお知らせ」6)平成23年12月21日付プレスリリース「三井住友フィナンシャルグループによるプロミスの株式交換による完全子会社化について」と、東京証券取引所グループ(以下、「東証」いいます。)と大阪証券取引所(以下、「大証」といいます。)の経営統合7)平成23年11月22日付プレスリリース「株式会社大阪証券取引所と株式会社東京証券取引所グループの経営統合に関する合意について」が挙げられます。前者は、平成23年10月から三井住友フィナンシャルグループの完全子会社である三井住友銀行がプロミスの普通株式に対する公開買付けを実施し、全ての株式を取得できない場合には、三井住友フィナンシャルグループがプロミスを株式交換により完全子会社化するというもので、これに加えて平成23年12月には三井住友フィナンシャルグループまたは三井住友銀行を割当先とする第三者割当増資を実施することも予定されており、株式交換と第三者割当増資は支配株主との取引に該当する余地がありました。また、金融機関が関与する経営統合であることから、関係当局による許認可等の取得も前提とされていました。このように、支配株主との取引と一体で評価すべき取引であるとともに、複数段階にわたる複雑なスキームが採用され、なおかつ関係当局の許認可等の取得を必要としていたという事情から、本件では公開買付けと株式交換比率のそれぞれについてフェアネス・オピニオンが提出されました。

後者は、東証が大証の株式を公開買付けにより取得した後、大証を吸収合併存続会社、東証を吸収合併消滅会社として経営統合するもので、このほか会社分割を実施により既存の事業を現物市場運営会社、デリバティブ市場運営会社、自主規制法人、清算機関の4社に再編するという複雑なスキームを含んでいます。また、一連の取引の実行にあたっては、公正取引委員会の許認可等が必要になるという背景も存在していました。

また、新日本製鐵と住友金属工業の経営統合8)平成23年9月22日付プレスリリース「新日本製鐵㈱と住友金属工業㈱との統合基本契約の締結について」は、複数の組織再編手続を用いたものではなく、資本関係としてもわずかな持合株式が存在するに過ぎないため、経営統合に際してのスキーム及び利害関係はシンプルでした。しかし、本件は公正取引委員会等関係当局への届出、許認可の取得などを伴う事例であったことから、より慎重な手続を期する目的で、フェアネス・オピニオンの取得が図られたものと思われます。日新製鋼と日本金属工業の共同株式移転による経営統合9)平成24年3月19日付プレスリリース「日新製鋼㈱と日本金属工業㈱との統合基本契約の締結について」、アルフレッサホールディングスによる常盤薬品の株式交換を用いた完全子会社化10)平成24年7月17日付プレスリリース「アルフレッサ ホールディングス株式会社と常盤薬品株式会社の株式交換契約締結のお知らせ」なども同様の事例に属するものです。

2. 3. 2. 4 その他の場合

上記のいずれにも区分しがたい事例として、ヒューリック(旧ヒューリック)と昭栄(商号変更により現ヒューリック)の合併があります11)平成24年2月2日「ヒューリック株式会社と昭栄株式会社の合併契約書締結に関するお知らせ」。ヒューリックと昭栄の合併比率が決定された平成24年2月の時点において、両者の間に特記すべき資本関係・取引関係は存在せず、外形上利益相反を生じるおそれはありませんでした。しかし、合併後においては旧ヒューリックの株主が現ヒューリックの発行済株式総数の90%以上を保有し、いわゆる「逆取得」に該当することが見込まれていました。このような背景から、合併後に少数株主となる昭栄の株主に対しては、合併比率の公正性をより一層保障する必要があり、フェアネス・オピニオンもその一環として取得されたと解釈することができます。

おわりに

我が国においてフェアネス・オピニオンが浸透するに至った契機の一つとして、支配株主との取引等に関する取引所の規制の創設がありました。しかし、本稿で見たように、最近の実務は必ずしも取引所の規制の影響を受けたものではなく、むしろ前提となる取引の構造や背後にある利害関係の複雑性を勘案の上、個別具体的な検討に基づき行われており、なおかつ複数の類型に整理できることが、本稿からお分かりいただけるのではないでしょうか。「企業価値評価ガイドライン」の策定当時には必ずしも明確でなかったフェアネス・オピニオンの位置づけが、事例の蓄積を通じて徐々に確立されつつあるようです。

以上

References

| 1. | ↑ | 平成24年5月25日付プレスリリース「定款の一部変更及び全部取得条項付普通株式の取得ならびに当社普通株主による種類株主総会招集のための基準日設定ならび資本準備金の額の減少に関するお知らせ」 |

| 2. | ↑ | 平成22年10月15日付プレスリリース「支配株主による当社株式等の公開買付けに関する賛同意見表明・応募推奨、当該支配株主とのローン契約締結及び第三者割当による新株予約権の発行等のお知らせ」 |

| 3. | ↑ | 平成23年4月12日付プレスリリース「支配株主であるマッコーリー・グッドマン・ジャパンピーティーイー エルティーディーによる当社の完全子会社化のための手続の不実施に関するお知らせ」 |

| 4. | ↑ | 平成24年5月10日付プレスリリース「JFEホールディングス株式会社による株式交換を通じてのJFE商事株式会社の完全子会社に関する株式交換契約の締結のお知らせ」 |

| 5. | ↑ | 平成23年9月30日付プレスリリース「三井住友フィナンシャルグループによるプロミスの完全子会社化に向けた基本契約締結等のお知らせ」「三井住友銀行による当社株式等に対する公開買付けに関する賛同意見表明のお知らせ」「第三者割当による新株式発行に関するお知らせ」 |

| 6. | ↑ | 平成23年12月21日付プレスリリース「三井住友フィナンシャルグループによるプロミスの株式交換による完全子会社化について」 |

| 7. | ↑ | 平成23年11月22日付プレスリリース「株式会社大阪証券取引所と株式会社東京証券取引所グループの経営統合に関する合意について」 |

| 8. | ↑ | 平成23年9月22日付プレスリリース「新日本製鐵㈱と住友金属工業㈱との統合基本契約の締結について」 |

| 9. | ↑ | 平成24年3月19日付プレスリリース「日新製鋼㈱と日本金属工業㈱との統合基本契約の締結について」 |

| 10. | ↑ | 平成24年7月17日付プレスリリース「アルフレッサ ホールディングス株式会社と常盤薬品株式会社の株式交換契約締結のお知らせ」 |

| 11. | ↑ | 平成24年2月2日「ヒューリック株式会社と昭栄株式会社の合併契約書締結に関するお知らせ」 |

M&A・組織再編のレポートを見る

-

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下「本改正」...

-

上場企業によるM&A投資基準策定の動き~コーポレートガバナンスコード改訂との関連~(2025年9月号)

はじめに 上場企業によるM&A投資資金枠にかかるIR開示事例が増加傾向にあります。当社グループの顧客企業からは、M&A強化の次の課題として、投資判断基準を定義したいとの声が多く聞かれるように...

-

海外会社の企業価値評価:DCF法における重要ポイント(2025年8月号)

はじめに 企業価値評価の目的は多岐にわたり、M&Aにおける事業や株式の取得・譲渡、グループ内再編、さらには財務報告でのれんの減損テストや株式持分の公正価値評価など、多くのご依頼をいただいてお...

-

公正なM&A指針公表後5年間における特別委員会/フェアネス・オピニオン実務の変化(2024年07月31日号)

Topic. ► 公正なM&A指針公表後5年間における特別委員会/フェア...

-

「資本コスト経営」の視点で読み解く継続価値(2024年5月31日号)

Topic. ► 「資本コスト経営」の視点で読み解く継続価値 ...

-

株式交付制度公表事例による株価算定手法分析等の追跡調査(2023年08月31日号)

Topic. ► 株式交付制度公表事例による株価算定手法分析等の追跡調査 ...

M&A・組織再編の事例を見る

-

養命酒製造株式会社の株式公開買付けにおける助言の提供及び株式価値の算定

養命酒製造株式会社(東証プライム 2540)による主力事業への経営資源集中を企図した事業再編手続きの一環として行われる、株式会社レノによる株式公開買付けに際し、養命酒製造株式会社が公正性担保のために設

続きを読む

-

JX金属株式会社と東邦チタニウム株式会社の株式交換における株式価値の算定及び意見表明

JX金属株式会社(東証プライム 5016)と東邦チタニウム株式会社(東証プライム 5727)の株式交換に際し、東邦チタニウム株式会社が公正性担保のために設置した特別委員会の第三者算定機関として株式価値

続きを読む

-

伊藤忠商事株式会社による伊藤忠食品株式会社の完全子会社化における助言の提供、株式価値の算定及び意見表明

伊藤忠商事株式会社(東証プライム 8001)が連結子会社である伊藤忠食品株式会社(東証プライム 2692)を完全子会社とするために行う株式公開買付けに際し、伊藤忠食品株式会社が公正性担保のために設置し

続きを読む

M&A・組織再編のソリューションを見る

-

株価算定

株価算定 エクイティファイナンス、M&A、TOB、自社株買いなど、株式や事業の譲渡、移転を伴う取引価格の決定、裁判における価格の立証、会計処理を前提とした評価額の算定など様々な目的に応じ、第

-

合併・株式交換・株式移転

合併・株式交換・株式移転 合併・株式交換・株式移転に際して株式価値を算定する場合、それぞれの企業の価値を別個に算定するときよりも、考慮すべき要素は多岐にわたります。これは、複数の企業を整合的な手法に

-

TOB

公開買付け(TOB、take-over bid) 一定数以上の上場株券等を買付ける目的で公開買付けを実施する場合には、公開買付届出書により通常の取引よりも厳格な情報開示が求められ、その範囲は公開買付

-

MBO

非公開化・MBO(Management Buyout) 抜本的な経営改革の手段として、MBOを含む非公開化が選択される場合、買手と少数株主の間に構造的な利益相反が存在することから、公正性の担保が重要

-

スクイーズアウト

スクイーズアウト 少数株主からの強制取得、いわゆるスクイーズアウトがなされる局面としては、非公開化・MBOの一環として行われる場合の他、取引先の非上場会社を完全子会社化する場合、分散した株式を創業家

-

債権譲渡

債権譲渡 グループ会社間取引やM&A取引において、金融債権が独立して譲渡される場合があります。 プルータス・コンサルティングの強み プルータスは、これまで培った豊富な評価経験及び金融債権