レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

71

相対リスク比率の時系列変化とその要因

1. はじめに

先月発表した「No.60 日米のデータを用いた相対リスク比率モデルの検証」では、グローバル市場のマーケット・リスクプレミアムを、ある国・地域の市場とグローバル市場の市場インデックスのボラティリティ、すなわち相対リスク比率で補正する「相対リスク比率モデル」の有効性を、日米両国のデータを用いて検証しました。その結果明らかとなったのは、相対リスク比率には算出時点により相当程度の幅があるため、相対リスク比率モデルにより推計される国・地域別のマーケット・リスクプレミアムもそれに応じて変動しうるということです。

「No.49 海外企業における資本コストの推計(3) -相対リスク比率モデル-」では、MSCI株価指数を前提としたアジア各国の相対リスク比率を算出し、その結果が直観におおむね合致することを示しました。しかし、一時点においては直観にある程度合致していたとしても、算出時点により相対リスク比率に相当程度の変動が生じるとすれば、最終的な株式価値、事業価値の評価結果の安定性が損なわれるおそれがあります。

そこで本稿では、アジア各国の相対リスク比率の時系列変化及びその要因を検証するとともに、考えられる問題点及び対処法についても検討します。

2. アジア各国の相対リスク比率の時系列変化

No.60に準ずる方法により、アジア各国の相対リスク比率を算出し、それらが算出時点の違いによりどの程度変動するかを確認してみます。

2. 1 前提条件

ボラティリティの算出にあたり、グローバル市場である米国市場についてはS&P500を用います。ローカル市場については、日本のみTOPIXを用い、その他の国・地域については各国のMSCIを用います。

2. 2 算出結果

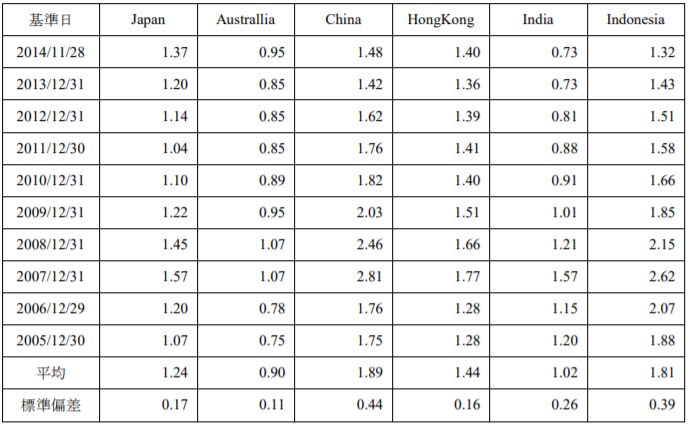

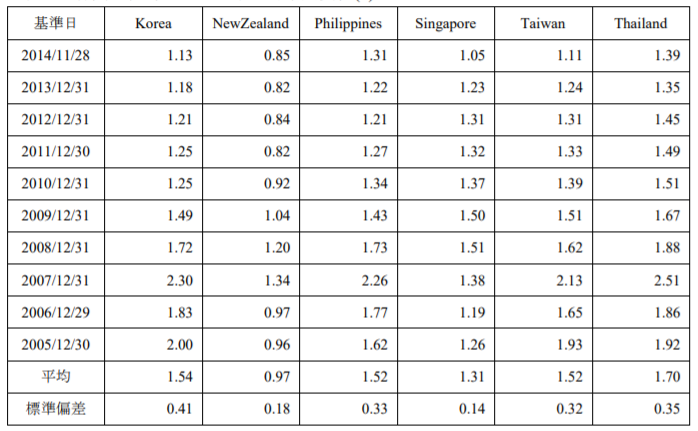

表1は、各年末(2014年のみ11月末)を基準として、過去5年にわたるアジア各国の株価指数の週次データに基づき年率のボラティリティを算出し、米国のS&P500指数のボラティリティに対する相対比を求めたものです。相対リスク比率の水準及び変動の大きさを把握するため、国・地域別の平均値及び標準偏差についても示しました。

日本、オーストラリア、ニュージーランド、シンガポールについては、標準偏差が0.2以内と比較的小さく、その他の国・地域に比べ、相対リスク比率が比較的安定しているということはできそうです。しかしながら、2006年から2007年にかけては、各国の相対リスク比率が急上昇しており、日本は1.20から1.57へ、オーストラリアは0.78から1.07へ、ニュージーランドも0.97から1.34へとそれぞれ変動しています。

<表1-1各国の相対リスク比率の時系列変化(1)>

<表1-2各国の相対リスク比率の時系列変化(2)>

このように、相対リスク比率が比較的安定している国・地域についても、2006年から翌年にかけては相対リスク比率が急上昇しました。全体を通じて見ると、相対リスク比率は2006年から2007年にかけて急上昇した後、2008年、2009年頃にかけては一転して下落し、その後比較的安定した水準を保っているということができそうです。

2. 3 相対リスク比率の変動要因

それでは、2006年から2007年にかけて相対リスク比率が急上昇した理由はどこにあるのでしょうか。結論から言えば、これは各国の株価指数のボラティリティが大幅に変動したのではなく、基準となる米国の株価指数のボラティリティが急落したことによります。

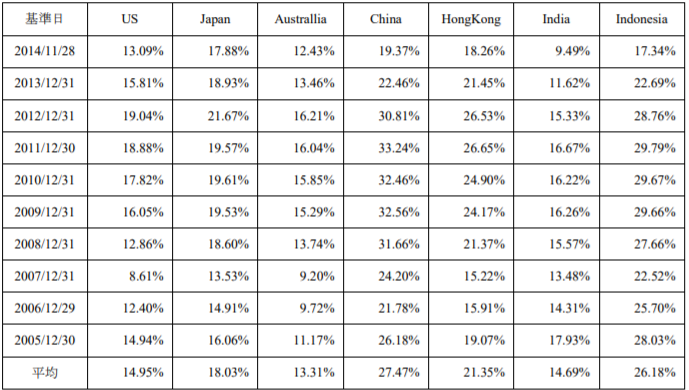

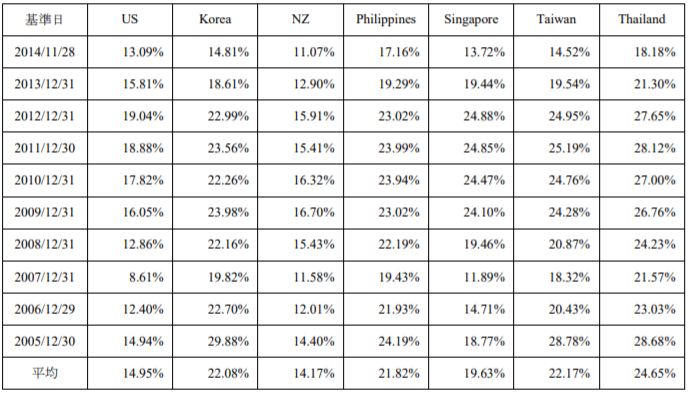

表2は、相対リスク比率の前提となる米国S&P500指数のボラティリティと、各国の株価指数のボラティリティを示したものです。2006年から2007年にかけては、米国の株価指数のボラティリティが12.40%から8.61%へと急落する一方、他の国・地域の株価指数のボラティリティがほとんど変動しなかったため、結果として相対リスク比率が上昇したということになります。

これに対し、2007年から2009年頃にかけて観察された相対リスク比率の下落局面では、急減した米国の株価指数のボラティリティが反動で急騰するとともに、各国の株価指数のボラティリティにも相当程度の上昇が見られました。しかしながら、その変動幅が米国の水準に満たなかったため、結果として相対リスク比率は低下しています。

<表2-1 各国株価指数のボラティリティの時系列変化(1)>

<表2-2 各国株価指数のボラティリティの時系列変化(1)>

以上の通り、各国の株価指数のボラティリティは、観察期間を通じて比較的安定的であったといえます。しかるに、基準となる米国の株価指数のボラティリティが、2007年に表面化したサブプライム問題、翌年のリーマン・ショックなどによって乱高下し、結果的に相対リスク比率を大きく変動させたわけです。

3. 相対リスク比率の時系列変化に伴う問題点及びその対処法

2. で示した通り、相対リスク比率の大幅な変動は、各国のリスクが上昇したというより、むしろ基準となるべき米国市場のリスクが、サブプライム問題、リーマン・ショックといった異常な現象の影響を強く受けたことにより生じていました。このことは相対リスク比率モデルの弱点を示唆しています。すなわち、グローバル市場として想定している米国市場が異常な変動を示せば、各国のリスクに大きな変動がなかったとしても、相対リスク比率が変動してしまうからです。

このような問題点を解消するには、相対リスク比率の前提となるボラティリティについて、複数時点の観測値を平均するなどの方法により、短期的な変動の影響を受けにくくするという方法が考えられます。相対リスク比率によって補正されるマーケット・リスクプレミアムは、過去の長期間にわたる株式市場の収益率を平均することによって算出され、一時的な要因の影響を受けにくい性質を持つ以上、相対リスク比率についても短期的な変動を平準化することには意義があると思われます。

ただし、マーケット・リスクプレミアムの算出にあたり、どれだけの期間のデータを平均するかが問題になるのと同様、相対リスク比率の変動の平準化に際しても、どれだけの期間のデータを平均するかが重要な問題となり得ます。相対リスク比率の平準化の方法については、今後多角的な視点から検討して行く必要があるものと考えています。

以上

情報発信 調査・研究のレポートを見る

-

「資本コストや株価を意識した経営の実現」に係る開示企業一覧表の見直しについて(2026年1月号)

はじめに 東京証券取引所(以下、「東証」という。)は、「資本コストや株価を意識した経営の実現に向けた対応」(以下、「資本コスト開示」という。)について2026年1月15日から資本コスト開示に...

-

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下「本改正」...

-

東証MBO規則改正により想定される特別委員会/算定/フェアネス・オピニオン実務の変化

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下、「本改正...

-

資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか / 親子上場銘柄の非公開化の現在地と関連する動向(2025年5月号)

①資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか 本書を執筆したきっかけ この度、弊社代表の野口が執筆した「資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか」が刊...

-

-第3回- 我が国のPBRの俯瞰的な分析とPBRの影響要因の検討(2025年4月号)

第1回では、2017年末から2024年9月末までの時価総額と株主資本の推移を確認しつつ、PBRの等級別割合を市場別に確認した。すると、時価総額は2022年まで上下しつつも概ね同水準で推移した上...

-

2024年の「資本コストや株価を意識した経営の実現に向けた対応」に係るフォローアップ内容の振り返り(2025年2月号)

はじめに 2023年3月31日に、東京証券取引所(以下「東証」という。)より「資本コストや株価を意識した経営の実現に向けた対応について」が公表されて以降、2024年12月末時点でプライム市場...

情報発信 調査・研究のソリューションを見る

-

Value Pro

企業価値(株式価値)の評価方式は、過去において、税務上の取扱いを準用するなどの方法が慣習的に採用されているケースがありましたが、現在では理論的に体系化されており、グローバル・スタンダードとして収益方式

-

Plutus+レポート

企業価値評価の第一線に立つ当社のコンサルタントが、時事の話題を独自の視点で分析したレポートです。平成22(2010)年以降に発表されたレポートを当サイトでご覧いただくことができます。皆様の実務にお役立

-

出版・寄稿

本邦屈指の豊富な事例の蓄積から得られた知見を、広く還元していくことも当社の使命の一つです。平成22(2010)年に初版が刊行された「企業価値評価の実務Q&A」は、分かりやすい解説が支持されて、

-

バリュエーション研究会

バリュエーション研究会 企業価値評価の実務においては、担当者の主観を排して画一的に処理するという思想が優先されるあまり、必ずしも理論的とはいえない取扱いが、一般的であるというだけの理由により無批判に

-

バリュエーションに関する社内指針の策定支援

バリエーションに関する社内指針の策定支援 従業員株主からの自社株買いなど、定型化された条件に基づいて反復継続的に行われる取引については、その都度第三者算定機関の評価を取得する必要性は乏しいといえます