レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

164

我が国のPBRの俯瞰的な分析とPBRの影響要因の検討(2024年11月29日号)

東京証券取引所(以下、「東証」という。)が2023年3月に『資本コストや株価を意識した経営の実現に向けて』(以下、「PBR改善要請」という。)を公表してから早1年半以上が経過した。東証のPBR改善要請に基づいて、プライム市場及びスタンダード市場に上場する会社は『資本コストや株価を意識した経営の実現に向けて』と題した開示が求められ、2024年10月末時点の開示状況は、プライム市場で81%(88%)が開示済、スタンダード市場で33%(47%)が開示済であり、件数ベースでは着々と進展している状況にある(カッコ内は検討中を含めた比率)。

但し、開示の中身が伴っていないという投資家からの批判も見られる。そこで、本稿では、PBR改善要請の主眼であるPBRを分析対象として、我が国の長期的なPBRの推移や業種等における特徴を探っていきたい。東証の要請に基づく開示が件数としては一巡を見せ始め、開示の内容、戦略や方針の実質を求める批判が散見されるところ、すでに開示済みの企業も年1回の更新が求められているため、次回の更新に向けて開示内容の充実を検討しているケースも多い現在、一度、俯瞰的に市場全体のPBRを分析する意義は多いにあると考えられる。

2017年末から2023年末及び2024年9月末日時点のPBRの推移を俯瞰的に概観しつつ、より詳細に業種や財務数値に基づき分類することで、PBRが上昇・低下した会社群の特徴を探る。なお、本稿は複数回を予定しており、第1回では全体像や傾向を把握することに焦点を当て、第2回以降はPBRが上昇・下落した会社群の特徴を財務的観点から捉えたり、業種別の特徴や傾向を分析し、全体として第3~5回程度で論稿する予定である。

第1回

推移を分析するという趣旨に鑑み、分析の対象を以下とした。

・2017年末時点で上場しており、且つ2024年11月の調査時点で東証プライム・スタンダード・グロースに上場している会社

・2024年11月の調査時点で東証監理ポスト等の銘柄を除外

従って、2018年以降に上場した会社及び2017年時点等の過去時点で上場していても2024年11月時点で既に市場から撤退している会社はデータセットに含めていない。例えば、2018年に上場したソフトバンク株式会社は本分析対象に含まれていないが、全体を俯瞰する観点からは大きな問題は無いと考えている。これを前提に、PBR分析の集計対象となる会社数は2,859社である。

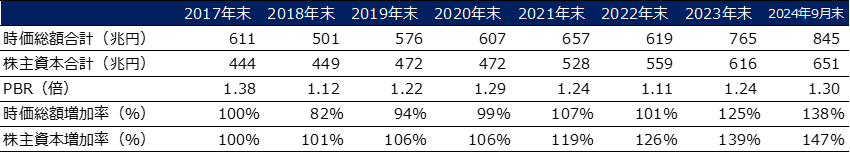

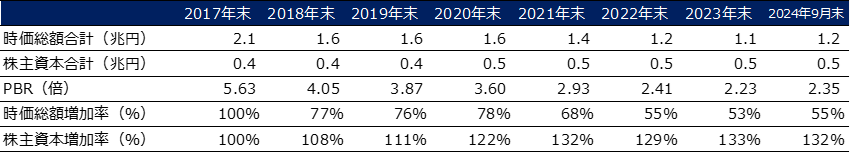

まずは、分析対象のPBRを全体として俯瞰してみる。以下は、各年末及び2024年9月時点の集計対象会社の時価総額合計と株主資本(簿価)合計である。

■表1

これによれば、2017年のPBRは1.38であり、2022年末に1.11へと底を突いた後、2024年9月末には1.30となっている。2017年時点の時価総額が611兆円、2022年末には619兆円とほぼ横ばいの水準から2024年9月末までに845兆円へ増加した一方、株主資本は444兆円から2022年末に559兆円、2024年9月末には651兆円へと一貫して増加しているためである。2022年末から2024年9月末にかけての推移の背景には東証のPBR改善要請の成果もあったと考えられるものの、中長期的に見れば、株主の富は会社利益の蓄積に比して増加していないことを示唆している。

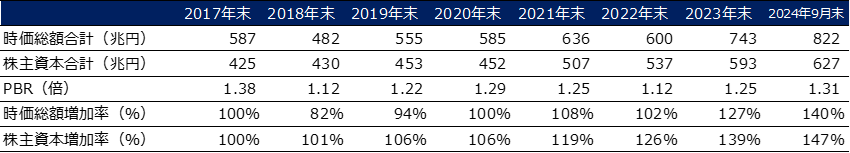

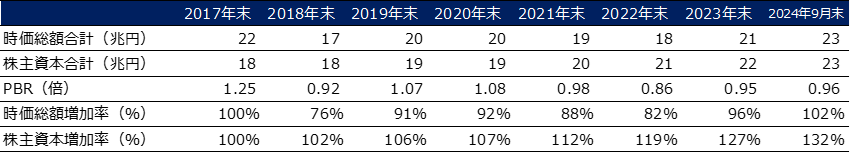

これを、市場に分けてみても、全市場で同様の傾向が見て取れる。すなわち、時価総額の増加率よりも株主資本の増加率の方が高いために、中長期的に見ればPBRは引きあがっていない。プライム、スタンダード及びグロースの内、時価総額が圧倒的に大きいプライムの傾向が全体の動向に大きく影響しているのは想定内であるが、スタンダード及びグロースにおいても傾向が変わらないことは驚きである。より具体的に言うと、プライムは市場全体と全く同じ傾向である一方で、グロースにおいては、そもそも時価総額が小さくなっている。

なお、市場区分については2024年11月調査時点の区分に依拠している。そのため、2017年末時点でグロースだったものの調査時点でプライムの会社はプライムに含まれており、グロースの時価総額の減少は、調査時点でグロースに引き続き上場している会社では時価総額が過去より傾向的に小さくなっているということである。

■表2 東証プライム

■表3 東証スタンダード

■表4 東証グロース

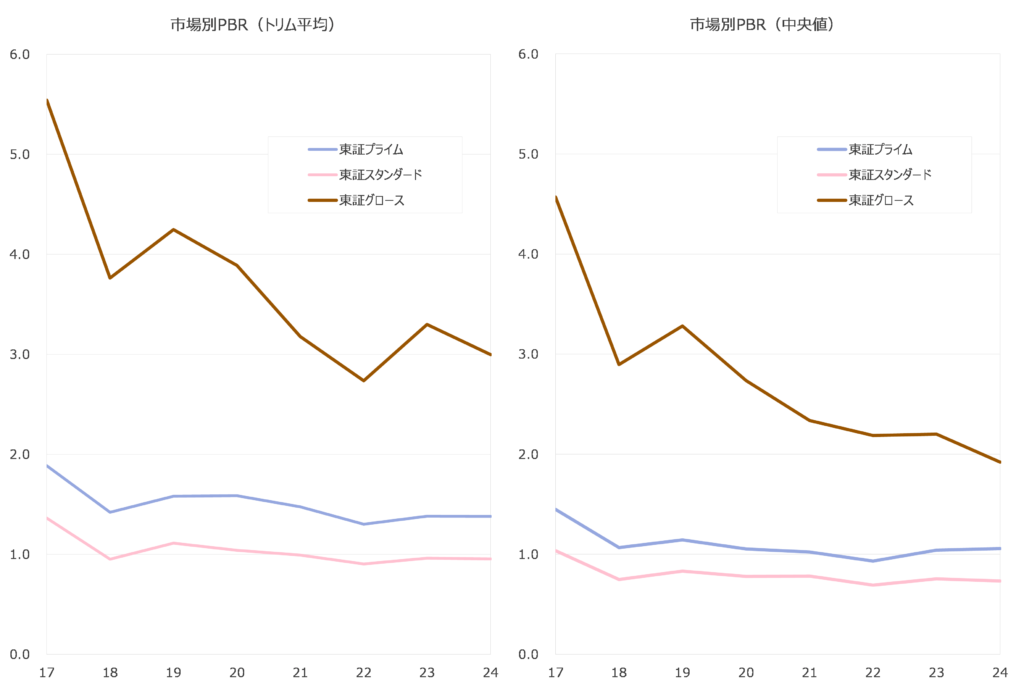

また、PBR水準は市場別に傾向がある。図1は各市場ごとのPBRのトリム平均値*及び中央値をグラフ化したものである。グロース市場はPBRが最も高く、スタンダードが最も低い傾向にあることが分かる。

*異常値の影響を排除するべく、データ群の上下5%を除外した平均値。

■図1(左:トリム平均値、右:中央値)

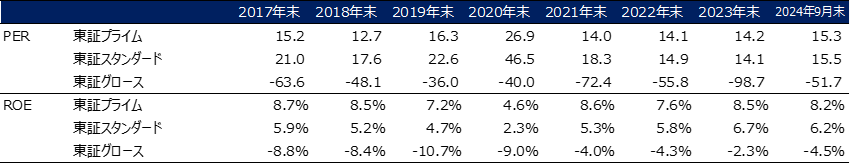

下記表5によれば、グロース市場は全ての会社の利益を合計すると全期間でマイナス値となることから、加重平均ベースで全体の傾向を掴むのは難しい。スタンダードとプライムを比較すると、PERは2022年以降が概ね同水準にあることから、特徴としてはROEの水準が異なる点が挙げられる。

なお、利益指標については、各会社の会計期間が異なるところ、本分析においては四半期利益を順次合計することで2023年までの各時点を年末に、2024年は9月末に揃えているが、データ取得の関係で2024年9月末については一部でデータの欠損を回避できないことから、2024年9月末の数値については暫定値と考えていただきたい。

■表5 (加重平均PER及びROE)

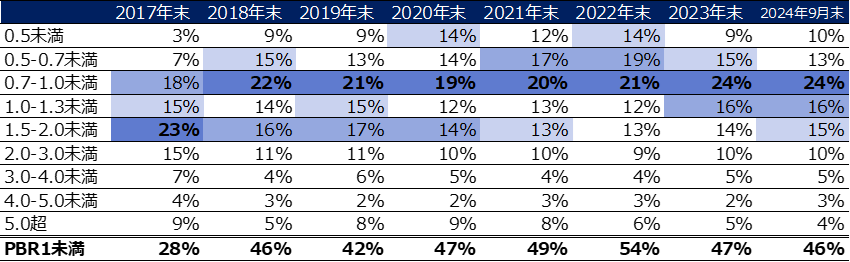

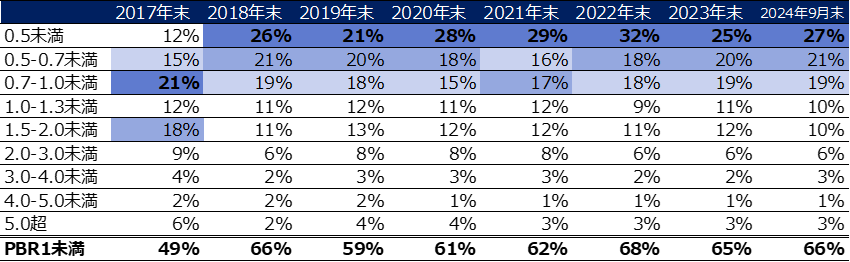

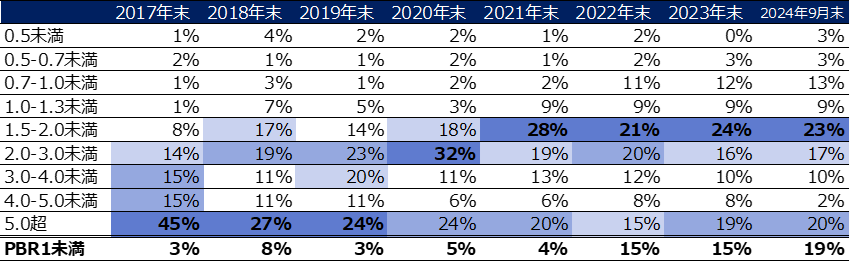

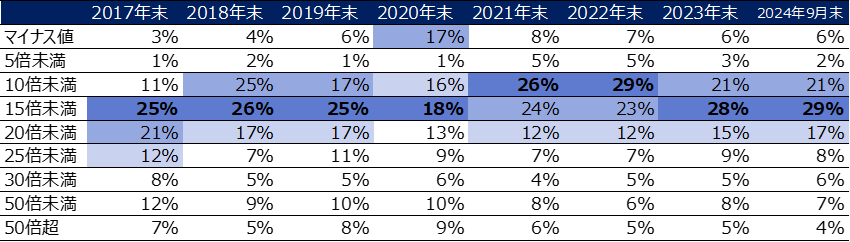

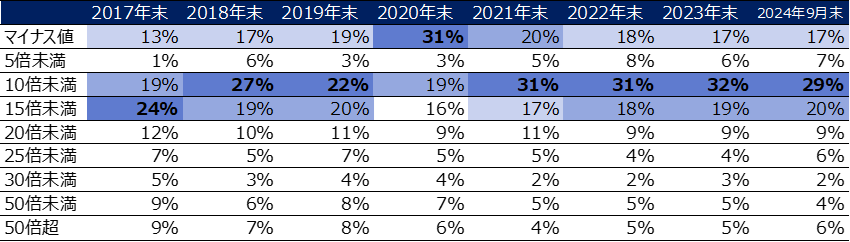

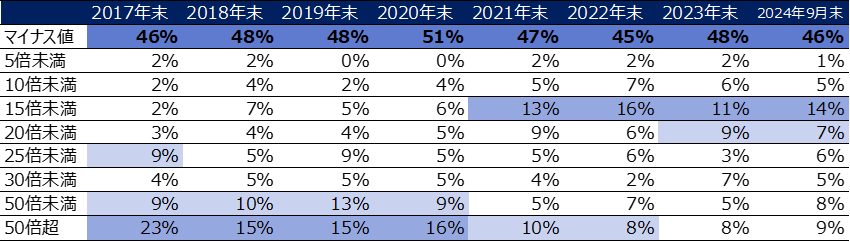

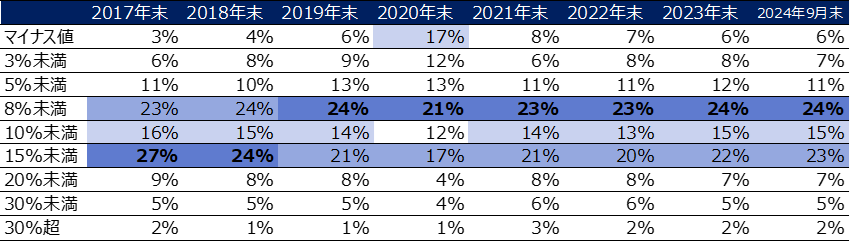

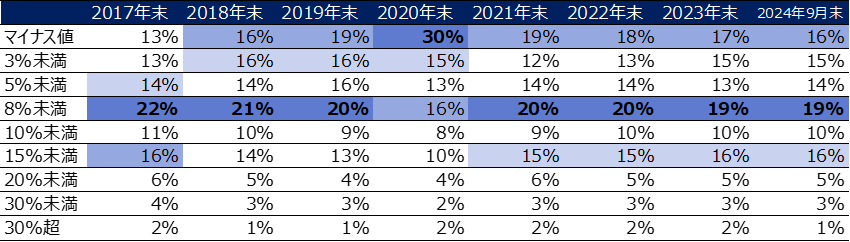

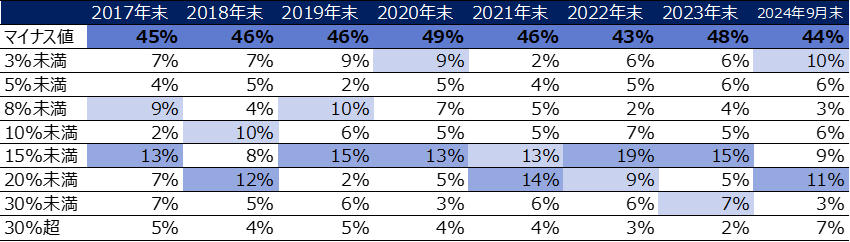

表6~8では、市場別の各指標を等級に分けたものであり、表6ではPBRを、表7ではPERを、表8ではROEの頻度割合を示している。いずれも最頻値を濃い青で、上位3位までをトーンを落として網掛けしているものである。表5と合わせて考えると、やはり東証グロースは利益は出ていないものの将来性により株価が形成されていることから、PER及びROEが共にマイナスの会社が多く、純資産対比の時価総額が相応に高いという傾向が顕著である。一方、東証プライムと東証スタンダードの傾向的な相違はやはりROE水準にあると見ることが出来る。顕著な傾向として、コロナ禍でマイナスに転じたROEはプライム市場では早期にマイナスから脱却した一方、スタンダード市場ではその影響が長期に亘っていると考えられる。

また、表6のPBRの頻度では、最下段にPBR1未満合計割合を併せて示した。2017年末から2022年末にかけてPBRが市場全体として低下し、その後2024年9月末にかけて改善傾向にある点は分布からも示されている状況である。

■表6(PBR等級別割合)

①東証プライム

②東証スタンダード

③東証グロース

■表7(PER等級別割合)

①東証プライム

②東証スタンダード

③東証グロース

■表8(ROE等級別割合)

①東証プライム

②東証スタンダード

③東証グロース

これまで俯瞰的な外観のみをみてきたが、中長期的なPBRの数値や割合の推移を改めて認識すると発見も多かった。ここで、第1回を総括しつつ第2回の紹介に触れて第1回の結びとする。

第1回総括

- 分析対象となった2,829社の時価総額合計は、2017年末時点で611兆円であったが、2023年から2024年にかけて大きく上昇し、2024年9月末時点で845兆円と38%上昇した。

- 一方で株主資本は、2017年末から2024年9月末にかけて一貫して増加しており、2017年末444兆円であったが2024年9月末時点で651兆円と47%上昇した。

- 時価総額の大幅な上昇にもかかわらず、それよりも株主資本の上昇率の方が高かった結果、PBRは、2017年末で1.38、2024年9月末では1.30であり2017年末の方が高かった。

- 2022年末のPBRは1.11であったことからすると、2023年3月のPBR改善要請は一定の成果があがっているとみることができる。(PBR1倍割れ企業の割合についても、2022年末に最大となり、2024年9月末にかけて改善がみられる。)

- しかしながら、2017年との比較において時価総額の上昇にもかかわらず株主資本の上昇によりPBRが下落してしまっていることからすれば、資本コストを意識して株主資本を還元するなどの対応がさらに必要であることが示唆される。

- なお、これらの趨勢的な傾向は市場別で分析しても同様であった。

- 中長期に亘り、PBRの水準は市場別に異なる水準となっており、グロース>プライム>スタンダードの順で高い。プライムとスタンダードの相違の要因はROEの差異にあると考えられる。

第2回では、複数の時点を比較してPBRが改善・維持・低下した会社を検討する。具体的には、2017年末と2023年末、及び2022年末と2024年9月末の2つの期間で比較して市場別や業種別の傾向を分析することを予定している。

なお、PBR改善要請の対象はプライム市場及びスタンダード市場の上場会社に限られていることから、第2回以降の分析はプライム市場及びスタンダード市場の上場会社を対象とする。

執筆者紹介

井上 隆史 < フィナンシャル・アドバイザリー部 ダイレクター 公認会計士 >

金融機関において、事業統括部門等で事業計画策定、予算管理等に従事。システム開発、営業部門も経験し、在職中に公認会計士試験に合格。プルータス・コンサルティングに参画後は、バリュエーション、FA業務や資本政策アドバイザリー業務に従事。

宮野 響太 < フィナンシャル・アドバイザリー部 シニア・テクニカル・マネジャー 日本証券アナリスト協会検定会員(CMA®) >

大学院では金融工学を専攻。卒業後、大手金融機関に入社。エコノミスト、ファンドマネージャーを経て、プルータス・コンサルティングに入社。現在は、種類株式や転換社債など複雑な数理計算を要する価値算定や統計分析を中心に、幅広いバリュエーション業務に関与。

株式会社プルータス・コンサルティング 広報担当

〒100-6035 東京都千代田区霞が関3-2-5 霞が関ビルディング35階

TEL:03-3591-8123

※ 本メールは、プルータス・コンサルティング社員が名刺交換および面談させて頂いた皆様にお送りしております。配信停止のご希望は こちら から承ります。

情報発信 調査・研究のレポートを見る

-

「資本コストや株価を意識した経営の実現」に係る開示企業一覧表の見直しについて(2026年1月号)

はじめに 東京証券取引所(以下、「東証」という。)は、「資本コストや株価を意識した経営の実現に向けた対応」(以下、「資本コスト開示」という。)について2026年1月15日から資本コスト開示に...

-

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下「本改正」...

-

東証MBO規則改正により想定される特別委員会/算定/フェアネス・オピニオン実務の変化

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下、「本改正...

-

資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか / 親子上場銘柄の非公開化の現在地と関連する動向(2025年5月号)

①資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか 本書を執筆したきっかけ この度、弊社代表の野口が執筆した「資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか」が刊...

-

-第3回- 我が国のPBRの俯瞰的な分析とPBRの影響要因の検討(2025年4月号)

第1回では、2017年末から2024年9月末までの時価総額と株主資本の推移を確認しつつ、PBRの等級別割合を市場別に確認した。すると、時価総額は2022年まで上下しつつも概ね同水準で推移した上...

-

2024年の「資本コストや株価を意識した経営の実現に向けた対応」に係るフォローアップ内容の振り返り(2025年2月号)

はじめに 2023年3月31日に、東京証券取引所(以下「東証」という。)より「資本コストや株価を意識した経営の実現に向けた対応について」が公表されて以降、2024年12月末時点でプライム市場...

情報発信 調査・研究のソリューションを見る

-

Value Pro

企業価値(株式価値)の評価方式は、過去において、税務上の取扱いを準用するなどの方法が慣習的に採用されているケースがありましたが、現在では理論的に体系化されており、グローバル・スタンダードとして収益方式

-

Plutus+レポート

企業価値評価の第一線に立つ当社のコンサルタントが、時事の話題を独自の視点で分析したレポートです。平成22(2010)年以降に発表されたレポートを当サイトでご覧いただくことができます。皆様の実務にお役立

-

出版・寄稿

本邦屈指の豊富な事例の蓄積から得られた知見を、広く還元していくことも当社の使命の一つです。平成22(2010)年に初版が刊行された「企業価値評価の実務Q&A」は、分かりやすい解説が支持されて、

-

バリュエーション研究会

バリュエーション研究会 企業価値評価の実務においては、担当者の主観を排して画一的に処理するという思想が優先されるあまり、必ずしも理論的とはいえない取扱いが、一般的であるというだけの理由により無批判に

-

バリュエーションに関する社内指針の策定支援

バリエーションに関する社内指針の策定支援 従業員株主からの自社株買いなど、定型化された条件に基づいて反復継続的に行われる取引については、その都度第三者算定機関の評価を取得する必要性は乏しいといえます