レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

139

上場企業における有償ストック・オプションの発行事例調査(2022年8月31日号)

Topic. ► 上場企業における有償ストック・オプションの発行事例調査

これまで弊社レポートでも複数回に渡り解説を行ってきた有償新株予約権(有償ストック・オプション)ですが、上場企業の役職員向けのインセンティブプランとして引き続き多くの企業で発行されています。

今回は上場企業の開示情報から、有償ストック・オプションの発行事例を整理しました。

有償ストック・オプションの発行諸条件

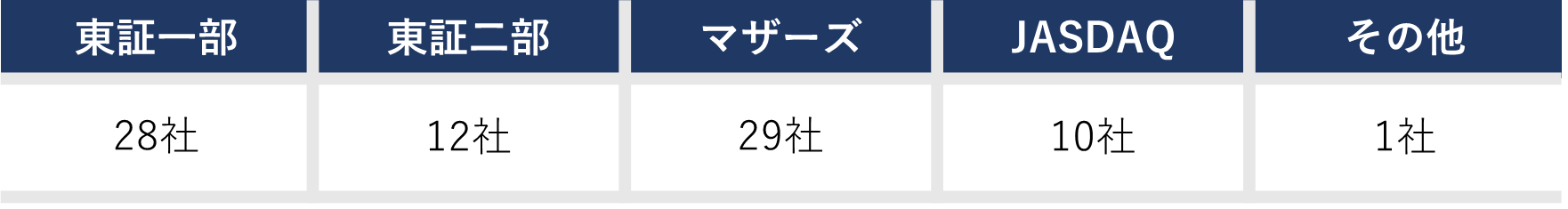

・発行社数

各市場における有償ストック・オプションの発行社数を下記の表にまとめました。2021年に有償ストック・オプションを発行した企業は72社、そのうち年間2回号以上発行している企業は7社でした。

※1年間に複数回発行している会社については1回号につき1社としてカウントしており、合計80社となります。

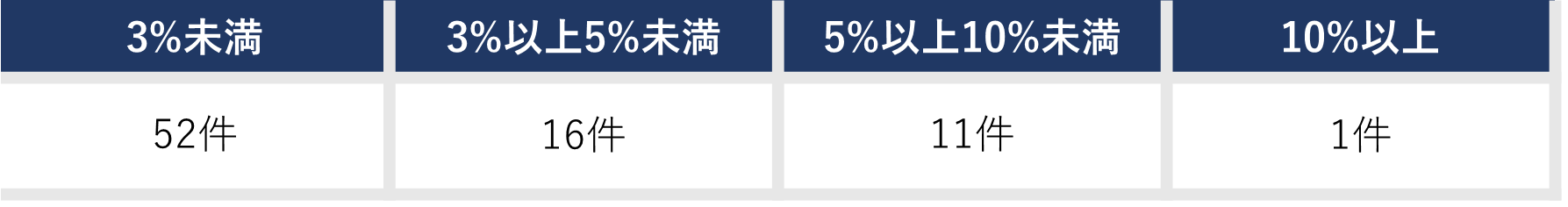

・発行規模

発行済株式総数に対してどの程度の割合で有償ストック・オプションを発行したかを下記の表にまとめました。

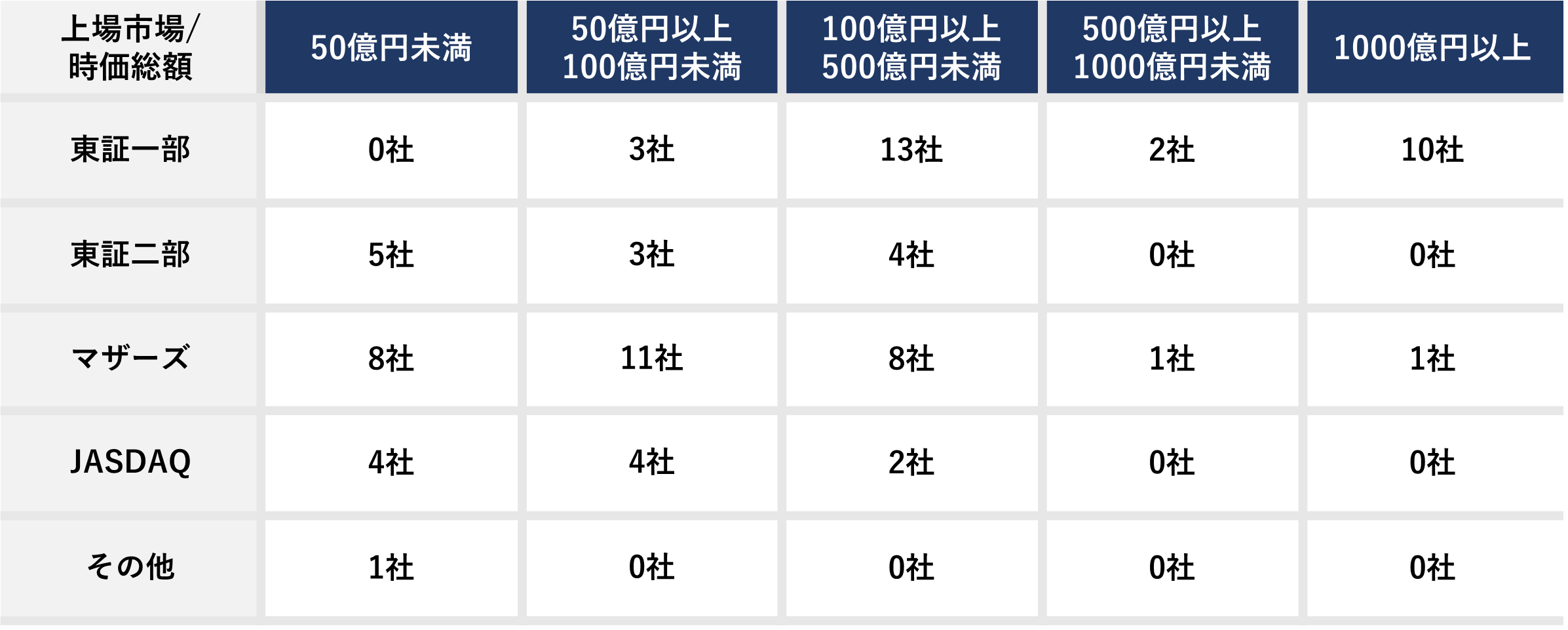

・発行企業の時価総額と市場

各市場と時価総額毎に有償ストック・オプションを発行している社数を下記の表にまとめました。上場市場や時価総額に関わらず、将来の株価上昇をインセンティブとしたい企業が有償ストック・オプションを発行していると考えられます。

※2回号発行したアクロディア社については、最新の時価総額にて集計しております。

※時価総額については有償ストック・オプション発行時のものとなります。

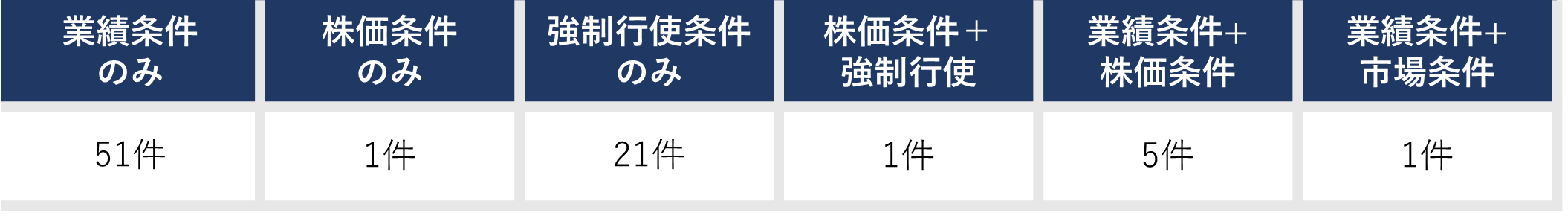

・付加した権利行使条件

付加条件の種類は様々ありますが、中でも発行企業の業績の向上を目標とした制度設計が極めて多くなっています。2021年に発行された有償ストック・オプションでは、その約7割が業績条件を権利行使条件として設定されています。

・業績条件の指標

権利行使条件として設定された業績条件について、どのような業績指標が設定されているかを下記の表にまとめました。

業績指標として主に使われているのは売上高・営業利益、EBITDA、経常利益、当期純利益で、中期経営計画で発表している当該業績指標の数年後の目標値を行使条件として設定される事例が多く見られます。

これらの指標は付与対象者の業績目標へのコミットメント・インセンティブとなるだけでなく、企業が業績目標の達成をコミットしたことをアピールするIR効果も見込むことができます。

※行使条件として2種類以上の業績指標を設定している場合は、各項目における件数としてはカウントせず、複数の指標を設定したパターンとしてまとめてカウントしております。

有償ストック・オプションのメリット

①税務面

公正価値による新株予約権の発行価格を金銭で払い込むことにより新株予約権を購入するもので、付与対象者が発行会社の新株予約権に対して投資を行うスキームです。

そのため、課税関係は取得時及び権利行使時の課税はなく、株式売却時のキャピタルゲインにのみ課税される取扱いになっています。

②法律面

発行会社の取締役に発行する際においても、公正価値により新株予約権を取得するものであり会社法上の報酬には該当しないと整理されるのが一般的です。

この場合、取締役の報酬に関する株主総会決議が不要であり、取締役会のみで機動的に発行ができます。すなわち、新規事業やM&A、組織再編など新たなインセンティブプラン設計の動機がある場合に有償ストック・オプションを活用することで時期に関わらず機動的にインセンティブプランの設計・導入が可能となります。

③IR効果

中期経営計画に併せて業績条件を設定することが可能な点や、株価条件を設定することで株価を上昇させるための意識づけが可能な点から、株主や投資家に対して今後の見通し等を広報することができます。

付与対象者は、発行される新株予約権に投資するか否かについて、新株予約権の行使条件などを吟味して購入の意思決定をします。従来の無償ストック・オプションのように会社から付与されるものを受動的に受け取るのではなく、付与対象者が自らの判断で能動的に投資する制度であるため、会社が掲げている中期経営計画を達成することの意思表示として投資家にアピールすることができます。

まとめ

有償ストック・オプションは、新株予約権を公正価値で発行することが前提となっております。

発行の検討の際は、有利発行にならないように、新株予約権の評価実務に精通した専門家に事前に相談することが必要となります。

プルータス・コンサルティングでは、創業以来15年以上、上場企業の1,000件を超える有償ストック・オプションの発行事例に関与し、新株予約権の評価のみならず、その発行手続や導入事例などに関する適切なアドバイスを実施しております。

掲載していない企業ごとの発行時期や発行数量などの詳細な集計結果もございますので、具体的な企業別のデータを参考にされたい方は、個別にお問合せいただけますと幸いです。

執筆者紹介

内田 有加里 < コンサルティング部 コンサルタント >

大学卒業後、国内生命保険会社に入社。個人や法人に対してライフプランや資産運用に関するアドバイスを行っていた。プルータス・コンサルティングでは、スタートアップから上場企業まで幅広い企業に対して企業価値評価やインセンティブ・プランに関するアドバイスを行っている。

株式会社プルータス・コンサルティング 広報担当

〒100-6035 東京都千代田区霞が関3-2-5 霞が関ビルディング35階

TEL:03-3591-8123

※ 本メールは、プルータス・コンサルティング社員が名刺交換および面談させて頂いた皆様にお送りしております。配信停止のご希望は こちら から承ります。

メールマガジンのレポートを見る

-

2025年の新規上場企業におけるストック・オプションの事例調査(2026年2月号)

2025年も多くの成長企業がIPOを実現しましたが、新規上場社数は前年の84社から減少しました。これは、上場審査基準の厳格化など、IPOを取り巻く環境がより質を重視する方向へシフトしていること...

-

「資本コストや株価を意識した経営の実現」に係る開示企業一覧表の見直しについて(2026年1月号)

はじめに 東京証券取引所(以下、「東証」という。)は、「資本コストや株価を意識した経営の実現に向けた対応」(以下、「資本コスト開示」という。)について2026年1月15日から資本コスト開示に...

-

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下「本改正」...

-

はじめに 上場会社などが他の企業と資本業務提携を結ぶ際には株式の相互持ち合いや第三者割当増資だけでなく、資本業務提携の成功度合いを見ながら徐々に行使が進んでいく新株予約権を活用する事例が存在して...

-

上場企業によるM&A投資基準策定の動き~コーポレートガバナンスコード改訂との関連~(2025年9月号)

はじめに 上場企業によるM&A投資資金枠にかかるIR開示事例が増加傾向にあります。当社グループの顧客企業からは、M&A強化の次の課題として、投資判断基準を定義したいとの声が多く聞かれるように...

-

海外会社の企業価値評価:DCF法における重要ポイント(2025年8月号)

はじめに 企業価値評価の目的は多岐にわたり、M&Aにおける事業や株式の取得・譲渡、グループ内再編、さらには財務報告でのれんの減損テストや株式持分の公正価値評価など、多くのご依頼をいただいてお...

メールマガジンのソリューションを見る

-

2025年の新規上場企業におけるストック・オプションの事例調査(2026年2月号)

2025年も多くの成長企業がIPOを実現しましたが、新規上場社数は前年の84社から減少しました。これは、上場審査基準の厳格化など、IPOを取り巻く環境がより質を重視する方向へシフトしていること

-

「資本コストや株価を意識した経営の実現」に係る開示企業一覧表の見直しについて(2026年1月号)

はじめに 東京証券取引所(以下、「東証」という。)は、「資本コストや株価を意識した経営の実現に向けた対応」(以下、「資本コスト開示」という。)について2026年1月15日から資本コスト開示に

-

東証MBO規則改正後の開示実務の変化(2025年11月号)

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下「本改正」

-

法人向け新株予約権について(2025年10月号)

はじめに 上場会社などが他の企業と資本業務提携を結ぶ際には株式の相互持ち合いや第三者割当増資だけでなく、資本業務提携の成功度合いを見ながら徐々に行使が進んでいく新株予約権を活用する事例が存在して

-

上場企業によるM&A投資基準策定の動き~コーポレートガバナンスコード改訂との関連~(2025年9月号)

はじめに 上場企業によるM&A投資資金枠にかかるIR開示事例が増加傾向にあります。当社グループの顧客企業からは、M&A強化の次の課題として、投資判断基準を定義したいとの声が多く聞かれるように

-

海外会社の企業価値評価:DCF法における重要ポイント(2025年8月号)

はじめに 企業価値評価の目的は多岐にわたり、M&Aにおける事業や株式の取得・譲渡、グループ内再編、さらには財務報告でのれんの減損テストや株式持分の公正価値評価など、多くのご依頼をいただいてお