レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

133

非上場会社 譲渡制限株式を巡る紛争の増加(2022年3月31日号)

Topic. ► 非上場会社 譲渡制限株式を巡る紛争の増加

非上場会社における株主の分散傾向

日本の99%以上を占める非上場会社の株式には譲渡制限が付けられており、会社の承認がなければ株式を売買することはできない。

典型的には創業者やその一族のみが株式を保有する株主構成となっており、創業者一族による安定経営が何十年と続いている会社も多い。

一方で、創業者一族に加えて、重要取引先や金融機関に株式を持ってもらっている会社もある。また、IPOを目指した経緯があって外部株主がいたり、相続税対策で敢えて安定株主となる役職員に株式を分散させている会社もある。

近年、このような非上場会社の株式を巡る紛争が年々増加してきている。

その要因として主に以下が挙げられる。

②世代を経て株式が相続により分散する会社が増加していること

③株主側に非上場株式の現金化ニーズが増えてきていること

非上場 譲渡制限株式も換金が可能であることが知られてきた

かつては創業者と近親者のみが株主であったことと、非上場株式を換金することなどはできないと思われていたことにより、株式を巡る紛争はそう多くはなかったと考えられる。

しかし、実際には非上場譲渡制限株式は会社法の手続きを利用すれば会社による買取りを請求できる可能性が高い。

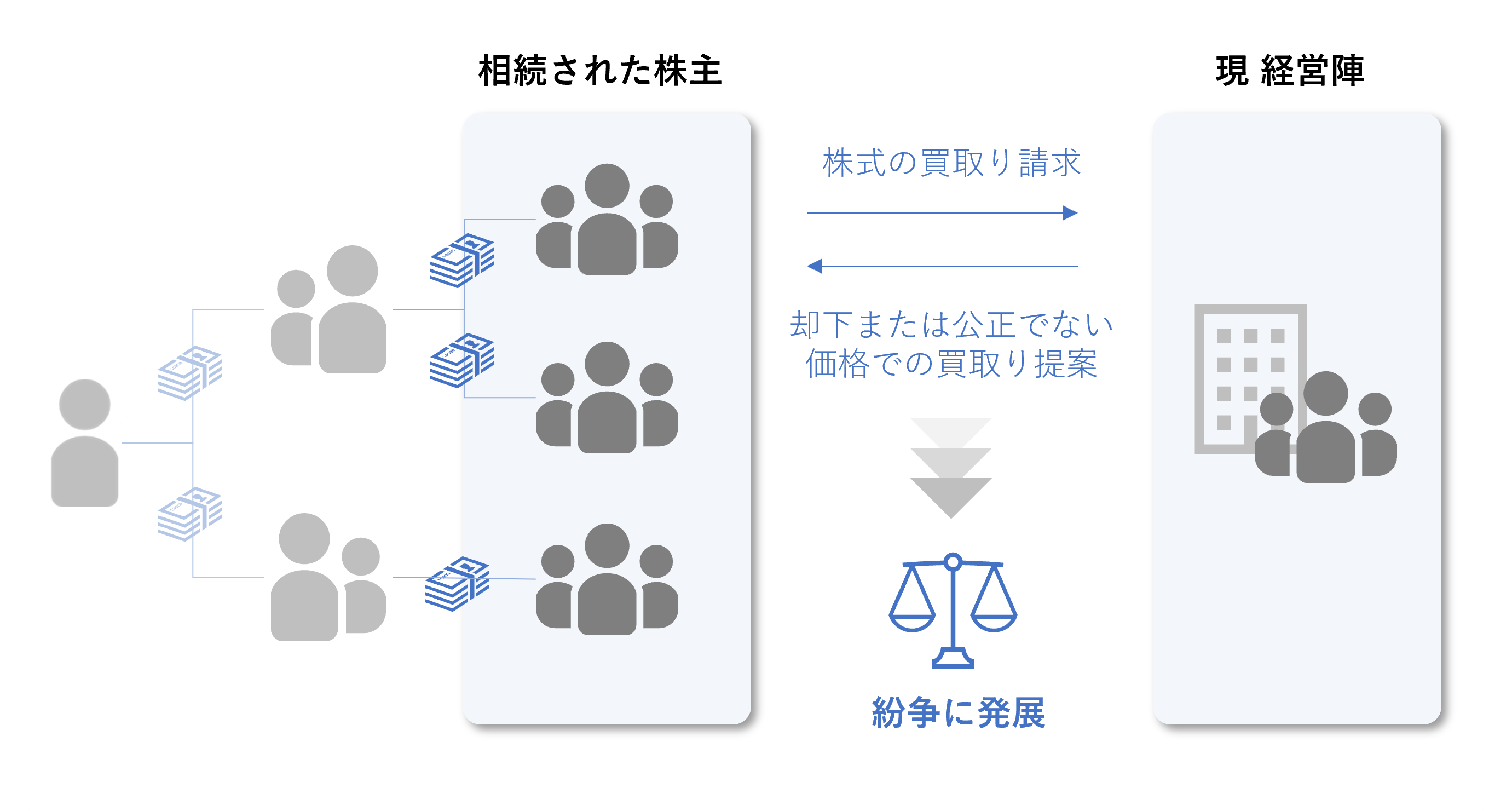

株主が株式の譲渡承認請求を行い、会社に拒否された場合には会社または関係者が株式を買い取らなければならないのが会社法のルールだからである。

このような情報提供や具体的な交渉のアドバイスなどを行い、少数派の株主を支援する法律事務所などの動きが増加している。

株式の分散と非上場株式の現金化ニーズ増加

非上場会社で譲渡制限があっても株主数が増加し続けている会社は実際のところ非常に多い。もともとは創業者と近親者のみが株主でも、相続により複数の相続人に株式が相続されてしまうからだ。何十年と続く老舗の優良企業ほど三代目、四代目となって相続が繰り返される。

相続税対策で敢えて株式を安定株主となる役職員に分散させている会社もある。このような会社は役職員からさらに相続が繰り返され非上場会社にして株主が100名前後に達しているケースも少なくない。

相続により株式を承継した場合、相続税を負担しなければならない。しかし、その後に配当が無かったり僅少な場合などは株式売却もできないとなると単純にその相続税分がキャッシュアウトしただけになってしまうこともある。このような場合に現経営陣に株式の買取りをお願いしても取り合ってもらえなかったり、公正とは考えにくい価格での買取り提案がなされる事例も散見される。

少数派の株主と現経営陣との関係が希薄なケースではトラブルになりやすく、相続で二代目三代目四代目となっている会社ではそのような関係になっていることも多い。

株主からの換金要請に迫られる具体的場面

非上場会社株主からの換金要請に迫られるのは相続に関連する場合だけではない。例えば、以下のような状況/事例が存在する。

株式価値の評価方法が一般に認識され株式の換金価値が高いことが理解されてきている。

● 過去退任した元役員との諍い

会社の内容や株式の価値を把握している元役員が保有株式の高値での買取りを要求してくることも多い。

● 金融機関や上場会社による持ち合い解消

コーポレートガバナンスコードにより、ROE向上のため利回りの低い資産は処分しなければならない。

● 組織再編に乗じた買取請求

グループ内再編であっても会社法上生じる株式買取請求権が行使されることがある。

紛争となった場合の価格の考慮要素/事前の対応方針検討

歴史が長くとりわけ純資産が積み上がっている会社では高い価格での換金が可能であるように見えるため株主から紛争可能性を踏まえた交渉を受けることが起きやすい。

現経営者目線としては安く買えるに越したことはないかもしれないが、理論的に説明不能な水準を主張するのは得策でない。税務上の評価額だけでは理論的な説明になりえない。裁判事例においても、あまりに不合理な安い価格のみを主張したがために裁判所の信頼を失い、株主側の主張が完全に受け入れられた裁判も多くみられる。

裁判になれば検討されるであろう理論価値の視点を含めて将来の収益性や資産価値を考慮した株式価値を事前に検討しつつ、相互が折り合える価格感を検討しておくことが重要である。関係が希薄な株主が複数存在する場合、あらかじめ経営リスクとして株式価値の検討をしておくことが有用であろう。

むしろ穏当な水準で買取りを行えば、その後それよりも株式価値を上昇させた場合にはその時株式を持って実際の経営にあたった現経営陣の利得となる。非上場会社にとって経営資源を集中させ、高いモチベーションで会社を成長させるためには株式の集約は有効な手段と考えられる。

反対に、問題を先送りにすればするほど会社を成長させた分だけ、経営貢献していない関係希薄な株主への取り分が増えるだけの結果となることを理解する必要がある。

執筆者紹介

山田 昌史 < 常務取締役 / 米国公認会計士・京都大学 経営管理大学院 客員教授>

早稲田大学 商学部卒業。組織再編・種類株式等の有価証券発行を中心に大手企業からベンチャー企業まで様々なフェーズの資本政策関連のアドバイザリー業務に従事し、多数の案件を手掛ける。多数の上場会社の公開買付け、株式交換、スクイーズアウトによる完全子会社化、共同株式移転などの組織再編アドバイザリーを担当するほか、フェアネス・オピニオン業務、第三者割当てに係る資金調達アドバイザリー、非上場会社の資本構成の再構成コンサルティング、信託型ストック・オプションなどのインセンティブ・プラン導入コンサルティングなどを行う。

株式会社プルータス・コンサルティング 広報担当

〒100-6035 東京都千代田区霞が関3-2-5 霞が関ビルディング35階

TEL:03-3591-8123

※ 本メールは、プルータス・コンサルティング社員が名刺交換および面談させて頂いた皆様にお送りしております。配信停止のご希望は こちら から承ります。

メールマガジンのレポートを見る

-

2025年の新規上場企業におけるストック・オプションの事例調査(2026年2月号)

2025年も多くの成長企業がIPOを実現しましたが、新規上場社数は前年の84社から減少しました。これは、上場審査基準の厳格化など、IPOを取り巻く環境がより質を重視する方向へシフトしていること...

-

「資本コストや株価を意識した経営の実現」に係る開示企業一覧表の見直しについて(2026年1月号)

はじめに 東京証券取引所(以下、「東証」という。)は、「資本コストや株価を意識した経営の実現に向けた対応」(以下、「資本コスト開示」という。)について2026年1月15日から資本コスト開示に...

-

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下「本改正」...

-

はじめに 上場会社などが他の企業と資本業務提携を結ぶ際には株式の相互持ち合いや第三者割当増資だけでなく、資本業務提携の成功度合いを見ながら徐々に行使が進んでいく新株予約権を活用する事例が存在して...

-

上場企業によるM&A投資基準策定の動き~コーポレートガバナンスコード改訂との関連~(2025年9月号)

はじめに 上場企業によるM&A投資資金枠にかかるIR開示事例が増加傾向にあります。当社グループの顧客企業からは、M&A強化の次の課題として、投資判断基準を定義したいとの声が多く聞かれるように...

-

海外会社の企業価値評価:DCF法における重要ポイント(2025年8月号)

はじめに 企業価値評価の目的は多岐にわたり、M&Aにおける事業や株式の取得・譲渡、グループ内再編、さらには財務報告でのれんの減損テストや株式持分の公正価値評価など、多くのご依頼をいただいてお...

メールマガジンのソリューションを見る

-

2025年の新規上場企業におけるストック・オプションの事例調査(2026年2月号)

2025年も多くの成長企業がIPOを実現しましたが、新規上場社数は前年の84社から減少しました。これは、上場審査基準の厳格化など、IPOを取り巻く環境がより質を重視する方向へシフトしていること

-

「資本コストや株価を意識した経営の実現」に係る開示企業一覧表の見直しについて(2026年1月号)

はじめに 東京証券取引所(以下、「東証」という。)は、「資本コストや株価を意識した経営の実現に向けた対応」(以下、「資本コスト開示」という。)について2026年1月15日から資本コスト開示に

-

東証MBO規則改正後の開示実務の変化(2025年11月号)

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下「本改正」

-

法人向け新株予約権について(2025年10月号)

はじめに 上場会社などが他の企業と資本業務提携を結ぶ際には株式の相互持ち合いや第三者割当増資だけでなく、資本業務提携の成功度合いを見ながら徐々に行使が進んでいく新株予約権を活用する事例が存在して

-

上場企業によるM&A投資基準策定の動き~コーポレートガバナンスコード改訂との関連~(2025年9月号)

はじめに 上場企業によるM&A投資資金枠にかかるIR開示事例が増加傾向にあります。当社グループの顧客企業からは、M&A強化の次の課題として、投資判断基準を定義したいとの声が多く聞かれるように

-

海外会社の企業価値評価:DCF法における重要ポイント(2025年8月号)

はじめに 企業価値評価の目的は多岐にわたり、M&Aにおける事業や株式の取得・譲渡、グループ内再編、さらには財務報告でのれんの減損テストや株式持分の公正価値評価など、多くのご依頼をいただいてお