レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

59

海外企業における資本コストの推計(2) -グローバルCAPM-

1. はじめに

前回のレポート「海外企業における資本コストの推計(1)」では、海外企業における株主資本コストの推計方法としてフォワードレート法、スポットレート法という二つの手法を紹介し、それらが理論上整合的な関係にあることを示しました。すなわち、外貨建てのキャッシュ・フローをフォワードレートで邦貨建てに換算してから邦貨建ての資本コストで現在価値に割り引いても、外貨建てのキャッシュ・フローを外貨建ての資本コストで現在価値に割り引いてからスポットレートで邦貨建てに換算しても、理論上は同じ結果が導かれるということです。

しかしながら、邦貨建てと外貨建ての資本コストに異なるリスクが反映されている場合には、フォワードレート法とスポットレート法の結果は一致しなくなります。特に、対象国の市場がグローバル市場と異なる固有のリスクを含んだローカル市場である場合には、グローバル市場を基準として資本コストを算定した方が合理的となる場合があります。

このように、株主資本コストの推計モデルであるCAPM(Capital Asset Pricing Model)をグローバル市場に拡張したモデルが、グローバルCAPMです。グローバルCAPMは、リスクフリーレート、β及びマーケット・リスクプレミアムをとする点では通常のCAPMと同じですが、グローバル市場を基準としてこれらのパラメタを推計するという点が異なります。したがって、まず問題となるのは、そもそも「グローバル市場」をどのように定義するかという点です。本稿では、グローバル市場の変動を近似する株価指数について検討した後、グローバルCAPMが前提とする三つのパラメタの推計方法につき概説します。

2. グローバル市場とは何か

グローバルCAPMは、通常のCAPMをグローバル市場に拡張したものであり、その本質は自国企業の株主資本コストの推計に用いるCAPMと変わりません。すなわち、危険回避的な投資家による分散投資を通じ、終局的には市場均衡としてのマーケット・ポートフォリオが選択され、そこに組み入れられた個々の株式固有のリスク、すなわちアンシステマティック・リスクは減殺されます。その結果、投資家が直面するのは、分散投資によっても解消できない、金利、為替、景気変動といった市場全体に影響を及ぼすリスク、すなわちシステマティック・リスクのみに限定されるということです。

グローバルCAPMが通常のCAPMと異なるのは、国際的な分散投資を想定していることです。そのため、マーケット・リスクプレミアムはグローバルな市場の超過収益率であり、βもグローバル市場の収益率を基準として推計する必要があります。よって、そもそもこの「グローバル市場」をどのように定義するかが、グローバルCAPMの適用にあたって重要な問題となります。

この点、マーケット・ポートフォリオは、市場に存在するあらゆる危険資産を、それぞれの時価の比率で組み入れたポートフォリオを示す概念です。ただし、マーケット・ポートフォリオは直接観察することができないため、一般的にはその変動を近似する変数として、我が国のTOPIX, 米国におけるS&P500など、多数の株式を組み入れた流動性の高い市場における株価指数を代替的に用います。

このような考え方は、当然ながらグローバルCAPMにもそのまま妥当します。すなわち、グローバル市場を定義することは、その変動を最もよく近似する株価指数を定義することと言い換えることができます。そのような株価指数として一般的に用いられるのが、以下で述べるMSCI World IndexとS&P500です。

2. 1 MSCI World Index

様々な国の株式を組み入れた株式指数という点で、グローバル市場の変動を最もよく近似していると考えられるのが、MSCI Barra社が公表しているMSCI World Indexです。これは、先進24ヶ国の1604銘柄を組み入れた時価総額加重平均型株価指数で、それぞれの国における浮動株調整後時価総額の85%をカバーしています1)[1] いずれも2013年10月現在のデータです。。

ただし、MSCI World Indexのデータが存在するのは1969年12月以降であり、我が国において株式投資収益率の比較可能なデータが存在する1952年1月以降と比べてもデータ数の蓄積が少ないことから、ヒストリカル・リスクプレミアムの推計には適していないとわれることがあります。

2. 2 S&P500

S&P500は米国の大型株を母集団とした株価指数ではありますが、1920年代まで遡ることができるとともに、MSCI World Indexと高い相関性を有することが知られています。MSCI World Indexとの相関性が高いのは、米国市場の時価総額が、全世界の株式市場の中でも突出して大きいため、その米国市場においてもとりわけ影響力の大きい大型株を組み入れたS&P500を用いることにより、グローバル市場の変動を相当程度近似できるという理由によります2)[1] 2013年10月現在、MSCI World Indexの構成銘柄のうち、米国株式が占める割合は時価総額にして53.64%であり、その次に大きい英国株式の9.16%を大きく上回っています。。

また、経済のグローバル化に伴い、各国固有のリスクが減殺され、グローバル市場の収益率と一国の株式市場の収益率とがより高い相関性を有するに至っていることも、グローバル市場の変動を近似する株価指数としてS&P500を代替的に用いる根拠の一つです。

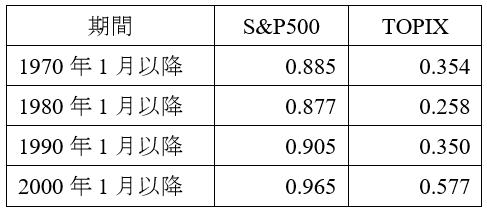

表1は、S&P500及びTOPIX のそれぞれについて、MSCI World Indexとの間における月次収益率の相関係数を調べたものです。この表からは、1990年代以降において、S&P500とTOPIXのいずれについてもMSCI World Indexとの相関係数が上昇しつつあることが読み取れます。中でも、S&P500はMSCI World Indexときわめて高い相関性を有していることから、グローバル市場の変動を近似するという目的において、両者の間には優劣がほとんど存在しません。そのため、より長期間のデータが入手できるS&P500に依拠することが正当化されるのです。

<表1 MSCI World Indexとの相関係数>

3. リスクフリーレート

リスクフリーレートには、安全性の高い長期の債券、具体的には国債の利回りを用いるのが一般的と考えられています。しかしながら、特に新興国においては、国債の格付けが投資適格以下であったり、流動性が低かったりする場合が少なくありません。該当する国債の利回りについては、リスクフリーレートの要件を満たしているとはいえないことから、以下のような代替的手法により推計する必要があります。

3. 1 クレジットスプレッドを調整する方法

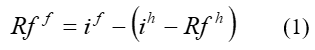

(1)式の通り、対象国における基軸通貨建て長期国債利回りと、基軸通貨国における長期国債利回りの差からクレジットスプレッドを求め、これを現地通貨建ての国債利回りから控除することによりリスクフリーレートを推計します。

ここでRffは現地通貨建てのリスクフリーレート、if及びihはそれぞれ対象国における現地通貨建て及び基軸通貨建ての国債利回り、Rfhは基軸通貨建てのリスクフリーレート(すなわち国債利回り)です。 (1)式の右辺の括弧内は、対象国と基軸通貨国がそれぞれ基軸通貨建てで国債を発行した場合の利回りの差であり、クレジットスプレッドに相当します。

たとえば、ドル建の長期国債利回りが、米国において2%, 対象国において3%であったとします。また、対象国における現地通貨建ての国債利回りが4%であったとします。このとき、クレジットスプレッドはドル建の現地国債利回3%から、米国債利回り2%を差し引いた1%です。よって、現地通貨建てのリスクフリーレートは、現地通貨建ての国債利回り4%から、クレジットスプレッド1%を差し引いた3%となります。

また、(1)式を整理すると(2)式のようになります。

![]()

このように、現地通貨建てのリスクフリーレートは、基軸通貨建てのリスクフリーレートに対し、対象国における現地通貨建て国債と基軸通貨建て国債の利回りの差を加算したものと考えることもできます。たとえば、ドル建の長期国債利回りである2%に、対象国におけるドル建国債と現地通貨建て国債の利回りの差である1%を加算すれば、現地通貨建てのリスクフリーレートは3%となり、上記の結果と一致します。

この方法は、債券利回りがリスクフリーレートとクレジットスプレッドにより構成されるという理論的な考え方と整合的です。しかしながら、適用にあたっては問題点が二つあります。

一つは、現地通貨建ての利回りと基軸通貨建ての利回りが混同されているという点です。すなわち、(1)式の右辺のうちifは現地通貨建てですが、クレジットスプレッド、すなわち括弧内の部分はドル建となっています。あくまで理論的には、クレジットスプレッドも現地通貨建てで推計すべきと考えられますが、そのためには基軸通貨国があらゆる通貨建ての国債を発行していなければならず、そのような推計は当然ながら不可能です。その結果、クレジットスプレッドは事実上基軸通貨建てで求めるしかないという限界が生じます。

もう一つの問題点は、対象国における基軸通貨建ての国債利回りの入手が困難であることです。すなわち、全ての国が基軸通貨建ての国債を発行しているとは限らず、仮に発行していても銘柄の数は限られています。そのため、リスクフリーレートとして一般に用いられる10年国債と満期までの期間が一致するものは少数です。

3. 2 物価上昇率の差を調整する方法

上記の通り、クレジットスプレッドを調整する方法には一定の限界があります。そこで考えられるのが、(3)式の通り、基軸通貨国における国債利回りに対し、基軸通貨国と対象国における物価上昇率の差を加減する方法です。

![]()

ここでπf, πhはそれぞれ対象国、基軸通貨国における物価上昇率です。たとえば、米国の長期国債利回りと物価上昇率がそれぞれ2%と1.5%で。対象国の物価上昇率が3%であったとすれば、米国の長期国債利回りである2%に対して、対象国と米国の物価上昇率の差である1.5%を加算した3.5%が現地のリスクフリーレートとなります。各国の物価上昇率に関する予測は、国際通貨基金、世界銀行などの公的機関により公表されているため、ある程度の客観性を確保することも可能です。

この手法の留意点として、実質金利が全ての国において等しいという前提を置いていることが挙げられます。名目金利は実質金利と予想インフレ率により決定されるという関係をフィッシャー方程式といいますが、(3)式はフィッシャー方程式を国際間に拡張したものということができます。

4. β

グローバルCAPMにおけるβは、上記2.で定義したグローバル市場を代表する株価指数を基準として推計する必要があります。すなわち、MSCI World Indexがグローバル市場の変動を近似すると考えるのであれば、βには評価対象会社または類似会社の株価の収益率をMSCI World Indexの収益率へ回帰させることによって求め、S&P500がグローバル市場の変動を近似すると考えるのであれば、これをMSCI World Indexに代えて用いるということです。

このように、グローバルCAPMにおいてもβの算出方法自体は基本的に変わりません。ただし、類似会社のβを用いるにあたって問題となるのは、異なる国の企業のβをそのまま平均してよいのかということです。結論からいえば、そのように取り扱っても特に問題はありません。

直観的には、同じ業種に属する企業でも、先進国の企業と新興国の企業との間にはリスクに差異があることから、異なる国の企業のβには比較可能性がないようにも思われます。しかし、グローバルCAPMの枠組みにおいては、各国固有のリスクは国際間の分散投資によって解消されるのが前提とされます。このような前提の下では、同一の事業を有する限り、それぞれが異なる国の企業であったとしても、(少なくとも理論上は)βに顕著な差が生じることはありません。

また、一国の市場における業種の分布には偏りがあるため、評価対象会社の属する国の市場だけで類似会社を選定しようとした場合、十分な数のサンプルが確保できないという問題が起こり得ます。このような観点からも、様々な国の類似会社のβを分析することは有用といえます。

もっとも、βは事業内容だけでなく規模、成長ステージといった複数の要素に依存しています。たとえば、規模の大きい企業はボラティリティが低い反面、市場との相関性が高いため、βは相対的に大きくなりがちです。逆に、規模の小さい企業、成長途上の企業は、ボラティリティがたかい反面市場との相関性は低いため、βが相対的に低くなる傾向を有しています。このような諸条件の違いにより、算出されたβに国ごとの顕著な差が生じている場合には、それらを機械的に平均するのではなく、差異がいかなる要因によって生じているかを検討する必要も出てくるでしょう。

5. マーケット・リスクプレミアム

過去の長期間にわたるデータを平均するヒストリカル・リスクプレミアムを前提とした場合、マーケット・リスクプレミアムは上記2.で定義したグローバル市場の変動を近似する株価指数を基準として推計する必要があります。すなわち、ある年における株価指数の変化率から、同年におけるリスクフリーレート、具体的には長期国債利回りを差し引くことによって超過収益率を求め、これを一定の期間にわたって平均するということです。ここで、MSCI World IndexとS&P500はいずれもドル建の株価指数であることから、リスクフリーレートには米国の長期国債利回りを用います。

このように、グローバルCAPMにおいては、評価対象会社がどこの国に属するかに関わらず、単一のグローバル市場の超過収益率がマーケット・リスクプレミアムとして用いられます。繰り返すように、これは国際的な分散投資を通じ、一国固有のリスクがアンシステマティック・リスクとして減殺されて、グローバル市場におけるシステマティック・リスクだけがマーケット・リスクプレミアムに反映されるからです。

6. グローバルCAPMの問題点とその修正

以上の通り、グローバルCAPMは、株主資本コストの推計方法として確立されているCAPMを拡張した、理論的に一貫したモデルです。しかしながら、この手法にも問題点があります。それは、国際的な分散投資という前提が、多くの投資家にとって必ずしも現実的とはいえないことです。

すなわち、株式市場には数千、数万単位の銘柄が存在するのに対して、国の数はそれよりはるかに限られています。また、全ての国の株式を投資対象とすることができる投資家は、市場参加者のごく一部に限られるでしょう。たとえば、我が国の企業が新たに新興国へ進出する場合など、国際間のリスク分散効果が十分に見込まれない状況において、グローバルCAPMを機械的に適用した場合、新興国におけるリスクを過小評価する結果となる可能性もあります。次回のレポートでは、このような問題点を解決するためのさらなるモデルの修正について取り上げる予定です。

以上

References

| 1. | ↑ | [1] いずれも2013年10月現在のデータです。 |

| 2. | ↑ | [1] 2013年10月現在、MSCI World Indexの構成銘柄のうち、米国株式が占める割合は時価総額にして53.64%であり、その次に大きい英国株式の9.16%を大きく上回っています。 |

情報発信 調査・研究のレポートを見る

-

「資本コストや株価を意識した経営の実現」に係る開示企業一覧表の見直しについて(2026年1月号)

はじめに 東京証券取引所(以下、「東証」という。)は、「資本コストや株価を意識した経営の実現に向けた対応」(以下、「資本コスト開示」という。)について2026年1月15日から資本コスト開示に...

-

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下「本改正」...

-

東証MBO規則改正により想定される特別委員会/算定/フェアネス・オピニオン実務の変化

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下、「本改正...

-

資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか / 親子上場銘柄の非公開化の現在地と関連する動向(2025年5月号)

①資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか 本書を執筆したきっかけ この度、弊社代表の野口が執筆した「資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか」が刊...

-

-第3回- 我が国のPBRの俯瞰的な分析とPBRの影響要因の検討(2025年4月号)

第1回では、2017年末から2024年9月末までの時価総額と株主資本の推移を確認しつつ、PBRの等級別割合を市場別に確認した。すると、時価総額は2022年まで上下しつつも概ね同水準で推移した上...

-

2024年の「資本コストや株価を意識した経営の実現に向けた対応」に係るフォローアップ内容の振り返り(2025年2月号)

はじめに 2023年3月31日に、東京証券取引所(以下「東証」という。)より「資本コストや株価を意識した経営の実現に向けた対応について」が公表されて以降、2024年12月末時点でプライム市場...

情報発信 調査・研究のソリューションを見る

-

Value Pro

企業価値(株式価値)の評価方式は、過去において、税務上の取扱いを準用するなどの方法が慣習的に採用されているケースがありましたが、現在では理論的に体系化されており、グローバル・スタンダードとして収益方式

-

Plutus+レポート

企業価値評価の第一線に立つ当社のコンサルタントが、時事の話題を独自の視点で分析したレポートです。平成22(2010)年以降に発表されたレポートを当サイトでご覧いただくことができます。皆様の実務にお役立

-

出版・寄稿

本邦屈指の豊富な事例の蓄積から得られた知見を、広く還元していくことも当社の使命の一つです。平成22(2010)年に初版が刊行された「企業価値評価の実務Q&A」は、分かりやすい解説が支持されて、

-

バリュエーション研究会

バリュエーション研究会 企業価値評価の実務においては、担当者の主観を排して画一的に処理するという思想が優先されるあまり、必ずしも理論的とはいえない取扱いが、一般的であるというだけの理由により無批判に

-

バリュエーションに関する社内指針の策定支援

バリエーションに関する社内指針の策定支援 従業員株主からの自社株買いなど、定型化された条件に基づいて反復継続的に行われる取引については、その都度第三者算定機関の評価を取得する必要性は乏しいといえます