レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

70

日米のデータを用いた相対リスク比率モデルの検証

1. はじめに

本シリーズでは、平成25年10月に発表したNo.47以降三回にわたり、「海外企業における資本コストの推計」と題して、海外企業の株主資本コストの推計手法を紹介してきました。本稿では、No.49で紹介した相対リスク比率モデルの妥当性につき、日米両国の市場データを用いた検証を行います。

2. 相対リスク比率モデルとは

No.46で紹介した相対リスク比率モデルの概要は以下の通りです。

2. 1 概要

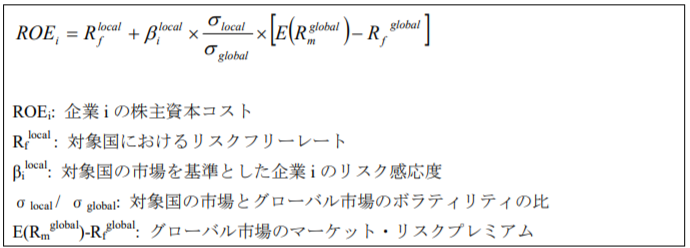

相対リスク比率モデルにおいては、株主資本コストが次式で示されます。

この式は、ある国・地域のマーケット・リスクプレミアムが、グローバル市場のマーケット・リスクプレミアムを基準として、当該国・地域の市場とグローバル市場の市場インデックスのボラティリティ、すなわちリスクの相対比に応じて変動することを前提にしています。たとえば、対象国の市場とグローバル市場の市場インデックスのボラティリティがそれぞれ40%と20%であり、グローバル市場のマーケット・リスクプレミアムが5%であったとすると、対象国のマーケット・リスクプレミアムは10%となります。

2. 2 相対リスク比率モデルの意義

グローバル市場のマーケット・リスクプレミアムを、当該市場を基準とした各国市場のボラティリティの相対比、すなわち相対リスク比率で調整することにより求めるのは、各国のマーケット・リスクプレミアムを直接算出するのが難しいからです。

すなわち、株主資本コストの推計モデルとして資本資産評価モデル(CAPM)を前提とした場合、マーケット・リスクプレミアムには十分に分散された市場ポートフォリオの超過収益率を用いる必要があります。しかしながら、日本、米国、英国などごく一部の市場を除き、各国の株式市場は十分に分散されていないため、マーケット・リスクプレミアムの前提となる市場ポートフォリオの条件を満たしていません。また、長期にわたる時系列データが蓄積されていないことも、各国の市場のデータに依拠するのが難しい理由の一つです。

この点、相対リスク比率モデルを用いることにより、グローバルな市場のリスクプレミアムと、比較的短期間にわたる株価指数のボラティリティが判明すれば、あらゆる国・地域のマーケット・リスクプレミアムを算出できるという点で、各国の市場データの入手の困難性という問題を解消するだけでなく、簡明性にも優れています。

3. 相対リスク比率モデルの検証

相対リスク比率モデルは、分かりやすく汎用性の高い手法ですが、現実にはどの程度有効なのでしょうか。以下では、日米両国の市場データを用いて検証します。

具体的には、米国をグローバル市場、日本をローカル市場とみなして相対リスク比率モデルを適用し、推計されたマーケット・リスクプレミアムと実際のマーケット・リスクプレミアムを比較することにより、相対リスク比率モデルによる推計結果が実態に合致しているかどうかを確かめてみます。

3. 1 前提とするデータ

相対リスク比率モデルによりある国のマーケット・リスクプレミアムを推計するには、グローバル市場及び当該国の市場のボラティリティと、グローバル市場のマーケット・リスクプレミアムが必要となります。また、これらのデータに基づく推計結果の妥当性を検証するため、実際のマーケット・リスクプレミアムのデータも必要となります。

3. 1. 1 各国市場のボラティリティ

ボラティリティの算出にあたり、グローバル市場である米国市場についてはS&P500を、ローカル市場である日本市場についてはTOPIXを用います。

株価指数の変動を観察する期間については、短期的な変動要因を平準化する観点からは長くとるべきですが、あまりに長すぎると、異なる環境下のデータを通算する不合理な結果となるため、一般には数年程度が採用されます。ここでは過去5年間のデータを用い、観察の周期は月次とします。

3. 1. 2 各国市場のリスクプレミアム

グローバル市場のリスクプレミアムには、Ibbotson Associatesの集計による米国市場のデータを用います。推計結果と対比される日本市場のリスクプレミアムについては、プルータス・コンサルティングが集計しているデータを用います。

プルータス・コンサルティングでは、過去の長期間にわたるデータを平均するヒストリカル手法に加え、現在の市場株価と企業の予想利益の関係から逆算するインプライド手法に基づくマーケット・リスクプレミアムを集計していますが、Ibbotson Associatesが集計している米国市場のリスクプレミアムはヒストリカル手法に基づいていることから、本稿では同様の手法に基づく日本市場のリスクプレミアムを用いることにします。

ヒストリカル手法の適用にあたっては、過去何年間のデータを平均するかが問題となります。本稿では、マーケット・リスクプレミアムが長期的には平均回帰的であり、したがって可能な限り長期間のデータを平均すべきとの立場1)本シリーズNo.39「インプライド・リスクプレミアムとヒストリカル・リスクプレミアムの関係に関する一考察」では、株式市場の実勢を反映する手法としてはインプライド・リスクプレミアムが、長期的な傾向を反映するにはヒストリカル・リスクプレミアムが適しているものと位置付け、ヒストリカル・リスクプレミアムの算出にあたっては、可能な限り長期間のデータを参照すべきとの立場をとっています。 に基づき、米国市場についても日本市場についても、それぞれ観察可能な最長期間にわたるデータの平均値を採用します。

3. 2 推計結果

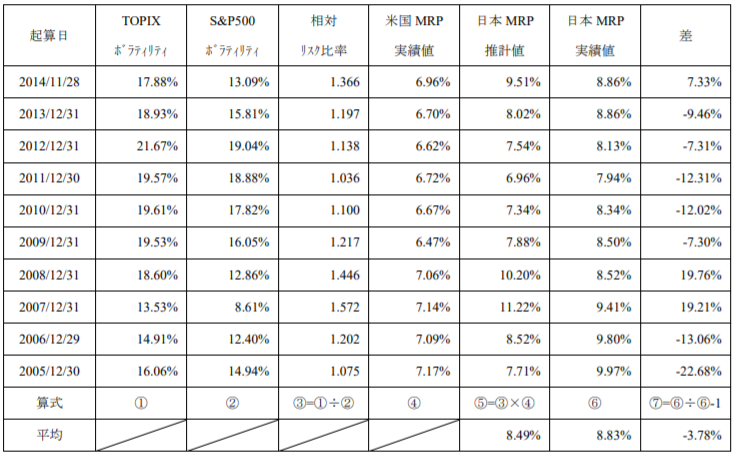

表は、平成17年から本年までの各年におけるTOPIX及びS&P500のボラティリティ、それらの相対比、各年における日米両国のマーケット・リスクプレミアムを示したものです。ボラティリティは、原則として毎年12月末から遡る60ヶ月分のデータに基づき算出しましたが、平成26年に限り、11月から遡る59ヶ月のデータに基づいています。

<表 相対リスク比率モデルによるマーケット・リスクプレミアムの推計>

我が国のマーケット・リスクプレミアムについて、相対リスク比率モデルによる推計値(表中の⑤)と実績値(表中の⑥)を比較すると、最大で20%以上の誤差が出ています。よって、ある程度信頼しうるデータが存在する我が国の市場においては、米国市場のマーケット・リスクプレミアムと相対リスク比率から推計するよりも、自国のデータを直接用いた方が適切のようにも思われます。このような観点からは、相対リスク比率モデルは自国の市場データに依拠できない場合の簡便的な方法と位置づけた方がよさそうです。

ただし、各年のマーケット・リスクプレミアムの推計値と実績値を単純平均すると、それぞれ8.49%と8.83%になり、誤差の平均値も-3.78%にとどまることから、少なくとも中長期的には、相対リスク比率モデルによって実際のマーケット・リスクプレミアムを一定程度近似できる可能性があります。すなわち、過去一定期間の相対リスク比率の平均値を適用し、短期的な変動の影響を除外した中長期的な傾向値を求めることが、各国のマーケット・リスクプレミアムをより適切に推計するための手法の一つになり得るということです。次回以降のレポートでは、アジア各国のデータを用い、そのような可能性を模索していきます。

以上

References

| 1. | ↑ | 本シリーズNo.39「インプライド・リスクプレミアムとヒストリカル・リスクプレミアムの関係に関する一考察」では、株式市場の実勢を反映する手法としてはインプライド・リスクプレミアムが、長期的な傾向を反映するにはヒストリカル・リスクプレミアムが適しているものと位置付け、ヒストリカル・リスクプレミアムの算出にあたっては、可能な限り長期間のデータを参照すべきとの立場をとっています。 |

情報発信 調査・研究のレポートを見る

-

「資本コストや株価を意識した経営の実現」に係る開示企業一覧表の見直しについて(2026年1月号)

はじめに 東京証券取引所(以下、「東証」という。)は、「資本コストや株価を意識した経営の実現に向けた対応」(以下、「資本コスト開示」という。)について2026年1月15日から資本コスト開示に...

-

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下「本改正」...

-

東証MBO規則改正により想定される特別委員会/算定/フェアネス・オピニオン実務の変化

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下、「本改正...

-

資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか / 親子上場銘柄の非公開化の現在地と関連する動向(2025年5月号)

①資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか 本書を執筆したきっかけ この度、弊社代表の野口が執筆した「資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか」が刊...

-

-第3回- 我が国のPBRの俯瞰的な分析とPBRの影響要因の検討(2025年4月号)

第1回では、2017年末から2024年9月末までの時価総額と株主資本の推移を確認しつつ、PBRの等級別割合を市場別に確認した。すると、時価総額は2022年まで上下しつつも概ね同水準で推移した上...

-

2024年の「資本コストや株価を意識した経営の実現に向けた対応」に係るフォローアップ内容の振り返り(2025年2月号)

はじめに 2023年3月31日に、東京証券取引所(以下「東証」という。)より「資本コストや株価を意識した経営の実現に向けた対応について」が公表されて以降、2024年12月末時点でプライム市場...

情報発信 調査・研究のソリューションを見る

-

Value Pro

企業価値(株式価値)の評価方式は、過去において、税務上の取扱いを準用するなどの方法が慣習的に採用されているケースがありましたが、現在では理論的に体系化されており、グローバル・スタンダードとして収益方式

-

Plutus+レポート

企業価値評価の第一線に立つ当社のコンサルタントが、時事の話題を独自の視点で分析したレポートです。平成22(2010)年以降に発表されたレポートを当サイトでご覧いただくことができます。皆様の実務にお役立

-

出版・寄稿

本邦屈指の豊富な事例の蓄積から得られた知見を、広く還元していくことも当社の使命の一つです。平成22(2010)年に初版が刊行された「企業価値評価の実務Q&A」は、分かりやすい解説が支持されて、

-

バリュエーション研究会

バリュエーション研究会 企業価値評価の実務においては、担当者の主観を排して画一的に処理するという思想が優先されるあまり、必ずしも理論的とはいえない取扱いが、一般的であるというだけの理由により無批判に

-

バリュエーションに関する社内指針の策定支援

バリエーションに関する社内指針の策定支援 従業員株主からの自社株買いなど、定型化された条件に基づいて反復継続的に行われる取引については、その都度第三者算定機関の評価を取得する必要性は乏しいといえます