レポート/メールマガジン

REPORTS

プロがまとめた調査・考察レポートを無料公開中

レポート/メールマガジン

No.

58

海外企業における資本コストの推計(1) -フォワードレート法とスポットレート法-

1. はじめに

筆者らが担当する社外のセミナーにおいて、受講者の方から「海外企業の資本コストをどのように算定したらよいか」という質問をお受けする場面が増えてきました。これはとりもなおさず、対外投資の採算性の検討にあたり、海外企業の資本コストの推計を必要する局面が増えたことを意味しています。

「失われた10年」がいつしか「失われた20年」に変わり、国内市場の飽和化が明確となった今日、我が国の企業による市場開拓の主戦場は海外、とりわけ新興国市場へと移った感があります。それに伴い、海外企業の資本コストの推計方法に関する実務家向けの解説も多数発表されてきました。

海外企業の資本コストの推計においては、為替変動及び物価変動の考慮、リスクプレミアムの推計などにおいて特有の論点が存在します。とりわけ、リスクプレミアムの推計方法に関しては、実務への適用においていまだ確立していないのが現状です。しかしながら、事例が蓄積されるにつれて、ある程度集約されてきた取り扱いも存在しており、これらについて概観しておくことは一定の意義を有するものと思われます。そこで、本シリーズにおいても、海外企業の資本コストの推計に関する考え方を、複数回にわたって取り上げることにしました。

第一回となる本稿では、株主資本コストの推計方法としてフォワードレート法とスポットレート法という二つの手法を紹介し、これらの背後にある考え方と、両者の整合性について明らかにします。

2. 代表的な推計モデル

資本コストは、キャッシュ・フローのリスクに応じて投資家が要求する収益率であることから、資本コストとリスクを適切に対応させる必要があります。たとえば、フリー・キャッシュ・フロー、すなわち利払前の株主及び債権者の双方に帰属するキャッシュ・フローには、株主資本コストと負債資本コストをそれぞれの時価の構成割合で加重平均したWACC(加重平均資本コスト)が適合します。利払後のキャッシュ・フロー、すなわち株主に帰属するキャッシュ・フローに適合するのはROE(株主資本コスト)です。

このようなキャッシュ・フローと資本コストの整合性は、海外企業の資本コストの推計においても保たれる必要があります。具体的には、邦貨建てのキャッシュ・フローには邦貨建ての、外貨建てのキャッシュ・フローには外貨建ての資本コストが適合するということです。

前者に属する手法をフォワードレート法、後者に属する手法をスポットレート法といいます。スポットレート法はさらに、外貨建てのパラメタに基づき算出する方法(グローバルCAPM)と、基軸通貨建ての資本コストにカントリー・リスクプレミアムを加味する方法(Damodaranモデル)に分けられます。

2. 1 フォワードレート法

邦貨建てのキャッシュ・フローを邦貨建ての資本コストで現在価値に割り引く方法です。外貨建てのキャッシュ・フローを、それぞれの発生時点におけるフォワードレートで邦貨建てに換算することから、このような呼び名があります。

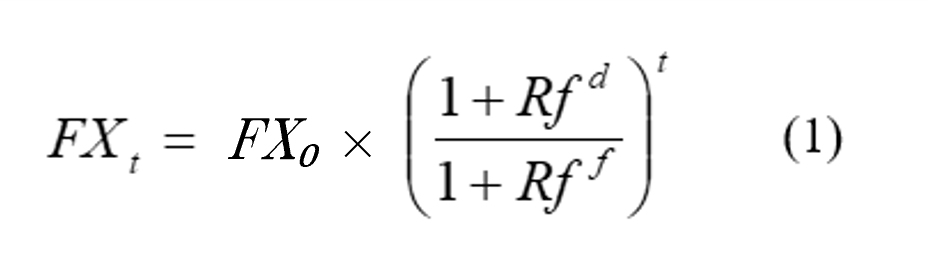

フォワードレートは、金利平価説に基づき予測するのが一般的です。金利平価説とは、二国間の金利差によって将来の為替相場が決定づけられるという仮説をいいます。たとえば、自国の金利が1%で他国の金利が2%のとき、現時点で保有する邦貨を外貨に替えて一年運用し、その後邦貨に換算するとします。もし一年後の為替相場が現在と同じであれば、外貨で運用することにより、邦貨のまま運用した場合に比べて金利差の1%分だけ有利です。そこで、このような裁定取引の機会を消滅させるため、将来の為替相場は自国の通貨を高く、他国の通貨を安くするように変化すると考えられます。このような観点からフォワードレートの理論値を求めるのが、金利平価式と呼ばれる下記の(1)式です。

ここでFXtはt期のフォワードレート、FX₀はスポットレート、Rfd, Rffはそれぞれ邦貨建て、外貨建てのリスクフリーレート、tは年数を意味します。

フォワードレート法では邦貨建ての資本コストが用いられるため、資本コストの推計に関する限り特有の論点はありません。

2. 2 スポットレート法

外貨建てのキャッシュ・フローを外貨建ての資本コストで現在価値に割り引く方法です。算定された株式価値を、スポットレートで邦貨建てに換算することから、このような呼び名があります。

外貨建ての資本コストの推計方法としては、外貨建てのパラメタを基礎とするグローバルCAPMと、基軸通貨建ての資本コストにカントリー・リスクプレミアムを加味するDamodaranモデルがあります。

2. 2. 1 グローバルCAPM

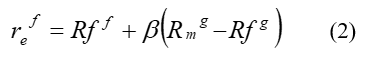

株主資本コストの推計モデルとして最も一般的に用いられるCAPM(資本資産価格モデル)を、海外企業の株主資本コストの推計に拡張したモデルです。株主資本コストの算式は下記の(2)式で示されます。

ここでrefは外貨建て株主資本コスト、Rffは外貨建てリスクフリーレート、βはマーケット・リスクプレミアムに対する感応度、Rmg-Rfgはグローバル市場のマーケット・リスクプレミアムです。

グローバルCAPMは、通常のCAPMと同様、リスクフリーレート、β, マーケット・リスクプレミアムのみを変数としますが、リスクフリーレートを現地通貨建てとすることと、グローバル市場におけるマーケット・リスクプレミアムを定義することなどが異なります。

これらの点が適切に処理される限り、グローバルCAPMは最も理論的な推計モデルです。しかしながら、国債利回りをリスクフリーレートとみなせない新興国の場合はどうするか、そもそもグローバル市場として何を想定するか、異なる国・地域の企業のβは比較しうるかなど多くの論点があり、邦貨建ての株主資本コストの推計に比べて検討事項が多くなります。これらの論点に関しては、回を改めて解説する予定です。

2. 2. 2 Damodaranモデル

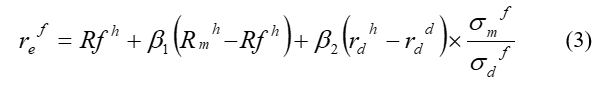

ニューヨーク大学The Leonard N. Stern School of BusinessのAswath Damodaran教授により提唱されたモデルで、基軸通貨建ての株主資本コストに対しカントリー・リスクプレミアムを加味するところに特徴があります。カントリー・リスクプレミアムの推計方法としては複数の手法が示されており、最も一般化されたものは、国債のデフォルトスプレッドを基礎とする下記の(3)式で示されます。

ここでrefは外貨建て株主資本コスト、Rfdは基軸通貨建てのリスクフリーレート、β1はマーケット・リスクプレミアムに対する感応度、Rmh-Rfhは基軸通貨国のマーケット・リスクプレミアム、β2はカントリー・リスクプレミアムに対する感応度、それ以降の部分はカントリー・リスクプレミアムを意味します。カントリー・リスクプレミアムの構成要素のうち、rdh-rddは基軸通貨国と対象国の信用力の違いから生じるデフォルトスプレッド、σmfとσdfはそれぞれ対象国における株価指数と債券指数のボラティリティです。

2. 2. 2. 1 Damodaranモデルの解釈

(3)式の意味するところは以下の通りです。

まず、基軸通貨国よりも信用力の劣る国・地域については、リスクフリーレートにデフォルトスプレッドが発生することから、これに基づきカントリー・リスクプレミアムを推計します。具体的には、対象国における基軸通貨建ての国債利回りと、基軸通貨国における国債利回りの差がデフォルトスプレッドです。ただし、デフォルトスプレッドは債券の利回りに付加されるプレミアムであることから、株主資本コストを求めるにあたっては一定の修正を加えなければなりません。ここで、株式のボラティリティは債券よりも高いのが通常です。よって、対象国における株価指数のボラティリティと、対象国における債券指数のボラティリティの比をデフォルトスプレッドに乗じることで、株式についてのスプレッド、すなわちカントリー・リスクプレミアムを求めることが考えられます。

ただし、特に新興国の企業の場合、その国を拠点としていても、実際には先進国向けの売上に大きく依存している場合が少なくありません。仮に収益のほとんどを先進国に依存しているのであれば、その企業は自国よりもむしろ先進国の市場に影響を受けると考えられます。そこで、邦貨建ての株主資本コストにそのままカントリー・リスクプレミアムを加算するのではなく、リスクプレミアムに対する感応度をβ2として定義し、カントリー・リスクプレミアムに乗じます。

このとき、カントリー・リスクプレミアムに対する感応度を市場のデータから観察することは難しいため、β2には会計上の金額を用います。具体的には、対象会社が自国市場からの収益に依存する割合と、対象国の平均的な企業が自国市場からの収益に依存する割合の比率がβ2です。

たとえば、ある国のデフォルトスプレッドが4%, 株価指数のボラティリティが30%, 債券価格のボラティリティが15%, 対象国での収益への依存度が対象会社は20%、対象国企業の平均値が80%であった場合には、株主資本コストには以下の通り2%が加算されることになります。

4%×(30%÷15%)×(20%÷80%)=2%

2. 2. 2. 2 Damodaranモデルの利点と問題点

Damodaranモデルの利点は、「新興国のリスクは高い」という直観に合致することです。すなわち、信用力の低い国には高いカントリー・リスクプレミアムが加味されるため、基軸通貨国に比べて新興国の資本コストは高くなります。

「新興国の資本コストが高いのは当たり前だろう」と思われるかもしれません。しかし、グローバルCAPMを前提とする場合、新興国特有のリスクは国際的な分散投資によって解消されるのが前提となるため、新興国の通貨建ての資本コストが必ずしも基軸通貨建ての資本コストより高くならないという現象が起こり得ます。この点、Damodaranモデルでそのような一見矛盾した現象が起きることはまずありません。

このように簡明で直観にも合致したDamodaranモデルですが、重要な問題点がいくつかあります。第一に、デフォルトスプレッドの推計は実務上容易ではありません。第二に、カントリー・リスクプレミアムはデフォルトスプレッドに株価指数と債券指数のボラティリティの比を乗じることにより算定されますが、これは資産の収益率がボラティリティに比例するという前提に基づいており、CAPMの前提である分散投資を通じたポートフォリオ効果を無視しています。第三に、カントリー・リスクプレミアムに対する感応度を、会計上の金額に基づいて算出する点について、恣意性の介入する余地を持っています。そのため、Damodaranモデルを実務において適用するのは容易でないのが現状です。

3. フォワードレート法とスポットレート法の整合性

金利平価説が成立する状況において、フォワードレート法とスポットレート法は整合的な結果を導くことが知られています。すなわち、外貨建てのキャッシュ・フローをフォワードレートで邦貨に換算してから邦貨建ての資本コストで現在価値に割り引いても、外貨建てのキャッシュ・フローを外貨建ての資本コストで現在価値に割り引いてからスポットレートで邦貨建てに換算しても、最終的に得られる邦貨建ての価値は一致するということです。以下ではこのことを数値例で確かめてみます。

3. 1 前提条件

リスクフリーレートはドル建てで2%, 円建てで1%とし、将来にわたって変わらないものとします。また、為替のスポットレートは100円/ドルで、キャッシュ・フローは毎年200ドルずつ永久に発生するものとします。

3. 2 フォワードレート法とスポットレート法による結果の一致

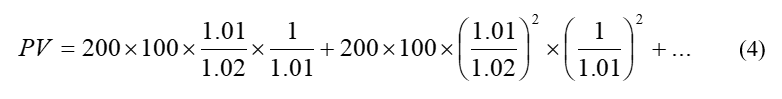

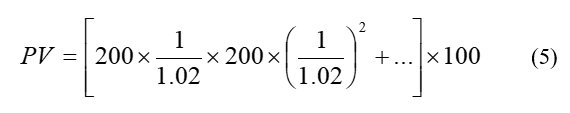

上記3. 1のリスクフリーレート及びスポットレートを、2. 1で示した(1)式に当てはめて求めたフォワードレートを、各期のキャッシュ・フローである200ドルに適用して邦貨に換算し、さらに邦貨建てのリスクフリーレートである1%で割り引いた場合、キャッシュ・フローの割引現在価値PVは(4)式のようになります。

ここで、右辺の全ての項にスポットレートの100円/ドルが含まれていること、分数の分母と分子の双方に1.01が含まれることに注目すると、(4)式は以下のように整理できます。

(5)式は、毎期200ドルのキャッシュ・フローを2%の外貨建てリスクフリーレートで現在価値に割り引き、これをスポットレートである100円/ドルで円建てに換算したものが円建ての価値になることを示しています。よって、フォワードレート法とスポットレート法の結果は一致します。

4. フォワードレート法とスポットレート法の使い分け

上記3.の通り、フォワードレート法とスポットレート法は整合的な結果を導きます。そうだとすれば、邦貨建ての資本コストが適用できるフォワードレート法を常に採用すればよく、わざわざ外貨建ての資本コストを推計する必要はないようにも思われます。

しかしながら、上記の結果はリスクフリーレートで割り引いた場合に導かれるものです。邦貨建てと外貨建ての資本コストに異なるリスクが反映されている場合には、フォワードレート法とスポットレート法の結果は一致しなくなります。

それでは、スポットレート法が適合するのはどのような場合なのでしょうか。グローバルCAPMが適合する場合と、Damodaranモデルが適合する場合に分けて検討します。

4. 1 グローバルCAPMが適合する場合

自国市場が、グローバル市場と異なる固有のリスクを含んだローカル市場である場合には、グローバルCAPMに基づくスポットレート法を用いる必要があります。

すなわち、自国市場が十分に分散化された流動性の高い市場で、グローバル市場と同一のリスクを有するとみなせるのであれば、フォワードレート法とスポットレート法のいずれを用いても構いません。しかし、自国の市場がグローバル市場と異なる固有のリスクを含む場合には、外貨建てのキャッシュ・フローをフォワードレートで換算してから邦貨建ての資本コストを適用しても、対象国におけるキャッシュ・フローのリスクと適切に対応しない可能性があります。なぜなら、グローバル市場に連動しない自国固有のリスクは、対象国におけるキャッシュ・フローのリスクに影響を及ぼさないと考えられるからです。

4. 2 Damodaranモデルが適合する場合

Damodaranモデルは、自国市場がグローバル市場であることを前提としつつ、新興国固有のリスクを資本コストへ織り込む場合に適合します。

繰り返すように、自国の市場をグローバル市場とみなせる場合には、フォワードレート法により算定される価値と、グローバルCAPMを前提としたスポットレート法により算定される価値は理論上一致します。しかし、グローバルCAPMを前提とした場合、新興国固有のリスクの大部分は、国際的な分散投資により解消されると考えられます。よって、新興国の通貨建ての資本コストが、グローバル市場である自国の通貨建ての資本コストより低くなるという現象も起こりうるのです。このような場合には、基軸通貨建ての株主資本コストを基準としてカントリー・リスクプレミアムを加味するDamodaranモデルが適合します。

5. まとめ

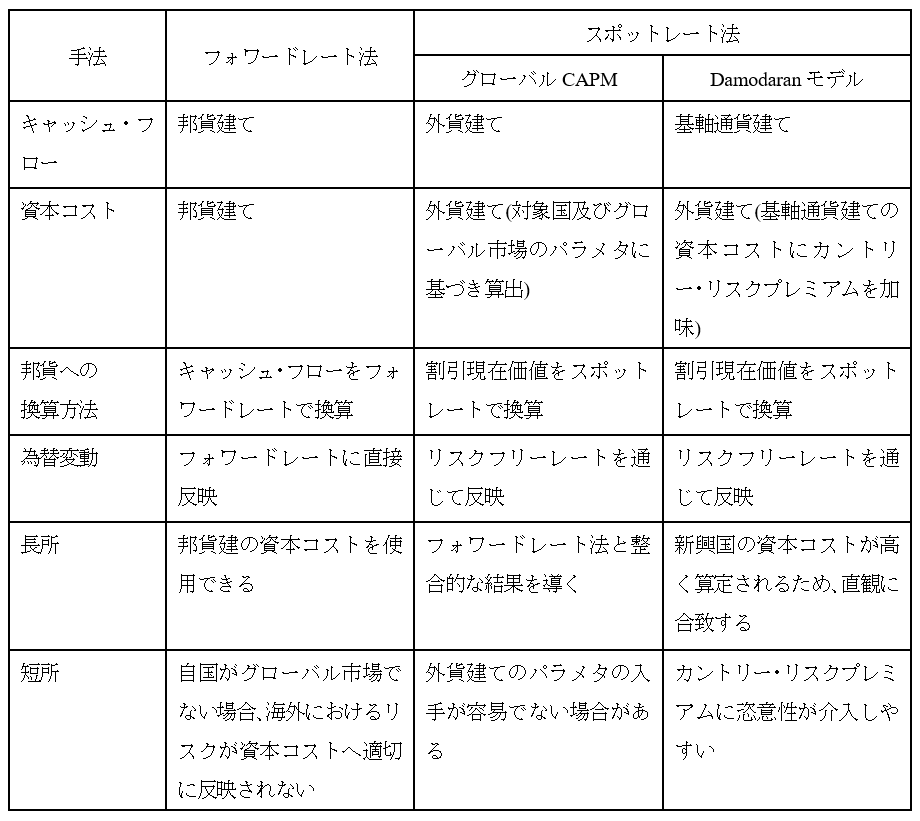

本稿で取り上げた株主資本コストの推計手法について、それぞれの特徴と異同をまとめると、以下の表のようになります。

<表 海外企業の資本コストの推計手法における異同点>

6. おわりに

本稿では、海外企業の資本コストの推計におけるスポットレート法とフォワードレート法の概要及び両者の関係についてとりまとめました。次回は最も理論的と考えられるグローバルCAPMを中心に、パラメタの見積もりにおける留意点を取り上げる予定です。

以上

情報発信 調査・研究のレポートを見る

-

「資本コストや株価を意識した経営の実現」に係る開示企業一覧表の見直しについて(2026年1月号)

はじめに 東京証券取引所(以下、「東証」という。)は、「資本コストや株価を意識した経営の実現に向けた対応」(以下、「資本コスト開示」という。)について2026年1月15日から資本コスト開示に...

-

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下「本改正」...

-

東証MBO規則改正により想定される特別委員会/算定/フェアネス・オピニオン実務の変化

はじめに 2025年7月22日、東京証券取引所(以下「東証」という。)による「MBOや支配株主による完全子会社化に関する上場制度の見直し等に係る有価証券上場規程等の一部改正」(以下、「本改正...

-

資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか / 親子上場銘柄の非公開化の現在地と関連する動向(2025年5月号)

①資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか 本書を執筆したきっかけ この度、弊社代表の野口が執筆した「資本コスト経営のすすめ なぜあなたの会社はPBR<1倍なのか」が刊...

-

-第3回- 我が国のPBRの俯瞰的な分析とPBRの影響要因の検討(2025年4月号)

第1回では、2017年末から2024年9月末までの時価総額と株主資本の推移を確認しつつ、PBRの等級別割合を市場別に確認した。すると、時価総額は2022年まで上下しつつも概ね同水準で推移した上...

-

2024年の「資本コストや株価を意識した経営の実現に向けた対応」に係るフォローアップ内容の振り返り(2025年2月号)

はじめに 2023年3月31日に、東京証券取引所(以下「東証」という。)より「資本コストや株価を意識した経営の実現に向けた対応について」が公表されて以降、2024年12月末時点でプライム市場...

情報発信 調査・研究のソリューションを見る

-

Value Pro

企業価値(株式価値)の評価方式は、過去において、税務上の取扱いを準用するなどの方法が慣習的に採用されているケースがありましたが、現在では理論的に体系化されており、グローバル・スタンダードとして収益方式

-

Plutus+レポート

企業価値評価の第一線に立つ当社のコンサルタントが、時事の話題を独自の視点で分析したレポートです。平成22(2010)年以降に発表されたレポートを当サイトでご覧いただくことができます。皆様の実務にお役立

-

出版・寄稿

本邦屈指の豊富な事例の蓄積から得られた知見を、広く還元していくことも当社の使命の一つです。平成22(2010)年に初版が刊行された「企業価値評価の実務Q&A」は、分かりやすい解説が支持されて、

-

バリュエーション研究会

バリュエーション研究会 企業価値評価の実務においては、担当者の主観を排して画一的に処理するという思想が優先されるあまり、必ずしも理論的とはいえない取扱いが、一般的であるというだけの理由により無批判に

-

バリュエーションに関する社内指針の策定支援

バリエーションに関する社内指針の策定支援 従業員株主からの自社株買いなど、定型化された条件に基づいて反復継続的に行われる取引については、その都度第三者算定機関の評価を取得する必要性は乏しいといえます